寻找优质的上市公司是每个基金经理的必修课,但即便是优质公司,每个阶段也都有不一样的表现。如何让投资组合持续获得相对较好的收益?在总结多年宏观研究经验的基础上,金鹰基金的基金经理杨晓斌给出的答案是宏观和微观相结合,力求构建科学且可复制的投资分析框架,追求更高确定性的投资机会。

自上而下的研究体系

杨晓斌给自己提出的目标是在不同市场风格、不同市场环境下,能够持续创造较为稳定的相对收益。在他看来,这需要在做好公司基本面研究的基础上,把握不同行业的阶段性机会。

杨晓斌总结其投资框架是:在自下而上做好个股研究的基础上,奉行自上而下的研究体系。秉持宏观和微观相结合的投资思路,把握周期变化,遵循逆向投资理念,通过构建科学且可复制的投资分析框架,挖掘大类资产谱系中的价值类标的;并适度分散配置,从而提高组合的风险收益比,追求更高确定性的投资机会。

“我会长期关注一些优质的上市公司,它们的长期业绩是比较优秀的。”他指出,“即便是优质的白马龙头公司,在不同的阶段表现差异也是很大的。这是因为在不同阶段,大家对它的认知会有变化,这个认知本质上是其盈利的兑现能力、成长的兑现能力是否在这个阶段能够得到市场的认可。”

他表示,研究不同公司在每个阶段的表现,涉及到宏观策略相关的行业比较,研究范围囊括大的经济周期、政策环境、产业政策等。他通过长期的宏观研究,筛选出一系列对投资比较有意义的宏观数据,包括对短周期经济波动最具指示意义的6类敏感性指标,对政策具有警示意义的通胀情况,对经济状况进行验证确认的同步指标。每个月对这些数据的变化做量化的统计分析,希望通过比较科学的研究分析框架,来获得相对较好的投资收益。

关注三类结构性机会

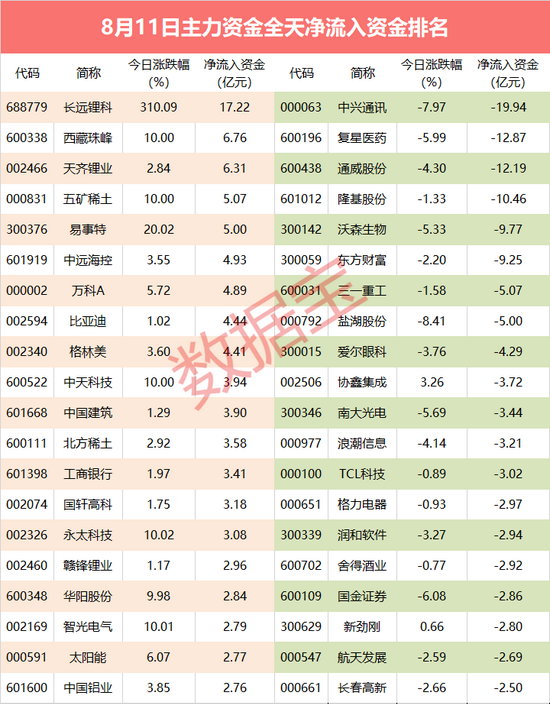

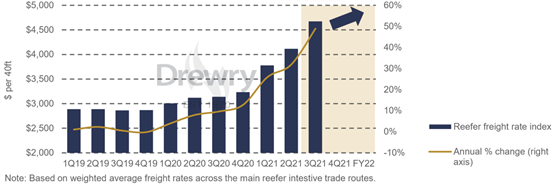

对于接下来的市场走势,杨晓斌认为,2021年处于疫情后货币、财政政策回归常态,金融监管边际略收的大环境。出口、服务消费和制造业投资成为亮点。利率先升后降,企业盈利结构分化。机会更多是结构性的,但由于盈利和利率都不存在大幅波动的趋势,因此股市波动也不存在明显趋势。

在具体的行业上,杨晓斌表示,可以把握三类结构性机会。第一类是目前已经有所表现、接下来行情或将延续的部分行业,包括新能源车、光伏、半导体、CXO、疫苗等板块。他预计这些行业未来仍将保持较高的增速。对于这些行业的投资,他认为机会不仅限于龙头公司,行业内部分二、三线标的盈利改善也非常明显。以新能源车为例,该行业目前还处在起步阶段。很多机会来自于中小企业,这类企业通过自身在各自细分赛道的长期积累或者通过新技术弯道超车,同样存在较好的增长前景。

第二类是有提价逻辑的必需消费品。如果经济企稳复苏趋势延续,接下来可以做一些相关布局,比如医药偏消费类板块,以及之前因为疫情受到比较明显冲击的服务类消费板块等。

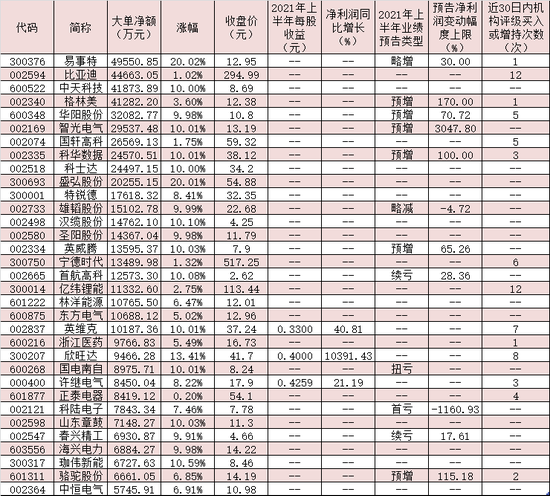

另外,他表示,当前正值半年报披露期,业绩超预期的一些领域也可以适当关注。

不过,杨晓斌也提示,即使在相对看好的方向上,也要警惕阶段性调整的风险,特别是对于成长类公司的投资。