煤炭的周期性正在弱化,不关注或是“错误”决定

作者|王文

相比热门赛道,笔者更关心煤炭板块的低估价值,甚至认为煤炭板块目前的机会和2013年~2014年白酒龙头的机会有一定的相似性。比如,煤炭未来几年都是供给不足的,当前走高的煤价可能是未来几年的中枢。

市场担心的能源替代效应和煤炭周期性,实际也是想当然的,是错的。这就像2013年市场担心“限制三公消费”会导致酒企一蹶不振的想法类似。现在的煤炭没人看,是典型的认识偏差。

煤炭供给不足可能会持续几年时间

“碳达峰”意味着用电量增加

今年以来,煤炭的价格快速攀升,秦皇岛5500大卡动力煤去年的均价为571元/吨,今年前6个月的均价上升至780元/吨,最近更是涨破千元。澳大利亚的煤价比中国还高,达到了160美元/吨。

价格的背后是供需,今年以来,煤炭供给的缺口越来越大。在上一轮煤价高峰之后,2012年主要煤炭企业纷纷扩产,最终导致煤价长期低迷。直到2020年,那一轮扩产的产能基本完全释放,到目前,产能的贡献率已经达到了极限。但新的产能并没有出现,目前我们看不到任何弥合缺口的新产能,一些主要的煤炭企业,例如神华、陕煤、兖煤,从财务报表上看,都没有资本开支,没有资本开支也就意味着没有新的产能。而且,在我们现有的产能中,约有1/3的产能不满足环保要求。此外,过去的那种小煤矿已经被严厉禁止了。我们看到,目前所有环节的煤炭库存都很低。

理论上,政府不会再批复新的煤矿,即便批准了,形成有效产能也要到五年以后了,而且新煤矿的成本是老煤矿的一倍。所以,未来5年煤价能涨到多少我们不好判断,但未来5年煤炭供给短缺是确定无疑的。

我们再看看需求端的情况。我国的电力消费过去随着GDP的增长而增长,但自2019年以来,我国GDP复合增速在6%左右,发电量却超过了19%,这显示出电力消费远远高于GDP的增速。在这个大背景下,如果未来中国人均GDP达到2万美元,人均用电量还要再增加一倍。当前中国人均用电5000度,未来可能会达到10000度,大约和韩国的10800度水平相当。

更重要的是,我们一般认为,随着新能源发电方式的应用,煤炭的使用量会相应减少。但实际上,太阳能电池板中的所需的硅元素,冶炼的过程需要消耗大量电力。另外,5G也是高耗能行业,典型的4G单系统功耗为1300W,但5G单系统一般在3500W~4000W左右,相差了3~4倍。以中国移动为例,去年中国移动电费增加了100多亿元。此外还有互联网、电动车产业的高速发展,也都需要大量的电力。我们一直规划用新能源取代传统能源,但这是一条漫长的道路。我们的目标是到2030年实现碳达峰,什么是碳达峰?就是到2030年之前煤炭的使用量会越来越多。

最近,发改委再次部署保价稳供,使市场上的煤炭价格出现了一些回落。我们预计,现在的煤价可能是未来几年的中枢。但煤炭市场价格的下跌实际上并不影响上市公司业绩,因为对于煤炭公司来说,出厂价远低于市场价。例如陕西煤业的出厂价比市场价便宜200元~400元,即便如此,陕煤的业绩还是高速增长。如果市场价长期维持在高位,陕煤会慢慢把出厂价涨上去,业绩弹性就体现出来了。

煤炭企业至少应给10倍估值

当前正站在3~5年的主升浪起点上

我们判断,煤炭行业的主升浪还没开始,因为煤炭企业的估值还在很低的位置上。Wind数据显示,一些主要的煤炭企业估值也就5~10倍左右,例如陕西煤业PE(动态,7月29日,下同)为7.7倍、中国神华为7.2倍、兖州煤业为10倍。

中国煤炭企业的估值不应该比有色低,但现在有色企业的估值最低也在10倍以上,例如江西铜业的PE为26倍,洛阳钼业为37倍。整体上,我认为,煤炭企业的估值至少应该给10~15倍,现在市场对煤炭企业的估值是错的。

可以计算一下煤炭企业的分红率。煤炭企业的分红率去年有10%以上,今年可能会更高,例如兖州煤业(H股)去年分红1.2港元,相对于它去年年末6港元左右的股价,分红率接近20%。我预计兖州煤业今年的分红可能达到1.5港元,所以仅仅靠分红,5年就可以把成本收回来。

未来,如果煤炭企业的估值涨到15倍,很多煤炭企业股价就翻倍了,而对于一家分红率有10%~20%的公司来说,15倍估值里面没有泡沫、没有预期,只需要大家认可就行了。

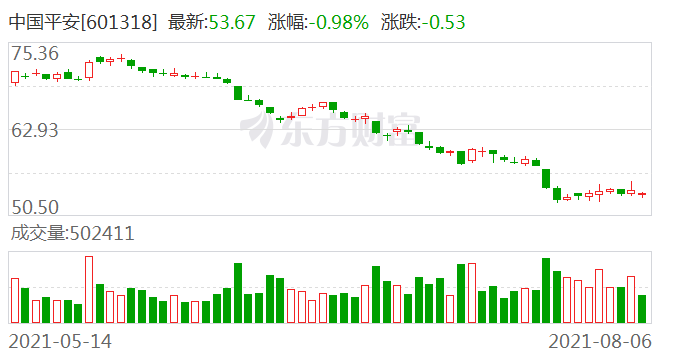

对于机构来说,固收产品的收益率持续下滑,10年期国债收益率在3%左右,机构想要获得稳健的合理回报,10年期国债慢慢地将无法满足他们的需求。在这种环境下,煤炭是一个值得配置的板块,除了分红,企业的股价增长会带来更多的投资收益。

我个人认为,低估值的企业比那些高估值的企业更靠谱,投资者不要着急,放长到三五年来看,低估值的企业会慢慢涨起来的。

煤炭的周期性正在弱化

有机构计算神华比宁德的DCF高

未来5年,我们看不到煤炭企业的周期性。我们在最近的调研中发现,一个煤炭大县原来有100多家煤矿,现在只有十几家,就是为了满足环保等要求合并到一起了。同样的,山东把7家煤炭企业合并成山东能源集团。随着集中度的提升,煤炭企业的周期性会有明显的减弱。

对比来说,2012年时煤炭行业的周期性很强,那时只要煤价走高,企业就会准备扩产。而现在的扩产为“零”。

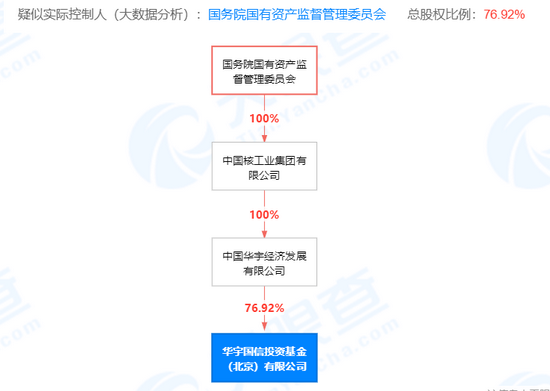

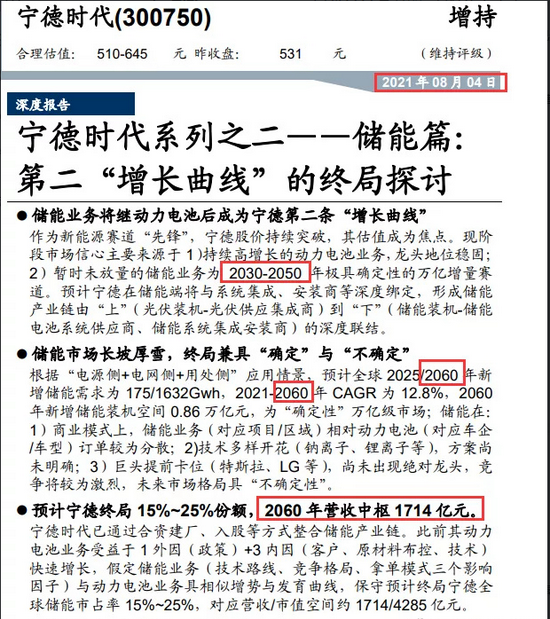

有机构用DCF模型算出,中国神华的DCF比宁德时代要高。在新能源领域,我们能准确地计算出未来动力电池的价格吗?或许不能,因为未来行业发展、技术变革和一些偶然因素都影响电池的发展。但是煤炭企业的分红、业绩是具有确定性的。

具体来说,中国神华,即使股价已经涨起来,依然有很好的投资机会,神华在分红方面一直很慷慨。陕西煤业,有部分业绩没有完全释放出来,而且增长才刚刚开始。同时,陕西煤业现在有600亿元在做投资,每年按保守计算能获得5%的收益,也有30亿元收入。实际上,陕煤在主业和投资方面做得都很好。

我们认为,兖州煤业也很好,它们去年分红60亿港元,今年年初时市值才300多亿港元,单靠分红5年就回本了,这还不算今年的分红比率很大可能高于去年。而且兖煤在行业低点时的扩张很有成效,比如整合山东省内6大矿务局,在陕西和内蒙获得了4个1000万吨级别的大矿,以及在澳大利亚建立了当地最大的煤炭公司。

目前,公募基金对煤炭板块的配置还不高,我们的策略是,有钱了就买点,因为煤炭的价格实在是太便宜了。我们的判断就是,在需求、业绩、分红都景气的时候,资金还没有关注到,这个情况很像2013年~2014年时的白酒龙头。我甚至认为,煤炭板块现在是送钱的机会,一定会有志同道合者参与进来,“德不孤,必有邻”!

牛市来了?如何快速上车,金牌投顾服务免费送>>