中远海控:疫情助推业绩到头了吗?

来源:证券市场周刊

疫情带来的运价攀升,让中远海控的业绩屡创新高,短期内这种趋势似乎还不会逆转。

本刊记者 刘博/文

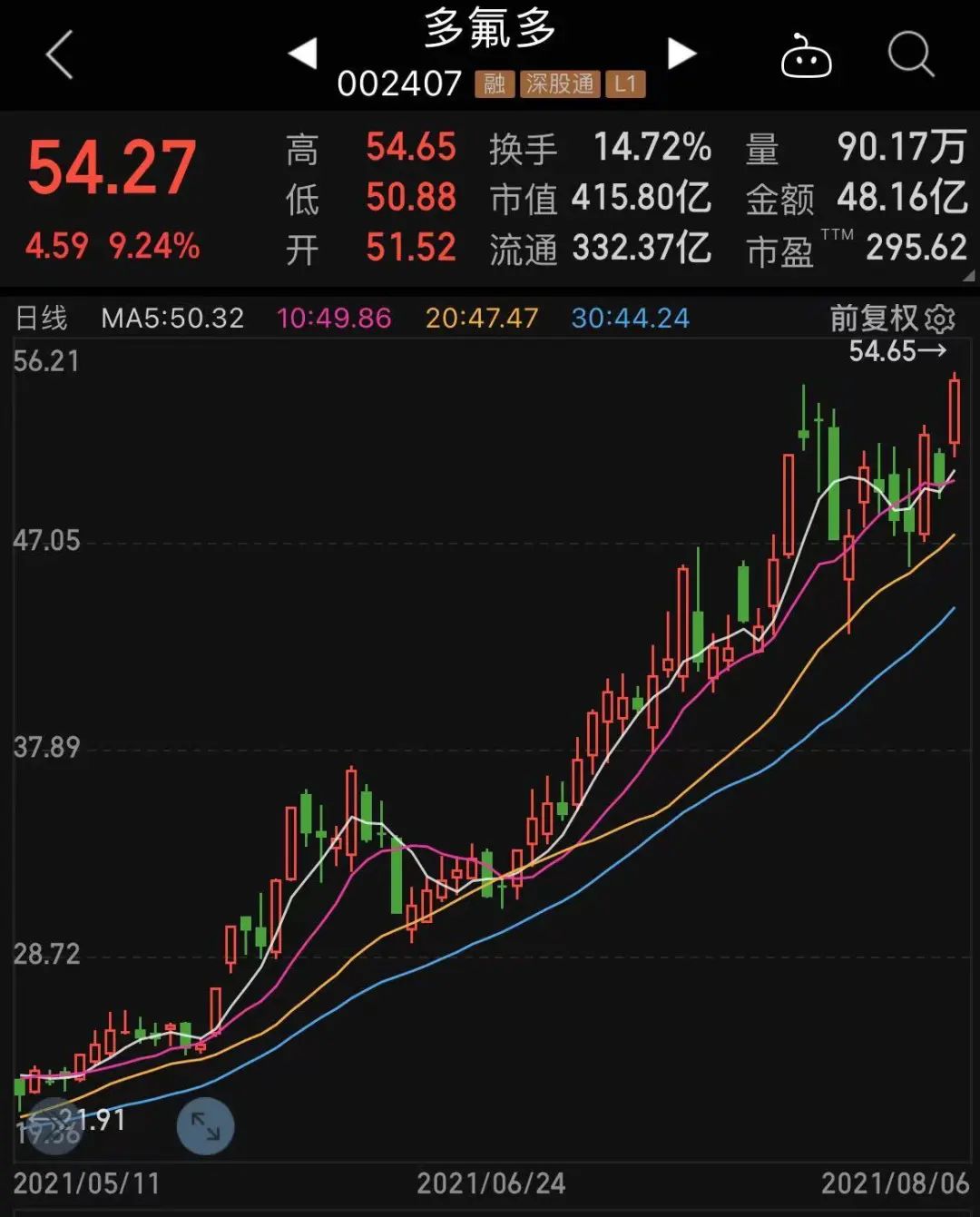

一年多的时间,中远海控(601919.SH)股价(不复权)从2020年5月22日的3.14元/股上涨到2021年7月7日的33.40元/股,翻了超10倍,成为A股同期表现最为亮眼的公司之一。

2021年7月8日,中远海控公告称,预计2021年上半年实现归属于上市公司股东的净利润约为370.93亿元,而其2011-2020年赚取的总利润只有115.39亿元,2021年上半年相当于过去10年的三倍有余,到底发生了什么?

盈利创新高

中远海控前身是中国远洋控股股份有限公司,2007年以集装箱航运、码头、租赁、物流等资产在A股上市。2015年,中远集团和中海集团重组,上市公司中国远洋改名为中远海控。此时,中远海控在全球运力排名第四。2017年,中远海控又以484.56亿港元收购当时全球排名第7的东方海外国际,国际排名升至第三。截至2020年年末,公司共经营278条国际航线(含国际支线)、54条中国沿海航线及80条珠江三角洲和长江支线,所经营的船队在全球约105个国家和地区的352个港口均有挂靠。

从业务构成来看,近十年,中远海控来自集装箱航运业务的收入从2011年的364.61亿元增长到2020年的1660.09亿元,码头业务收入从21.87亿元增长到 70.06亿元,二者2020年的收入占比分别为96.91%、4.09%。

过往十年,中远海控的业绩有了翻天覆地的变化。2011年公司营收合计为689.08亿元,净利润为-88.39亿元,2020年分别为1712.59亿元、131.87亿元。

如此之大的变化主要是因为,公司依托不断并购和建造新船只使得运力不断提升。实际上,除去近两年,近十年来,中远海控的单箱收入变化非常有限,更为明显的是运力的不断提升。中远海控的运力从2011年的67万TEU增至2020年的307万TEU,增幅358.21%。中海远控的运力能大幅增长,有一个重要原因是新订购船只容量不断增大——从2011年的4250TEU增长到2020年的2.3万TEU,10年时间增长441.18%。

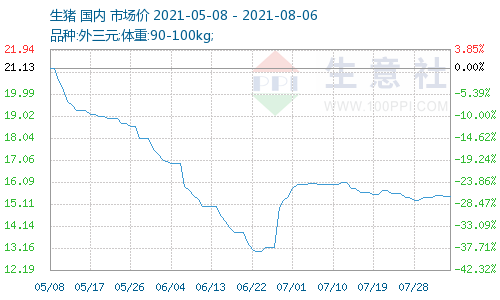

与此同时,2020年疫情的蔓延导致运价不断增长。2021年7月1日,全球集装箱运价指数(WCI)已经突破8000,同比增幅超过300%。随着运价和量的不断增长,公司的业绩迅速提升。

2016-2020年,公司收入分别为711.6亿元、904.64亿元、1208.3亿元、1510.57亿元、1712.59亿元,净利润分别为-91.01亿元、48.31亿元、30.26亿元、103.5亿元、131.87亿元。

与此同时,中海远控的盈利能力也达到了前所未有的高度。2016-2020年,公司的毛利率分别为-0.99%、8.69%、8.46%、10.74%、14.21%,净利率分别为-12.79%、5.34%、2.5%、6.85%、7.7%。2021年一季度,公司的毛利率高达33.21%,净利率为27.45%。

疫情带来的V型反转

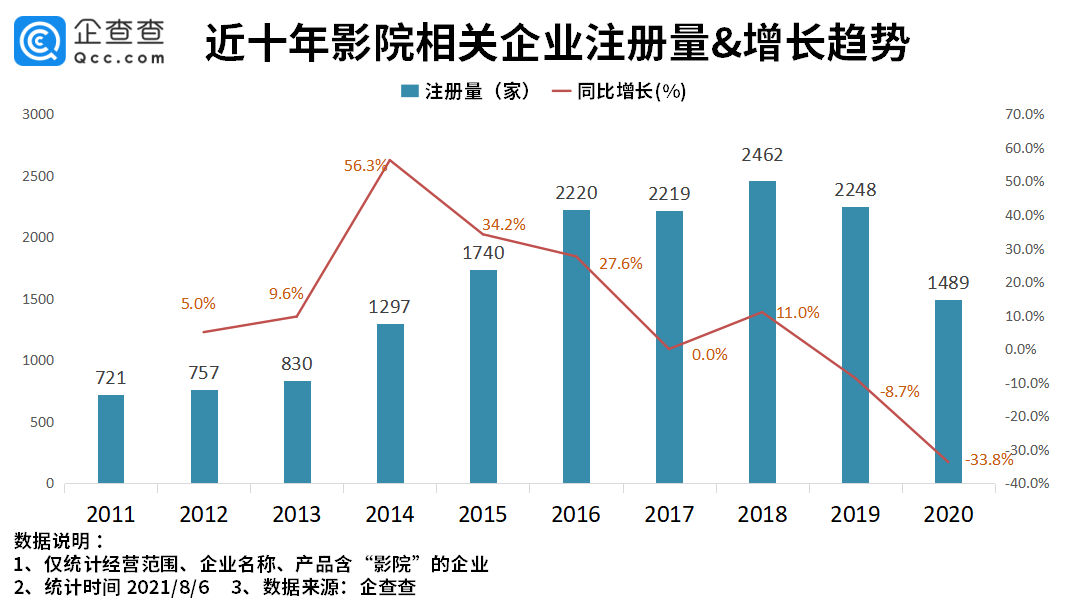

2015年,因国际贸易下降,海运需求不足,全球海运运力增速迎来调整。全球航运龙头马士基面对当时严峻形势,采取了各种措施削减成本。2015年,马士基削减了30%的运力;尽管如此,2016年马士基仍然亏损超过19亿美元。2016年第三季度末,韩进海运宣布申请破产保护,导致全球集装箱运力进一步下降。

航运咨询机构Alphaliner表示,受2016年集运市场影响,到2017年1月,全球大型集运公司数量已从之前一年的20家下降至17家。2016年,全球集装箱运力增速约为1.5%,较上年大幅下降(2015年运力增速为8.6%)。

此后,全球运力迎来小幅上涨。根据Alphaliner数据,2017-2019年,全球集装箱运力总规模分别为2148万TEU、2234万TEU、2323万TEU,两年时间增长8.14%。

尽管全球运力回升,全球集装箱贸易规模也在同步增长。根据UNCTAD的资料,2016-2019年全球集装箱贸易规模逐年提升,从1.37亿TEU增长至1.52亿TEU。需求和供应的平衡,让运价始终在1500左右上下徘徊。

2020年年初,由于疫情爆发,全球对海运有了更加悲观的预期。此前,联合国贸发会预计,2020年国际海运贸易量将下降4.1%,因此各大海运公司也在削减运力。据知名航运咨询公司Alphaliner的研究,2020年上半年,绝大多数排名前列的集装箱航运公司已经减少了船队数量,并从市场上将船舶撤下。有资料显示,全球12大集装箱运输公司中就有11家运力下降,只有一家船运公司HMM增加了运力,该公司目前在运力市场上排名第9,超过了Yang Ming,拥有近55.2万TEU,比年初增加了16.32万TEU。

2020年上半年,马士基缩减的船队规模最大,集装箱运力减少了23.6万,撤出了55艘船,这也影响了该公司的市场份额,其市场份额从年初的17.8%下降到16.6%。同期,万海和太平船务分别下降14%和10.7%,赫伯罗特(Hapag-Lloyd)和达飞(CMA CGM)的船队规模分别下降了0.2%和1%。

就在所有人都悲观的时候,疫情的不断蔓延让全球贸易需求出现V型反转。

实际上,疫情的爆发和不断持续让欧美及全球经济不断陷入疲软,众多工厂的停工或倒闭让全球大众更加依赖于进口,这反而促进了全球贸易量增长。

在疫情初期,联合国贸发会预计2020年国际海运贸易量将下降4.1%,但实际上仅下降1.2%,远好于此前的悲观预期。

供应的下降与需求反转让海运价格一触即发。数据显示,2020年6月份,全球集装箱运价指数WCI还在2000左右,到2021年7月1日WCI已经突破了8000,一年时间涨幅超过300%。此后,无论是上海出口集装箱运价指数(SCFI)还是中国出口集装箱运价指数(CCFI)不但创下十年新高,而且一年内均涨了3倍。至此,航运业迎来了前所未有的新高度。

运价短期或维持高位

从集中度来看,根据Alphaliner最新公布的数据,截至2021年6月9日,全球在运营集装箱船数量共计6224艘,总运力为2470.55万TEU,折合约2.97亿载重吨。其中,前三大班轮公司总运力占全球市场的45.19%,分别是马士基航运(413.39万TEU,占比16.73%)、地中海航运(401.76TEU,占比16.26%)以及达飞轮船(301.22万TEU,占比12.19%)。Alphaliner指出,运力排名第4-10名依次为中远海运集团、赫伯罗特、海洋网联船务(ONE)、长荣海运、现代商船、阳明海运和以星航运,其中前7名运力都超过100万TEU,前五名公司总运力占全球市场的64.6%。从目前来看,航运市场是相对集中的。

由于海运价格的不断攀升,各大公司已开始不断增加运量。航运咨询机构Alphaliner表示,以TEU量衡量,班轮公司HMM和CMA CGM都创下了2020年的最大增长;随着船队规模的大幅扩张,韩国班轮公司HMM在2020年运力跃升最快,其船队2021年增长了85%,在全球排名中从第10位跃升至第8位。

Alphaliner表示,到2021年上半年,CMA CGM将再接收5艘运力为23112TEU的新造船。数据显示,2020年,全球前12大集装箱航运公司中有8家扩大了船队规模。由此来看,前十大公司的运量还会不断增加,行业集中度还会不断上升。

但航运业运量的增加不同于其他行业,航运业需要巨大资金购买船只。一般来说,新船从订单到下水至少需要2年时间。造新船的门槛高、资金多、周期长,这在一定程度上限制了运量的扩充速度。所以,航运业产能的增加需要2年以上的时间。

从全球贸易前景来看,世贸组织预测,2021年和2022年,全球货物贸易量将分别增长8%和4%;IMF预测,2021-2024年全球贸易增长1.2倍,前景十分乐观。

据中国海关统计,2021年上半年,中国货物贸易进出口总值18.07万亿元人民币,比上年同期增长27.1%。其中,出口9.85万亿元,增长28.1%;进口8.22万亿元,增长25.9%。与2019年同期相比,进出口总额、出口、进口分别增长22.8%、23.8%、21.7%。2021年上半年,中国的贸易量还在高速增长。

而导致此次价格上涨最大的导火索“疫情”却并未有好转的趋势。截至7月27日,全球累计新冠肺炎确诊病例1.95亿例,累计死亡病例417万例;当日全球新冠肺炎确诊病例新增41.06万例,死亡病例新增7628例。

最为严重的是美国。根据Worldometer实时统计数据,截至北京时间7月28日6时30分左右,美国累计确诊新冠肺炎病例35.34万例,累计死亡病例62.74万例,与前一日6时30分数据相比,美国新增确诊病例85326例,新增死亡病例454例。

疫情蔓延将会继续打乱全球经济的正常运转,这有利于全球贸易量的稳定增长,而运量的增加又需要时间,在这样的大背景下,高运价短期似乎难以改变。

牛市来了?如何快速上车,金牌投顾服务免费送>>