随着美联储提前收紧QE预期持续升温,7月流向新兴市场国家的全球资本明显回落。

8月3日晚,国际金融协会(IIF)发布最新数据显示,7月流入新兴市场国家的股票与债券的全球资本减少至77亿美元。其中,当月新兴市场股市净流出105亿美元,创下过去10个月以来的最差数据,反而是流向新兴市场债券的全球资本恢复到疫情前水准。

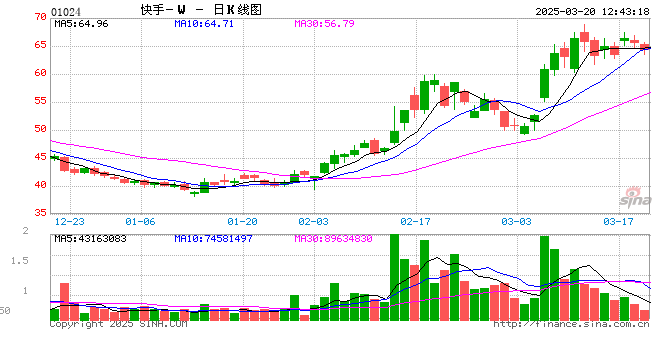

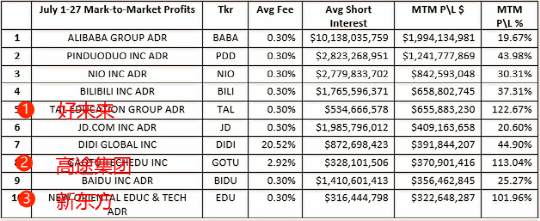

一位华尔街大型多策略对冲基金经理向21世纪经济报道记者表示,7月新兴市场股市遭遇逾百亿美元资本流出的另一个原因,是7月底中国加强对部分行业的政策监管,导致众多对冲基金选择减持A股避险。

21世纪经济报道记者多方了解到,不少对冲基金的确在7月底匆忙减持A股。因为他们认为中国采取的监管措施,令互联网、教育培训等行业原先的业绩高增长轨迹“不复存在”,相应个股的估值骤然偏高,迫使他们选择抛售“锁定收益”。

“本周以来,这些对冲基金又开始重返A股市场,但他们的选股交易策略做了不少调整。”前面那位华尔街大型多策略对冲基金经理指出。比如这些对冲基金的A股选股模型增加了行业未来发展趋势的研判,包括所投资的行业是否符合中国社会经济未来发展方向,是否得到中国政府持续的支持等。

值得注意的是,相比外资在A股投资策略上的调整,人民币债券则持续赢得全球资本的青睐。

8月4日,中央结算公司发布的7月份债券托管量最新数据显示,当月境外机构的人民币债券托管面额达到33751.87亿元,较6月份环比大增753.52亿元。

“这主要得益于7月中美利差骤然走阔至160个基点上方,提振了中国国债的投资吸引力。与此同时,全球疫情再度卷土重来,驱动全球央行与主权财富基金加快增持中国国债的步伐,提升自身债券投资组合的安全性。”布鲁德曼资产管理公司市场策略师Oliver Pursche坦言。

对冲基金迅速调整A股选股模型

在多位华尔街对冲基金经理看来,7月新兴市场股市遭遇百亿美元资金流出,其实在市场预料之中。除了美联储提前收紧QE预期升温导致部分对冲基金选择提前减持新兴市场股票并回流资金,7月底中国对部分行业加强监管措施,也导致他们暂时选择撤离A股观望。

上述多策略对冲基金经理透露,目前华尔街不少对冲基金主要担心中国监管政策正令教育培训、互联网等行业未来业绩增长迎来一个巨大的拐点——以往的业绩高增长轨迹将不复存在,导致他们以往的选股交易策略必须做出巨大调整。

21世纪经济报道记者获悉,以往对冲基金对A股的投资,多采取选股交易策略,即精选个股进行长期配置,依靠个股业绩持续高增长获取丰厚的股价上涨收益。但随着近期中国采取相应监管政策,令互联网、教育培训等行业个股业绩增长基本面出现巨大变化,迫使他们需迅速减仓,转而调整选股交易模型。

“目前,多家大型对冲基金已完成了A股选股交易策略的评估与调整,即剥离不符合中国社会经济发展方向,未来存在较高从严监管风险的个股与行业,转而调入政策相对友好,且符合中国经济社会未来发展的行业与个股。”他表示。随着相关A股选股交易策略调

有“新兴市场教父”之称的传奇投资人马克·莫比乌斯认为,近期中国采取的监管政策未必是坏事。因为受监管政策冲击的,是一些占据垄断地位且排斥中小企业发展的巨头企业,这反而令众多中小企业迎来新的发展机会。更重要的是,随着中国经济持续稳健增长且对全球经济增长的贡献度日益增加,没有投资机构会“忽视”中国投资机会。

CPM Group管理合伙人Jeffrey Christian认为,随着越来越多对冲基金纷纷重返A股市场,未来两个月新兴市场股市的资金流入额将很快触底回升。目前真正影响新兴市场股市资金流入的最大变数,是东南亚等新兴市场国家能否抵御新一轮疫情冲击确保经济持续复苏,一旦东南亚等新兴市场国家因疫情冲击不得不重启经济封锁措施,那么更多全球资本将涌入A股市场,导致流向其他新兴市场国家的资金大幅减少,重现去年3-5月疫情全球暴发初期的场景。

多因素令中国国债持续受青睐

在7月新兴市场股市意外遭遇资本流出之际,新兴市场本币债券市场的资金流入则恢复到疫情前水准。

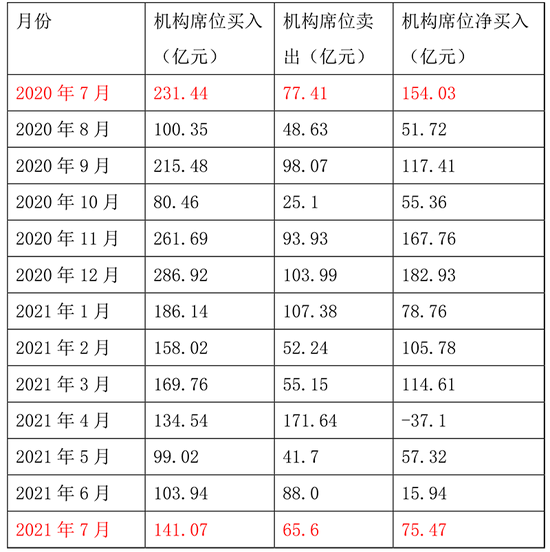

IIF发布的最新数据显示,7月流入新兴市场本币债券的全球资本达到约182亿美元,与2019年初疫情暴发前夕相当。其中,大部分资金仍流向中国国债。

中央结算公司发布的7月份债券托管量最新数据显示,7月外资环比增持753.52亿元中国国债(约合115.92亿美元)。

在前述多策略对冲基金经理看来,这背后,一是近期负收益率欧洲债券规模再度激增,迫使全球央行与主权财富基金增持中国国债以提振债券投资组合收益率。二是中国等新兴市场国家经济稳步复苏,也提振了新兴市场本币债券的投资吸引力。

“更重要的是,7月美债收益率意外下跌导致新兴市场本币债券与美债之间的利差优势进一步扩大,加之此前金融市场担心的美联储提前收紧QE预期升温将引发新兴市场资本外流与货币贬值状况并未发生,令全球投资机构纷纷在7月追加新兴市场本币债券投资。”他分析说。

Oliver Pursche认为,只要美联储迟迟不抠动收紧QE的扳机,未来全球资本加仓新兴市场本币债券的力度将持续高涨,这主要基于全球资本加快资产多元化配置的需要。

毕竟,三季度全球金融市场仍有不少黑天鹅事件风险,比如美国两党针对美国国债上限调整的博弈,可能令美国再度陷入债务违约风险;美国经济增速趋缓令美债美股存在较大的估值调整风险等,迫使全球投资机构必须将资金从美债美股撤离,分散配置到不同国家资产以规避单一市场风险。