本报记者吴晓璐

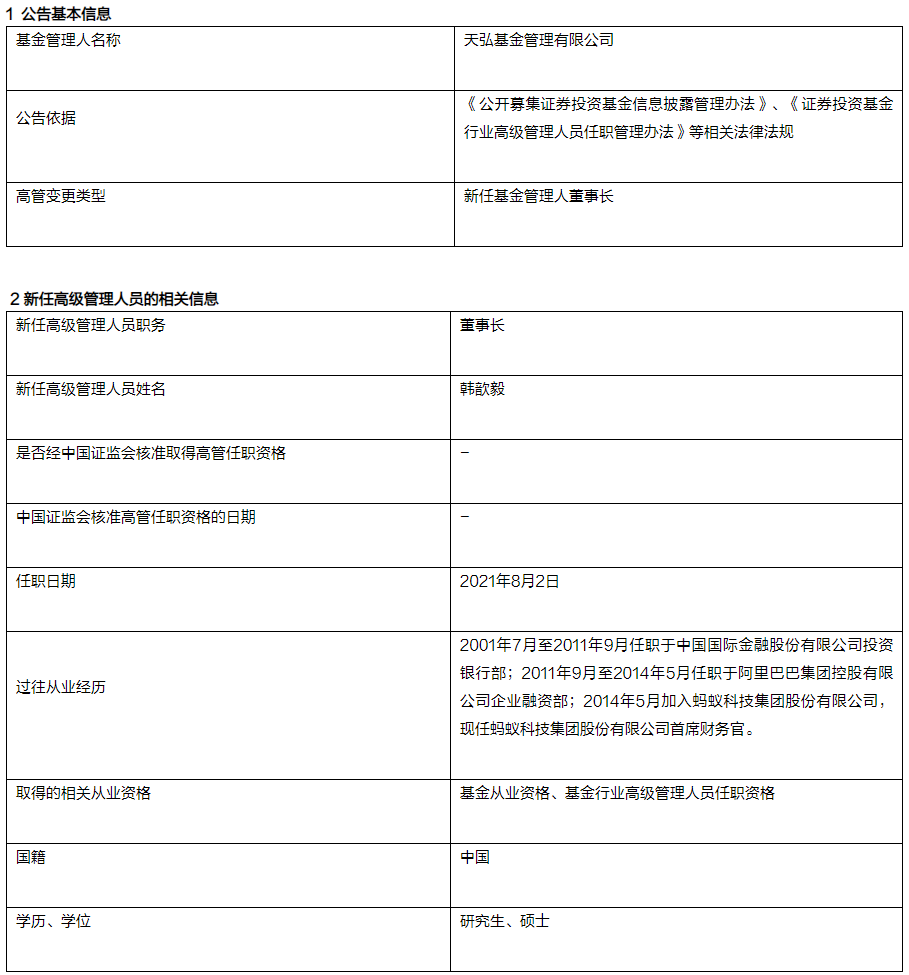

8月5日,科创板迎来第5家“A拆A”公司——厦钨新能。此外,高铁电气已于7月6日注册生效,目前尚未发行,有望成为科创板第6家“A拆A”公司。

据东方财富Choice数据显示,截至8月4日,此前上市的4家“A拆A”公司,动态市盈率均高于母公司。其中,百克生物动态市盈率为161.08倍,显著高于其母公司长春高新的市盈率(35.55倍)。

“对于科技子公司而言,分拆上市有利于实现估值重塑,可以给予母公司其本身行业的估值,给予子公司科技企业的估值,最终实现‘1+1>2’的效果,避免上市公司因传统主业估值拉低整体估值。”粤开证券研究院负责人康崇利在接受《证券日报》记者采访时表示。

记者注意到,部分上市公司在公告中明确表示,希望通过分拆,推动子公司充分借助资本市场实现业务快速增长,进而实现自身股东长期价值的最大化。

6家子公司“闯关”14家处于IPO审核流程中

据东方财富Choice数据统计,铁建重工、电气风电、生益电子、百克生物、厦钨新能等5家分拆上市公司合计首发募资116.98亿元。从行业来看,这5家公司分别属于高端装备制造产业、新能源产业、新一代信息技术产业、生物产业和新材料产业,已经注册生效的高铁电气则属于轨道交通装备产业。这6家率先通过IPO“审核关”的子公司,所处行业均为国家重点鼓励发展的战略性新兴产业。

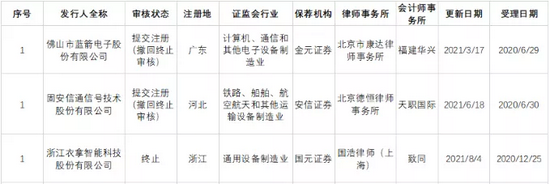

据《证券日报》记者梳理,截至8月4日,还有14家子公司处于IPO审核流程中。具体来看,注册制维度下共11家,包括3家提交注册、1家通过上市委会议、7家已问询;核准制下共3家,其中2家处于预先披露更新,1家已受理。

值得注意的是,注册制维度下申请IPO注册的11家公司中,除了1家拟登陆科创板外,另外10家均拟登陆创业板,后续创业板有望迎来多家“A拆A”公司。

已经通过IPO审核的6家子公司的闯关经验,对其他拟分拆上市公司亦有指导作用。

“从监管层对上市公司分拆上市的审核问询情况来看,独立性、关联交易、同业竞争、分拆流程的合规性、投资者权益保护等方面是监管关注的重点。”中国银行研究院博士后汪惠青对《证券日报》记者表示,首先,发行人需要具备独立经营能力,这涉及子公司资产、业务、人员、财务等多个方面。第二,母公司和子公司之间不得存在关联交易、利益输送风险,需要对上下游关联交易定价公允性等问题作出风险评估。第三,母公司与子公司之间不得存在同业竞争,需要就业务、供应商、客户等同业竞争关系作出风险评估。第四,分拆流程要合法合规,必须履行决策、审批等相关法定程序。第五,分拆上市过程中,不能存在内部交易、虚假信息披露、概念炒作等侵害投资者合法权益的违法违规行为。

31家企业选择创业板作为分拆上市目的地

8月4日,科大讯飞发布公告称,公司启动了控股子公司讯飞医疗分拆上市的前期筹备工作。至此,累计有72家A股上市公司披露“A拆A”计划,其中,7家已经终止,65家正常推进或已完成分拆上市。

从上市板块来看,上述65家公司中,有48家确定分拆上市板块。其中,31家选择创业板,13家选择科创板,3家选择上交所主板,1家选择深交所主板。目前来看,创业板成为企业分拆上市的首选地,其次是科创板。

“从分拆子公司上市的角度来看,实施注册制的科创板和创业板便捷性更高。”康崇利表示,另外,一般分拆的都是新技术新业务板块,本身具备科技创新属性,这些子公司符合科创板和创业板的上市标准和板块定位。创业板、科创板凭借其更具包容性的上市条件、较高的估值水平以及良好的流动性,成为承接A股市场分拆上市的重要板块。

“一方面,这与拟分拆子公司多具备科技创新属性有关;另一方面,注册制改革以来,创业板整体运行平稳,为大量优质企业上市提供便利。”谈及大多公司选择创业板作为分拆上市目的地,汪惠青表示,“十四五”期间我国将深入实施创新驱动发展战略,加上多层次资本市场制度和体系建设不断完善,创业板将进一步推动新兴行业和创新企业发展,为更多成长型创新型企业提供融资渠道。

对于未来分拆上市企业的类型,康崇利认为,主要有以下三类:第一,公司资产规模大、业务多元,旗下拥有盈利能力强、处在成长期的子公司;第二,孵化型公司,子公司上市后,母公司可以选择退出持股、获取投资收益;第三,有改革诉求的公司,如电力、铁路、石油、军工等混改重点行业的公司。

牛市来了?如何快速上车,金牌投顾服务免费送>>