2019年底以来,宁德时代股价持续上涨,不断创下历史新高。目前,公司股价已高达500元/股,总市值超过1万亿元。

事实上,宁德时代股价的持续上涨,是整个新能源车产业链集体爆发的结果。在美股上市的中国新能源整车企业蔚来,其市值已超过上汽集团。此外,新能源车上游的锂资源企业,股价也在快速上涨。

新能源车产业链大爆发背后,是中国新能源汽车销量的高速增长。以最新数据为例,据中汽协数据,中国6月份新能源汽车销量25.6万辆,同比增长139.3%。

其实,与新能源汽车一同成长的还有智能、自动驾驶汽车。随着5G商用的落地以及ADAS渗透率的不断提高,汽车智能化步伐不断加速。相关产业链也在快速成长,而其中的行业龙头也极可能成长为下一个宁德时代!

CIS市场新蓝海:自动驾驶带来全新需求

CIS芯片(图像传感器)作为电子行业最为重要的传感器,广泛应用于手机、汽车、安防、工业、医疗等多领域的摄像头设备中。根据Frost&Sullivan数据,2019年手机占CIS下游市场销售额份额73%,是CIS最主要的终端应用,其次为汽车电子以及平板电脑、笔记本电脑等其他消费电子产品,占比分别为10%和9%。

近年来,随着汽车电动化、智能化、网联化的发展趋势,单车搭载的摄像头数量逐渐提升。目前,包括特斯拉、蔚来、长安汽车、北汽集团正加速L4级别高等级自动驾驶车型量产。蔚来最新发布的L4级别豪华车型ET7搭载11颗800万像素摄像头。

据Yole预测,未来4年自动驾驶汽车出货量将保持高速增长,全球车载摄像头市场规模2025年有望增加至81亿美元。汽车市场正成为仅次于手机的第二大CMOS图像穿感器应用领域。

事实上,不只是汽车市场。伴随着5G的加速落地,AR/VR市场也在迅猛增长,据中国信通院《虚拟(增强)现实白皮书》预测,2022年-2025年将成为AR/VR市场规模迅猛发展的重要时期。据Statista预测,2021年AR/VR头显设备出货量有望达1100万台,市场规模将破千亿大关。

此外,随着物联网技术的发展,安防领域出现了向“高清化、网络化、智能化”发展的趋势。CMOS图像传感器作为监控摄像头的核心组件,无疑将受益于多元化消费级监控设备的普及以及智能家居监控摄像机市场规模的增长。

而从手机CIS行业来看,手机摄像头高像素、多摄等成为行业趋势。据信达电子测算,全球智能手机后置摄像头的总需求将从2018年的19.87亿颗增长至2024年的40.32亿颗,年均复合增速达到12.52%,平均单部智能手机所搭载的摄像头数量也将从2018年的2.4颗增长至2024年4.0颗。

目前,中国的智能手机、新能源汽车、AR/VR等领域迅猛发展,甚至已出现多家可以比肩国际巨头的头部企业。那中国在CIS行业发展的现状如何呢?是否能支撑中国庞大的市场需求呢?

国内CIS行业加速崛起:格科微、韦尔股份发展迅猛

CIS芯片在消费电子行业会直接影响到消费者的用户体验,在汽车医疗等领域,则决定了设备的图像感知能力。一般而言,对CIS芯片的成像质量评价的核心技术指标主要包括,光学尺寸、像素大小、像素数、帧率、感光元件架构、灵敏度等。

在诸多技术指标中,光学尺寸决定了CIS芯片面积大小,是其成像质量最为关键的因素及核心指标(俗称:底大一级压死人)。在像素大小一定的情况下,高像素CIS芯片的光学尺寸也相对较大。当前市场上主流智能手机的像素约为200万-6400万。

目前,中国的CIS行业头部企业主要包括韦尔股份、格科微等。韦尔股份成立于2007年,最初主要从事半导体分立器件和电源管理IC的研发设计和销售业务,2017年韦尔股份在上交所主板上市。2019年,公司收购全球第三大CMOS图像传感器的设计和分销企业豪威科技、思比科,进入图像传感器芯片领域;2020年4月,韦尔股份以1.2亿美元购买SynapticsIncorporated基于亚洲地区的单芯片液晶触控与显示驱动集成芯片业务(TDDI业务),通过多次外部并购,韦尔股份主营业务已发生巨大变化。目前,CMOS图像传感器已成为韦尔股份最主要的业务。2020年,韦尔股份CMOS图像传感器占营收的比重为74%,此外,其TDDI业务占营收的比重为4%。

切入优质赛道不仅让韦尔股份业绩实现了高速增长,还大幅提升了公司的盈利能力。2020年公司净利率突破10%达到13.5%。在此背景下,韦尔受到了资本市场的热捧,其股价不断创出新高,目前,韦尔股份总市值已高达2500亿元以上。

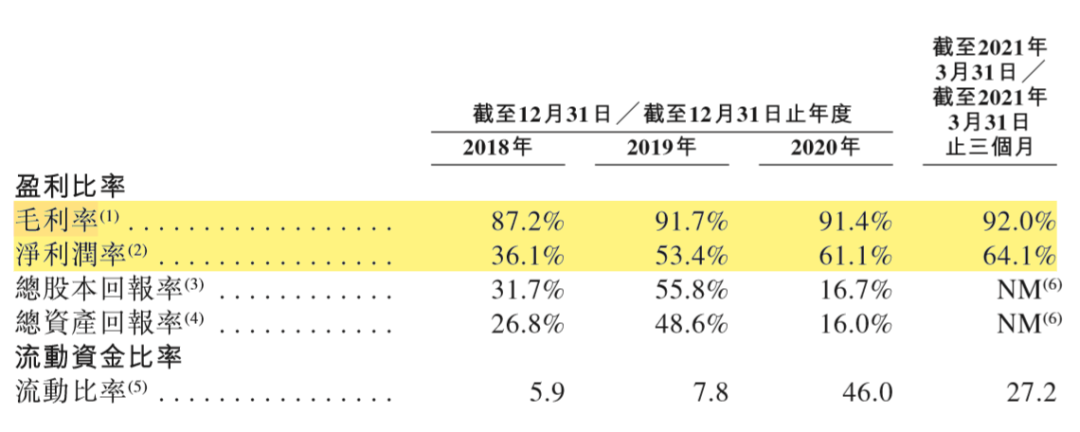

而即将登陆科创板的格科微,将在8月4日进行初步询价工作,其2020年CMOS图像传感器出货量位列全球第一。格科微已形成量产的产品线主要覆盖QVGA(8万像素)至1300万像素的CMOS图像传感器和分辨率介于QQVGA到HD之间的LCD驱动芯片。

格科微主要通过差异化竞争,增强其市场竞争力。以公司CMOS图像传感器在高分辨率、高帧率方面为例,格科微采用了以成本为导向的技术发展路线,不断通过自主技术创新,以独有的核心技术实现高性能与低成本的兼顾。同时,对于已有的产品,格科微凭借无外部元器件的显示驱动芯片设计技术、图像压缩算法等一系列自主研发的核心技术,在保障产品性能的同时实现了成本的大幅压缩,占据了独特的竞争优势。

在此背景下,格科微业绩增长迅猛。2017年格科微总营收为19.67亿元,到2020年时,这一数字已上升到了64.56亿元。此外,格科微盈利能力也持续提升,2020年,格科微净利润达7.73亿元。对标韦尔股份当前在资本市场的表现,格科微上市后,很可能掀起新一轮资本狂欢。

CIS技术不断进步:本土企业优势凸显

不过,从市场竞争格局来看,全球CIS市场收入规模前两名分别为索尼和三星,收入规模占整个行业的比重超过50%,位于行业第一梯队。

当前,索尼作为CIS市场占据一半份额的领导者,其IMX系列传感器采用“大底大像素”战略,iPhone主摄是“大底化”的典型。不同于索尼,三星采取“高像素分辨率”路线,三星在2019年推出HMX传感器,像素大幅提升至108MP0.8um,成为首个超过1亿像素的图像传感器。

豪威、格科微等位居行业第二梯队。而拥有自主知识产权,且完全本土化的格科微,很可能将跟随国内相关产业迅速成长。

当下,CIS芯片技术仍在持续进步,除光学尺寸外,高像素、高帧率成为行业发展趋势,还有部分企业在全局快门、低照度、高动态范围等方面实现了技术突破,而这在安防、汽车电子、医疗影像等领域有广泛应用。

CIS芯片的不断进步,也对CMOS图像传感技术的研发设计带来了挑战。各大厂商正不断从电路及芯片结构设计优化、算法优化、工艺改良等方面进行突破。

而格科微凭借对产品可制造性设计及工艺流程的深刻理解,其在结构设计、工艺等方面的能力不断提高。以其在电路设计方面为例,格科微采用成本较低的三层金属设计,并通过对产品设计的持续优化有效缩小了芯片的尺寸,与同性能的其他产品相比实现了更为精益的成本控制。此外,格科微还独创了COM封装技术、COF-Like创新设计等多项有别于行业主流的特色解决方案。

当下,格科微正在积极推动中高阶像素CMOS图像传感器、AMOLED驱动芯片、TDDI芯片等产品的研发,力争实现行业前沿技术的快速追赶。

据格科微招股书内容显示,公司要在产品定位方面实现从高性价比产品向高性能产品的拓展,在产品应用方面实现从副摄向主摄的拓展,在经营模式方面实现从 Fabless 向 Fab-Lite 的转变。

与韦尔股份坚持走Fabless不同,格科微明确表明自身要开始走Fab-lite路线。拟通过自建自建12英寸晶圆制造中试线,缩短公司在高阶产品上的工艺研发时间,提升公司的研发效率,快速响应市场需求,提升高阶CMOS图像传感器的研发效率及产能保障力度。目前,格科微1,600万像素CMOS图像传感器已进入工程样片阶段,3,200万及以上像素CMOS图像传感器已进入工程样片内部评估阶段,HD和FHD分辨率的TDDI驱动芯片也已进入小批量试产阶段,并已获得品牌客户订单。随着在Fab-lite路线的不断推进,格科微高性能产品迭代会不断加快,或许可以期待格科微6,400万及以上像素高端CMOS图像传感器的表现。

在全球晶圆制造产能、模组厂商和终端应用厂商正在加速向国内转移的背景下,本土企业可以实现与产业链上下游的紧密接触,深入了解上游产能供给及下游市场需求情况,从而快速响应市场需求。而具体到国产CIS企业中,拥有自主知识产权且已建立起壁垒的格科微,或已站在了下一场风口之上!

牛市来了?如何快速上车,金牌投顾服务免费送>>