来源:策略李立峰与行业配置笔记

文|华西证券副所长、首席策略 李立峰

投资要点

一、海外市场:“放水”步伐不止,退出宽松较迟缓。当前的美联储面临“低就业修复+高通胀”的矛盾局面,未来的货币政策越来越难以实现兼顾和平衡,而近期“德尔塔”新冠变种毒株的快速传播也为经济持续复苏带来不确定性。预计美联储退出宽松的过程将相对“迟缓”。

二、从政治局会议看下半年政策取向:稳增长、控通胀,实行有挺有压的区别化信用政策。1)对外部环境担忧提升。下半年海外疫情、中美关系对资本市场的影响需要关注,需警惕外部风险变化的影响;2)经济增长动能边际减弱,稳增长的重要性提升,宏观政策的力度或边际加强,下半年依旧有希望看到降准。一是海外变种疫情持续发酵,国内也存在疫情向多省外溢的风险,二是地产投资和基建投资被严格监管,三是出口走势存在较大不确定性。3)防范大宗商品价格过度炒作,“减碳”背景下的金融收缩节奏不能操之过急。4)实行有挺有压的区别化信用政策。房地产、教育、医药、互联网平台等领域在一定程度上受政策约束,而科技创新、内需消费、绿色发展等领域将是政策重点支持的方向。

三、市场风格极致分化,二季度公募调仓至宁组合。7月以来,以新能源产业链、半导体为代表的成长、周期风格持续跑赢金融、消费板块。其背后原因:一是与近期一系列政策变化导致市场对于部分传统暴利行业发展产生担忧;二是与公募资金调仓相关。二季度高成长科技赛道获公募基金青睐,公募增持“电气设备、电子、医药生物、化工、汽车”等行业,减持“食品饮料、家电、大金融”等行业。

四、8月A股投资建议:“科技成长”仍是配置的重点方向。在外部环境风险加剧和国内经济稳增长压力上升的背景下,下半年宏观政策调节力度或边际加强,宏观流动性难大幅缩紧。近期A股的波动加剧更多源于情绪面扰动,市场调整也是风险释放的过程,暂不具备系统性风险。风格方面,“硬科技”相关产业链具备政策支持,同时也是公募基金调仓增配方向,但热门赛道交易结构拥挤,且相关板块前期涨幅过快,后市波动或加剧,建议投资者合理降低预期收益。

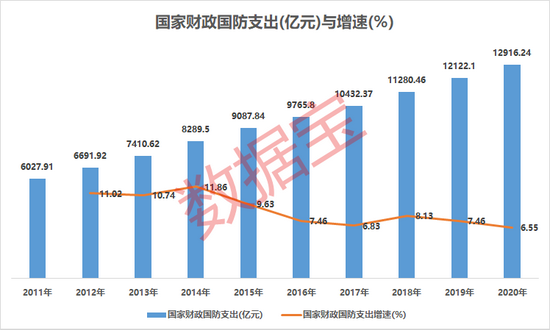

行业配置上,“科技成长”仍是重点方向,如:“新能源以及新能源车产业链(如:有色、电气设备、化工等)、半导体、军工”等;

主题上,关注“碳中和(绿色产业)”内涵拓展。

■风险提示:国内外疫情反复;企业中报业绩不及预期;海外市场大幅波动;中美博弈加剧等。

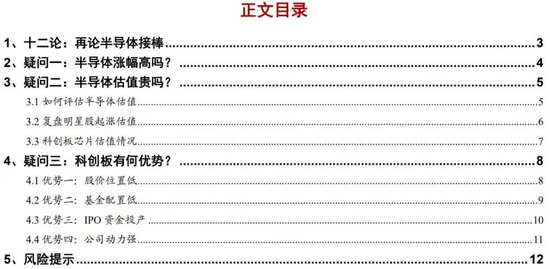

目 / 录

正文

01海外市场:“放水”步伐不止,退出宽松较迟缓

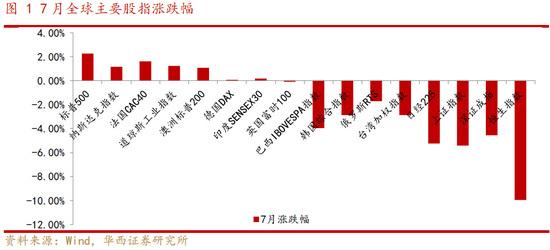

7月全球股指分化,中国市场领跌。美股方面,标普500、纳斯达克指数、道琼斯指数分别上涨2.27%、1.16%、1.25%;中国市场方面,恒生指数、深证成指、上证指数分别下跌9.94%、4.54%、5.4%,主要原因是部分领域监管政策落地及国际关系的不确定性引发市场担忧,市场风险偏好下行,外资一度大幅流出A股。

本周美联储公布7月议息会议声明,维持联邦基金利率在0-0.25%区间,维持每月至少1200亿美元的购债规模,直到在实现最大就业和价格稳定目标上取得实质性的进展。当前的美联储面临“低就业修复+高通胀”的矛盾局面,未来的货币政策越来越难以实现兼顾和平衡,美联储选择的是暂时容忍通胀水平的上升,以换取就业的恢复。

1)通胀水平持续上升,美联储依旧淡化通胀影响。美国6月份核心PCE同比上涨3.5%,创近20年来最大同比涨幅。鲍威尔在讲话中再度重申通胀是暂时的,短期内通胀风险倾向上行,但有信心中期通胀将回落。

2)新冠变种病毒再次爆发给美联储保持宽松政策带来了一个合理的理由。美国第二季度国内生产总值(GDP)增长了6.5%,远低美国经济学家的预期(8.4%),“德尔塔”新冠变种毒株的快速传播使美国一些地方政府和企业恢复了对经济活动限制,为持续复苏带来不确定性。市场对于未来经济增速表现担忧,长端美债收益率持续下行。

本轮QE退出及加息比较迟缓,美联储不会轻易走上货币政策的退出路径,即使不得不退出,也会是一个相当长的过程。而市场对于美联储Taper的节奏预期走向一致,美联储或在9月FOMC会议中对退出QE的节奏重点表述。

02从政治局会议看下半年政策取向:稳增长、控通胀,实行有挺有压的区别化信用政策

7月政治局会议对下半年货币政策定调尤为重要,其中透露出几点信息:

1)对外部环境担忧提升。会议指出“当前全球疫情仍在持续演变,外部环境更趋复杂严峻”,而去年12月的提法是“外部环境仍存在诸多不确定性”,下半年海外疫情、中美关系对资本市场的影响需要关注,需警惕外部风险变化的影响;

2)经济增长动能边际减弱,稳增长的重要性提升,宏观政策的力度或边际加强,下半年依旧有希望看到降准。

会议指出,“做好宏观政策跨周期调节,保持宏观政策连续性、稳定性、可持续性,统筹做好今明两年宏观政策衔接”,“稳健的货币政策要保持流动性合理充裕”,“要增强宏观政策自主性,保持人民币汇率在合理均衡水平上基本稳定”。一是强调了“跨周期调节”,二是删去“不急转弯”的表述,三是强调“增强宏观政策自主性”。下半年经济增长动能边际减弱,一是海外变种疫情持续发酵,国内也存在疫情向多省外溢的风险,二是地产投资和基建投资被严格监管,三是出口走势存在较大不确定性。预计未来宏观政策的力度或边际加强,下半年依旧有希望看到降准。

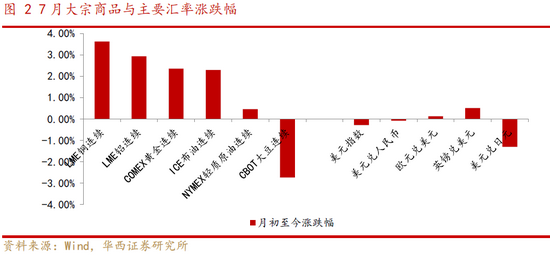

3)防范大宗商品价格过度炒作,“减碳”背景下的金融收缩节奏不能操之过急。会议提出“做好大宗商品保供稳价工作”“尽快出台2030年前碳达峰行动方案”、“纠正运动式减碳”。

“利好”层面,与碳减排相关的,且能够拉动经济增长的行业,将受到长期追捧。最典型的行业就是“新能源车”。此次政治局会议特意强调“要挖掘国内市场潜力,支持新能源汽车加快发展”。

“风险”层面,推动低碳转型将会引发高碳资产的重新定价,金融机构在高碳企业——煤发电、钢铁、建筑等领域的资产敞口会面临风险。不仅如此,未来在倡导“碳减排”的同时,一旦针对传统高耗能行业的信用收缩过快,还容易引发“踩踏风险”,把握好金融支持碳达峰、碳中和的节奏和力度尤为必要。在绿色发展目标下,传统行业的确面临资产重估和金融支持收缩的风险,这表明绿色减碳发展过程中的复杂性。站在资本市场角度,这意味着“减碳”背景下的金融收缩节奏不能操之过急。

4)实行有挺有压的区别化信用政策。

会议提出:“完整、准确、全面贯彻新发展理念,深化供给侧结构性改革,加快构建新发展格局,推动高质量发展。”“要强化科技创新和产业链供应链韧性,开展补链强链专项行动,加快解决“卡脖子”难题,发展专精特新中小企业”。

国内经济增长方式向高质量增长转变,市场投资环境也正发生深刻变化,预计未来政策层面仍将有挺有压。近年来的一系列政策变化,从针对互联网金融领域的整治,到教育领域资本无序扩张的阻断,再到近几年对于房地产行业调控政策的不断加码,种种迹象表明,原先被资本市场普遍看好的、能够获得丰厚盈利的行业都在面临政策压制。因为这些“暴利行业”正在为实体经济中的市场主体和居民部门带来越来越大的阻力障碍。未来房地产、教育、医药、互联网平台等领域在一定程度上受政策约束,而科技创新、内需消费、绿色发展等领域将是政策重点支持的方向。

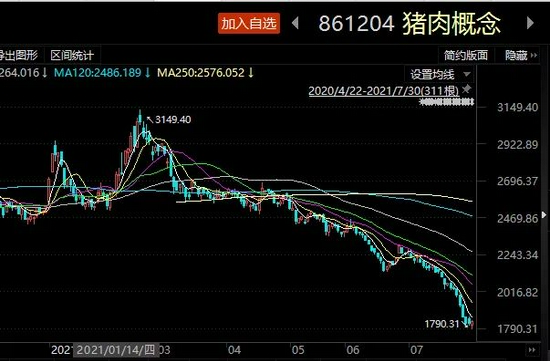

03市场风格极致分化,二季度公募调仓至宁组合

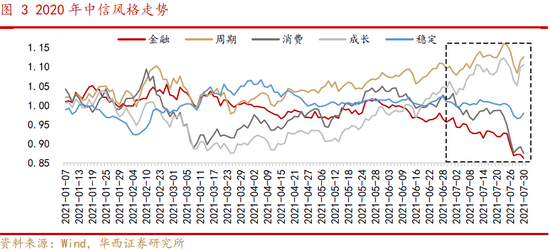

7月以来,市场风格进一步分化,以新能源产业链、半导体为代表的成长、周期风格持续跑赢金融、消费板块。其背后原因:一是与近期一系列政策变化相关,政策对于对于房地产、教育培训、互联网平台反垄断方面监管不断加强,导致市场对于传统暴利行业发展产生担忧;二是与公募资金调仓相关。

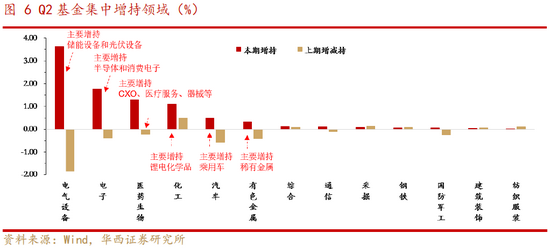

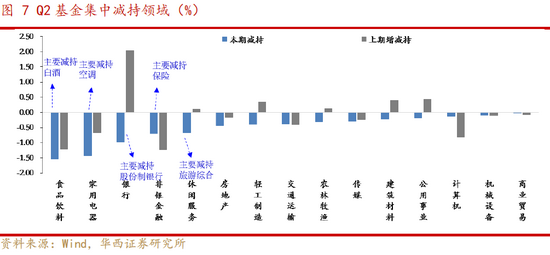

二季度高成长科技赛道获公募基金青睐,公募增持“电气设备、电子、医药生物、化工、汽车”等行业,减持“食品饮料、家电、大金融”等行业。

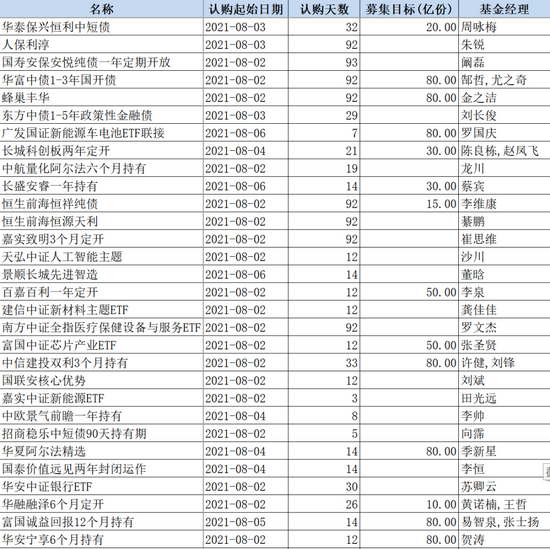

我们统计了1866只主动权益类公募基金(普通股票型基金和偏股混合型基金)披露的二季报,以主动权益类基金披露的十大重仓股为样本对Q2基金持仓进行分析:

1)二季度“双创”获公募增持,创业板仓位逼近历史高位。Q2公募减持主板5.68%,增持创业板、科创板,增持幅度为5.79%、1.18%,创业板仓位逼近历史高位,科创板配置比重也突破前高;

2)宁组合、电子、医药成为增持的集中区。增持方面,Q2基金增持比例较高的行业为“电气设备、电子、医药生物、化工、汽车”,主要集中在“储能设备、光伏设备、半导体、锂电化学品、CXO等”细分领域。减持方面,“食品饮料、家用电器、银行、非银金融、休闲服务”减持较多,其中“食品饮料、家电、非银金融”连续两个季度被公募基金减持。

048月A股投资建议:“科技成长”仍是配置的重点方向

在外部环境风险加剧和国内经济稳增长压力上升的背景下,下半年宏观政策调节力度或边际加强,宏观流动性难大幅缩紧。近期A股的波动加剧更多源于情绪面扰动,市场调整也是风险释放的过程,暂不具备系统性风险。风格方面,“硬科技”相关产业链具备政策支持,同时也是公募基金调仓增配方向,但热门赛道交易结构拥挤,且相关板块前期涨幅过快,后市波动或加剧,建议投资者合理降低预期收益。

行业配置上,“科技成长”仍是重点方向,如:“新能源产业链(电气设备、有色、化工等)、半导体、军工”等;主题上,关注“碳中和(绿色产业)”内涵拓展。

05

风险提示

国内外疫情反复;企业中报业绩不及预期;海外市场大幅波动;中美博弈加剧等。

牛市来了?如何快速上车,金牌投顾服务免费送>>