作者:赵长进

出品:资管科技

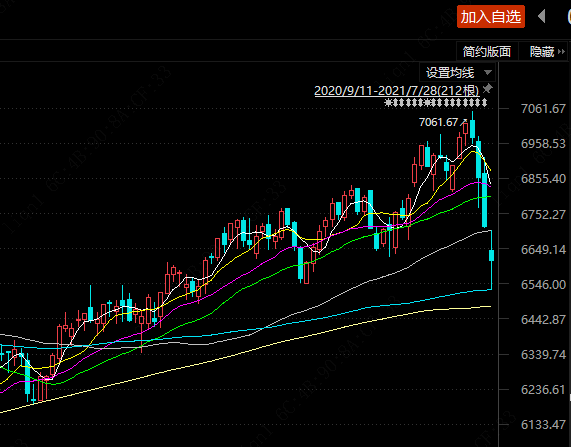

7月21日,天弘余额宝货币市场基金第2季度报告显示,截至6月30日,天弘余额宝总规模为7808.09亿元,这是继1季度规模大幅下降2184.01亿元后,天弘余额宝2季度规模再度下降1916.06亿元,环比变动比例达19.7%。

若参考2018年高峰时期的1.69万亿元,其目前规模已经“腰斩”。

更重要的是,从目前趋势和监管要求来看,天弘余额宝的规模仍有可能下降。与此同时,虽然天弘基金非货基规模快速攀升,但相较同业,其权益产品表现仍难言理想,更缺少可以长期稳健带来稳定回报的权益明星经理。这意味着,在“去货基”标签的这条路上,天弘基金依旧道阻且长。

天弘余额宝规模或将继续下降

天弘余额宝(原名天弘增利宝货币市场基金)成立于2013年5月29日,在今年6月9日前,基金经理为王登峰。因为联合支付宝平台,天弘余额宝被广为人知。

天天基金网数据显示,其成立时的规模为2.01亿元,同年2季度末、3季度末、4季度末,规模分别为42.44亿元、556.53亿元、1853.42亿元,呈几何量级地增长。2017年1季度末突破万亿元,一年后至顶点1.69万亿元。

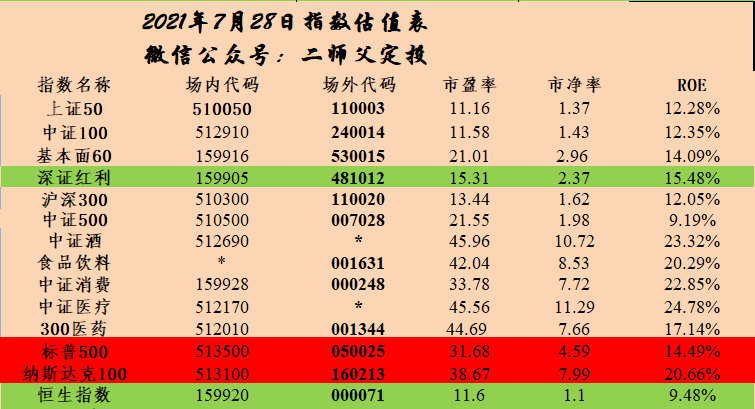

年度收益方面,2014年涨幅4.82%,此后再未超过4%,2019年和2020年的收益率为2.36%和1.86%,低于同类平均,同类排名分别为508|661和552|678。

截至7月26日,成立以来涨幅30.02%,7日年化收益率为2.056%,而2013年、2014年这一数字曾达到6%以上。

有业内人士表示,近两年权益市场高歌猛进,令权益类基金迎来蓬勃发展,固定收益产品收益率一路下滑,此类产品因此被许多投资者赎回。银行理财子公司的崛起,也对公募基金发行的货币基金产品形成了较大冲击。

单就天弘余额宝而言为降低单一货币基金集中度高的风险,此前已有限购和分流。

2017年天弘余额宝经历了三次限购,个人账户持有限额从100万元降至10万元,单日申购额调整为2万元。2018年,余额宝平台陆续接入中欧滚钱宝货币A、博时现金收益货币A等19只其他基金公司的货币基金,对天弘余额宝进行分流。

2021年4月,央行发布文件,要求相关平台管控重要基金产品流动性风险,主动压降余额宝余额。

由此,天弘余额宝的规模有可能会进一步下降,甚至有分析指出,其规模未来降到5000亿元以下也不是不可能。

尽管如此,目前天弘余额宝的管理规模仍居同类排名第一,且远超当前规模排名第二的易方达易理财A。Wind数据显示,截至2季度末,易方达易理财货币A的规模为2326.5亿元,较一季度末也下滑近17亿元。

6月9日,天弘余额宝新增刘莹、王昌俊两位基金经理。两人累计任职时间均为3年左右,其中刘莹无单独管理基金的经验,王昌俊除天弘余额宝和天弘荣创一年持有期混合外,其余现管产品均为债券产品。原基金经理王登峰除天弘余额宝外,目前其他4只在管产品(合并份额)均为货币型,任职回报最高的为天弘现金管家货币B ,近9年回报32.77%。

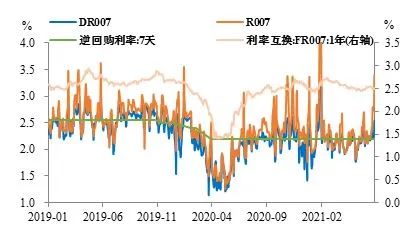

三位基金经理在2季报中表示,2季度期间,天弘余额宝保持较高比例流动性资产,充分保证流动性需求,并根据货币市场利率的波动,对到期资产作出最优配置,再配置资产以同业存款、同业存单、逆回购和信用债配置为主。

权益团队缺少领头羊

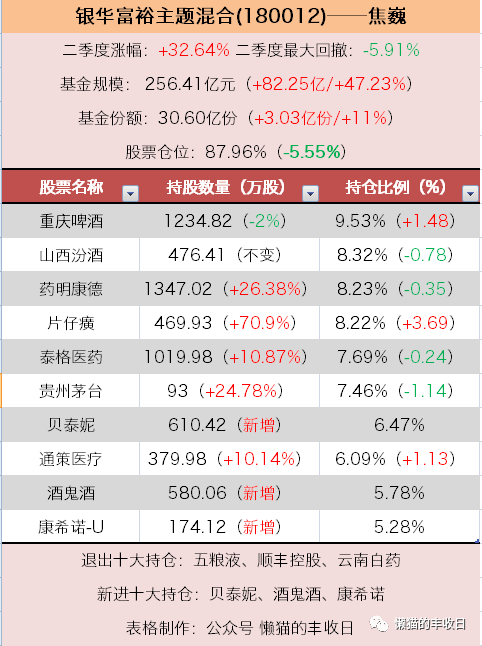

天天基金网数据显示,截至7月21日,天弘基金在管规模10575.19亿元,其中货币市场型基金8784.91亿元,占比八成以上。而股票型和混合型基金规模分别为586.6亿元和221.52亿元,合计占比约8%,二者较去年底分别增加了256.32亿元和70.7亿元。

货币缩水,权益增加。尽管较2020年底增幅近七成,但从绝对规模来看,天弘基金主动权益类产品依然难刷存在感。

Wind数据显示,截至2季度末,易方达基金管理的主动权益基金规模合计5842.55亿元,较去年底增长1344.79亿元,继续稳居全行业主动权益基金管理公司冠军宝座。即便以行业前五名来看,其主动权益产品规模都超过了3000亿元。

近年来,天弘基金主动权益的明星基金经理主要是田俊维和陈国光,前者不仅曾任天弘基金消费组组长,其管理的天弘文化新兴产业,因重仓医药和消费,在2019年同类股票型基金中排名第三。不过在6月23日,天弘基金公告称,田俊维由于个人原因离职。

陈国光累计任职时间近9年,现任基金资产总规模39.85亿元,目前在管基金全部为混合型。天弘周期策略是陈国光在天弘任职的第一只基金,作为偏股混合型,该基金在陈国光任职的四年多时间里,回报率为-14.42%。

12.47亿元规模的天弘互联网混合是其在管的最大规模基金。截至7月26日,其近1年和年内收益率为6.59%和8.78%,同类排名1659|1893和604|1955。

天弘基金目前在任的另一权益基金经理谷琦彬尚不稳定。累计任职时间仅3年多,现任基金资产总规模34.6亿元,在管5只基金(合并份额)亦全部为混合型,其2018年和2019年开始管理的天弘精选、天弘周期策略、天弘优质成长企业任期回报分别为63.07%、125.85%和111%,不过今年以来天弘精选收益率为-1.57%,同类排名947|1100。

天弘基金并不是没有过权益明星,前股票投资总监肖志刚在任5年多,让天弘永定价值成长的净值翻倍。在2016年的大熊市里,天弘永定逆势涨了17.46%,同期沪深300指数下跌11.28%。这位长期业绩出众的基金经理,却在2019年8月离开了天弘基金。

目前,公募基金马太效应明显,其竞争聚焦于各公司的主动管理能力,对于天弘基金来说,挑战或许才刚刚开始。

换帅之下,赚钱效应待突围

资料显示,目前,天弘基金大股东是蚂蚁科技集团,持股51%,其余股东分别是天津信托持股16.8%、内蒙古君正能源化工集团持股15.6%、员工持股合伙企业合计持股11%、芜湖高新投资持股5.6%。

6月2日,天弘基金发布公告,原董事长胡晓明因工作原因,已于5月31日离任,目前由公司总经理郭树强代任董事长职务。对未来新任董事长人选,天弘基金也披露,选举蚂蚁集团首席财务官(CFO)韩歆毅拟任董事长,待其取得相应资格后履职。

胡晓明曾在中国建设银行及中国光大银行等金融机构任职;2005年6月加入阿里巴巴集团,先后在支付宝、阿里金融担任重要职务;2018年11月,胡晓明出任蚂蚁金服集团(后更名为蚂蚁集团)总裁,向董事长井贤栋汇报;2019年10月,其从井贤栋手中接过天弘基金董事长一职;同年12月,出任蚂蚁金服CEO。在去职天弘基金之前,胡晓明已辞任蚂蚁集团CEO。

韩歆毅毕业于清华大学经济管理学院,2001年至2011年,任职中国国际金融有限公司投资银行部;2011年加入阿里巴巴集团,任阿里巴巴集团企业融资部资深总监;2014年加盟蚂蚁金服,担任蚂蚁金服集团副总裁,现任蚂蚁集团CFO。

天弘基金同日发布的公告还显示,朱海扬新任天弘基金副总经理。朱海扬先后在中国太平洋人寿保险、太平洋养老保险、长江养老保险、安邦养老保险、天弘基金养老金业务等任职。其经验和履历,或意味着天弘基金在养老业务条线上将有更大作为。

据黑猫投诉统计数据,截至7月27日,已收到天弘基金的投诉376起,远超其他基金公司,投诉内容大多与自动或无故扣费有关,或与支付宝相关的余额宝有关。

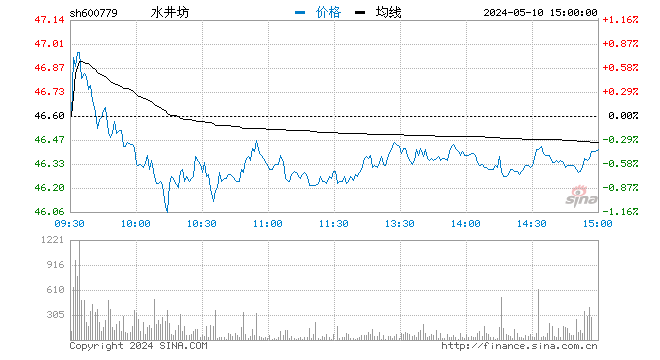

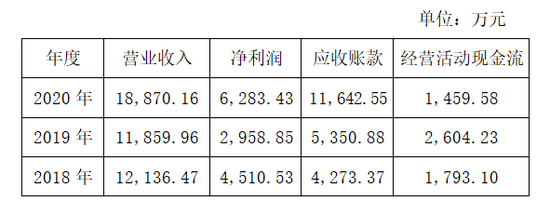

同时,天弘基金近年来收入并不稳定。

Wind数据显示,2017年-2020年,天弘基金营收分别为95.36亿元、101.25亿元、72.4亿元和83.77亿元,对应同期归母净利为26.5亿元、30.69亿元、22.14亿元和26.44亿元。

2019年营收和净利同比大跌28%左右,虽然2020年较上年度都有所增长,但由于易方达基金跨越式的增长,其2020年净利达27.5亿元,易方达基金由此超越此前连续三年居公募基金净利润榜首的天弘基金,成为行业最赚钱的公司。

可以想见,随着天弘余额宝规模继续压降,在权益产品规模难以关键性突破的趋势下,天弘基金的钱将“越来越难赚”。