来源:华安锐智会

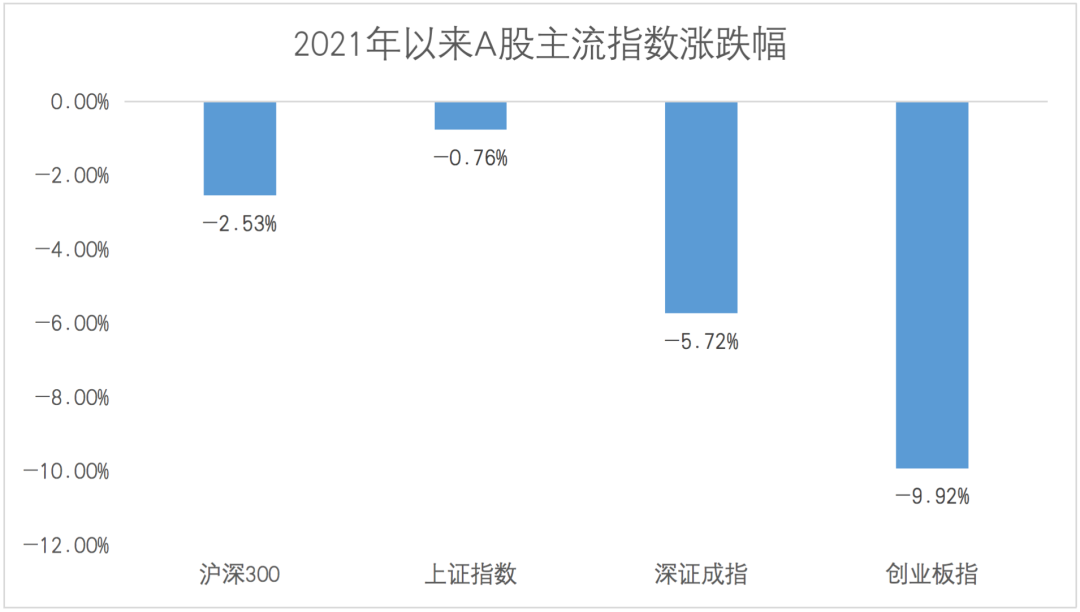

目前整体来看,2021年市场主旨在于“疫情的弱化”和“总量的修复”。

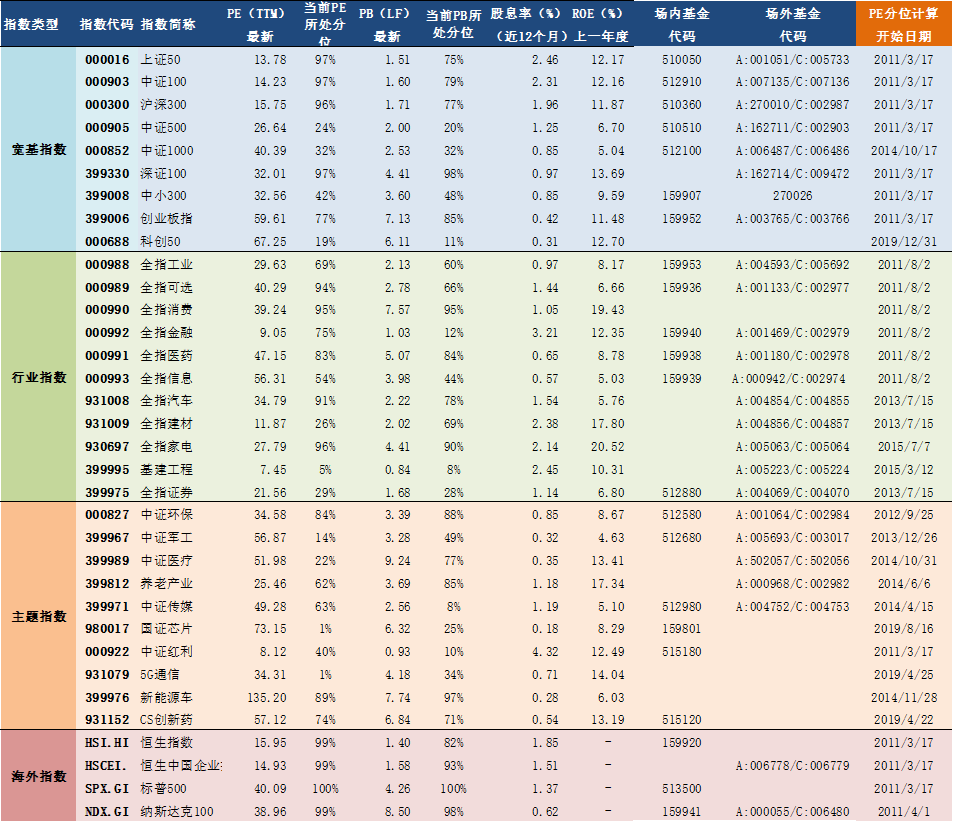

总量修复的背景下,顺周期板块中,包括周期品原材料、金融业、服务业、制造业等都会出现结构性机会,但市场同时也伴随着国内及海外流动性宽松环境的逐步中止,所以需要盈利与估值形成对冲。最优质的方向是“估值很低同时盈利向上的品种”,但这种板块机会越来越少,所以可能更多的是那些“估值相对比较便宜,寻找盈利有较大可能大幅扩张”的机会。

与去年相比,今年的市场风格会有显著不同。在经历两年无风险利率下行后,去年又进入了一个由于疫情黑天鹅事件所触发的“异常”的无风险利率的下行。伴随着全球疫情逐步修复,今年甚至到明年上半年,利率下行的坑或将被填补,无风险利率下行的大周期可能会迎来一个拐点,甚至是全球的拐点,可能会持续相当长的时间。

无风险利率拐点出现以后,历史上看无论哪个国家的权益市场都很难避免风格切换:投资的资产久期逐渐缩短。之前整个市场偏向投资长久期资产(长久期,主要是指公司估值很贵,但公司质地优秀,长周期下估值可被接受),未来有可能向“短久期”方向发展,市场风格慢慢从远期拉近,从DCF估值切换到PEG估值。

因此,今年的市场整体会是一个偏震荡风,在这样的市场中寻找结构性机会,我们认为可以从6个方向入手:

第一,周期品的成长性板块。

目前供需格局存在严重缺口的一些上游周期品,由于下游符合经济转型结构,具有相当强的成长性。

比如电动车都面对的“缺芯”的问题,半导体作为上游周期品,也属于符合经济转型结构、具有强周期性、处于成长性周期的板块;电动车上游原材料、锂钴铜等,现在我们都纳入在周期品的成长性板块中。

第二,有成长性逻辑的传统原材料领域。

之前市场对于一些传统周期品的下游结构改变,没有很快的消化吸收,带来一定的预期差。比如刚开始在大家认知中,金属铜就是在国内与电力相关、海外与建筑相关的传统原材料,但如今市场逐渐意识到,在电动车、风电光伏、配电网超级充电桩等建设过程中,对铜的需求有非常大幅的扩张。

从这个角度看,我们的寻找方向是下游存在变化的、供给有错配可能性的一些传统周期原材料,目前有铜、锡、部分化工。

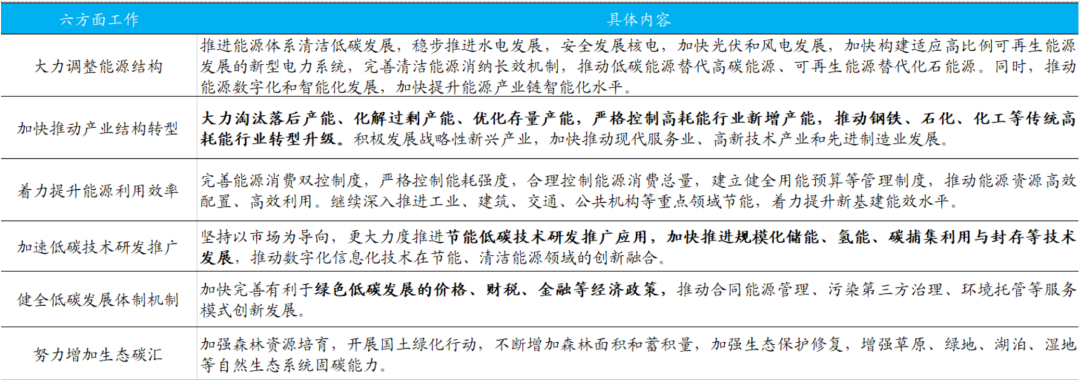

第三,碳中和政策带来的供给侧改革。

碳中和是立意非常高的、全球背景下的政策方针,对于高耗能行业、高耗能指标的管控异常苛刻,持续期也长。

前瞻未来,可能电解铝、钢铁、煤炭的生产会缓慢转移到东南亚,而在这个过程中需求又没有明显消退,未来可能会出现供需错配,这会导致原材料价格上行,尤其是高耗能的原材料价格上行,同时因为没有新的竞争对手进来,现有产能的企业受益。

第四,服务业修复。

现在来看,疫情的结束和弱化不会是线性的,中间可能会有反复扰动,扰动可能来自病毒变异和各种疫苗的改进,但大的趋势是每年比前一年更好。

未来可能会看到很多催化剂,比如网格化接种、全面接种、疫苗对变异病毒效果的临床数据,我们会逐步看到服务业数据的恢复、航空的开放,以及疫苗护照的发行等等,这些都使我们产生服务业修复的信心,也是对消费的信心,主要看好板块包括旅游酒店、交通运输、文化娱乐等。

第五,金融业。

前述提到周期品价格上涨、短期需求的增长,都是属于“量价齐升”的逻辑。对于金融业来说也一样,这里的“金融业”主要指可受益于长端利率上行的行业,主要包括银行和部分保险。

长端利率可能上行的背景下,从长端信贷需求来看,无论是1月、2月的M2增速都不错,说明即便在房地产如此苛刻限制之下,企业的长期贷款需求还是非常旺盛的。

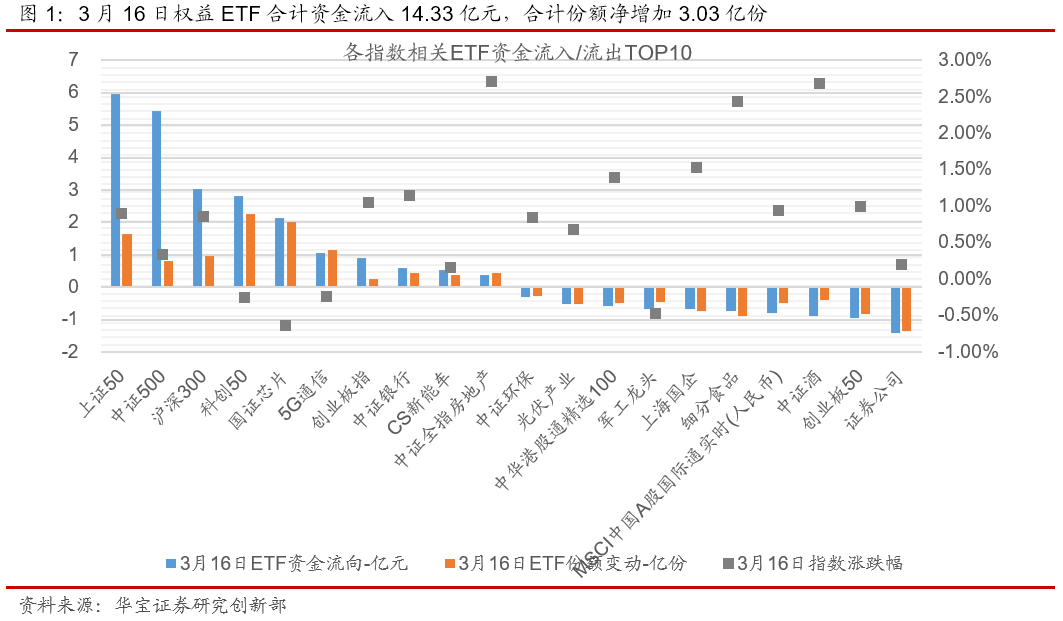

第六,5G相关。

过去一年5G的基站建设和终端普及的速度都低于预期,产生了负面循环:没有5G终端的普及,基站建设就变得很慢,也影响到了5G应用的产生。

随着时间的不断推移,5G的应用肯定只会迟到不会缺席。看好一部分安全边际比较高的、估值确实比较低的的5G相关标的。