从主动权益、主动量化再到固定收益类产品的主动增强策略,近些年,在业内有着“主动管理坚守者”的华商基金,一直把增强自身主动管理能力作为发展目标之一,旗下也诞生了一批优秀的基金经理,如华商基金固定收益部基金经理胡中原,正是这样的一位“新秀”。

胡中原华商双翼平衡混合、华商润丰灵活配置混合基金经理

胡中原华商双翼平衡混合、华商润丰灵活配置混合基金经理整体偏向稳健风格

代表作近一年高居同类5/750

据了解,胡中原2014年加入华商基金,2019年开始管理产品,能力圈主要集中在主动偏债类基金,并且业绩十分亮眼。

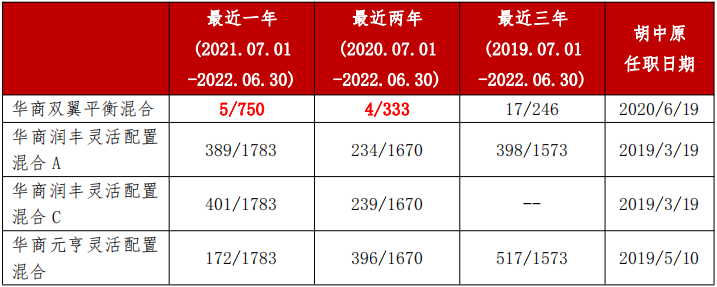

以他的代表作——华商双翼平衡混合基金为例,自2020年6月19日胡中原接手该基金以来,截至今年6月30日刚好管理满两年。数据显示,该基金近1年以18.76%的收益排名全部750只偏债混合型基金中高居第5位,近2年以63.84%的收益在全部333只同类基金中位列第4,对于一名管理经验仅仅三年的“新秀”来说,成绩属实不错。

在投资中,胡中原整体偏向于稳健风格。他在华商双翼平衡混合基金2022年二季报中表示,这只基金的债券投资部分主要布局了可转债,在操作上注重行业分散和个债选择,配置上以低转股溢价率转债为主。权益方面,则根据市场情况,均衡配置了新能源、有色、交运、社服、零售、机械、电子等板块。力争在本金稳妥的基础上,适当参与股票投资,积极追求资产的长期稳定增值。

全部在管混合型基金

近1、2年业绩排名均在同类前1/3

不仅仅华商双翼平衡混合基金表现可圈可点,实际上胡中原在管的全部混合型产品近1、2年业绩排名均在同类前1/3。投资风格较为稳健,注重流动性管理,使胡中原在担任基金经理的短短三年时间,迅速成长为华商基金“固收天团”中耀眼的新星。

胡中原全部在管混合型产品近1、2年业绩排名均在同类前1/3

数据来源:海通证券,时间截至:20220630,发布日期:20220701

数据来源:海通证券,时间截至:20220630,发布日期:20220701突出成绩的背后,往往都有着一个强大团队的有力支持。华商基金成立16年以来,坚持以持有人利益为先,专注主动管理,坚守价值成长,旗下的“固收天团”,继2021年底业绩摘得海通证券固定收益类基金榜单近2、5年冠军后,再次不负众望,在最新排名中一举囊获近2、3、5年三期冠军!

华商基金固定收益类基金绝对收益在经营同类业务公司中的排名

时间截至:2022年6月30日

时间截至:2022年6月30日数据说明:数据与基金公司核对。文中内容仅为基金经理投资观点,具体投资策略详见基金法律文件。

“固定收益类基金绝对收益排行榜”数据由海通证券2022.07.03发布。数据截至2022.06.30,文中近1年、近2年、近3年、近5年分别指2021.07.01-2022.06.30、2020.07.01-2022.06.30、2019.07.01-2022.06.30、2017.07.03-2022.06.30。海通证券评价方法:基金绝对收益指基金公司管理的主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率;期间管理资产规模按照可获得的期间规模进行简单平均;主动固定收益类基金包括纯债债券型、准债债券型、偏债债券型基金、可转债基金、短债基金和非摊余成本法的封闭债基,不包含货币基金、理财债基、摊余成本法封闭债基和指数债基。华商基金于海通证券2022.1.2日公布的“固定收益类基金绝对收益排行榜”中,近2年(2020.01.02-2021.12.31)、近5年(2017.01.03-2021.12.31)分别在经营同类业务的公司中排名1/124、1/88。华商双翼平衡混合、华商润丰灵活配置混合A/C、华商元亨灵活配置混合分别属于海通分类偏债混合型、灵活策略混合型、灵活策略混合型。

截至2022年6月30日,胡中原具有8年证券从业经历(3.5年证券交易经历,1.2年证券研究经历,3.3年证券投资经历)。胡中原历任基金:华商润丰灵活配置混合A 2019.3.19至今、华商元亨灵活配置混合2019.5.10至今、华商瑞丰短债债券A/C 2019.6.5至今、华商润丰灵活配置混合C 2019.6.19至今、华商现金增利货币A/B 2019.12.20至今、华商鸿益一年定期开放债券2020.6.8至今、华商双翼平衡混合2020.6.19至今、华商鸿畅39个月定期开放利率债债券A/C 2020.9.25至今、华商鸿盈87个月定期开放债券2021.1.20至今、华商稳固添利债券A/C 2020.3.10-2020.7.14、华商鸿源三个月定开纯债债券2022.3.28至今。

以下基金各年度净值增长率(份额净值增长率即收益率)、华商双翼平衡混合近1年净值增长率及同期业绩比较基准增长率来源于定期报告;华商润丰灵活配置混合C、华商鸿益一年定期开放债券、华商鸿畅39个月定期开放利率债债券A/C、华商鸿盈87个月定期开放债券任职回报率及同期业绩比较基准增长率来源于定期报告。

华商润丰灵活配置混合A、华商元亨灵活配置混合、华商瑞丰短债债券A/C、华商现金增利货币A/B、华商双翼平衡混合任职回报率、华商双翼平衡混合近2年净值增长率经托管行复核,同期业绩比较基准增长率来源于万得信息。最新基金份额净值详见华商基金官网。

华商双翼平衡混合成立于2015.6.16,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中债综合全价(总值)指数收益率×60%+沪深300指数收益率×40%。2017-2021年份额净值增长率分别为5.51%、-10.61%、10.92%、10.02%、38.43%,同期业绩比较基准增长率分别6.11%、-7.98%、14.53%、10.77%、-0.49%。业绩登载期间基金经理变更情况:张永志2018.7.27-2021.4.26、梁伟泓2015.6.16-2018.9.11、胡中原2020.6.19至今。胡中原任职回报率及同期业绩比较基准为(2020.6.19-2022.6.30):65.58%、6.30%。近1、2年份额净值增长率分别为18.76%、63.84%,同期业绩比较基准增长率分别-4.46%、5.04%。

华商润丰灵活配置混合A成立于2017.1.25,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%。2018-2021年份额净值增长率分别为-4.08%、16.03%、59.02%、8.69%,同期业绩比较基准增长率分别为-16.78%、23.15%、18.27%、1.29%。业绩登载期间基金经理变更情况:鲁宁2017.1.25-2019.3.22、胡中原2019.3.19至今。胡中原任职回报率及同期业绩比较基准为(2019.3.19-2022.6.30):89.69%、17.38%。

华商润丰灵活配置混合C成立于2019.6.19,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%。2020-2021年份额净值增长率分别为58.78%、8.52%,同期业绩比较基准增长率分别为18.27%、1.29%。业绩登载期间基金经理变更情况:胡中原2019.6.19至今。胡中原任职回报率及同期业绩比较基准为(2019.6.19-2022.6.30):89.00%、22.36%。

华商元亨灵活配置混合成立于2017.1.25,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%。2018-2021年份额净值增长率分别为-24.09%、18.32%、30.60%、19.43%,同期业绩比较基准增长率分别为-16.78%、23.15%、18.27%、1.29%。业绩登载期间基金经理变更情况:李丹2017.1.25-2019.12.31、胡中原2019.5.10至今。胡中原任职回报率及同期业绩比较基准为(2019.5.10-2022.6.30):75.76%、23.35%。

华商瑞丰短债债券A成立于2019.5.24。业绩比较基准为:中债综合财富(1年以下)指数收益率。2020-2021年份额净值增长率分别为2.53%、3.13%,同期业绩比较基准增长率分别2.48%、2.85%。业绩登载期间基金经理变更情况:张永志2019.5.24-2019.8.23、胡中原2019.6.5至今。胡中原任职回报率及同期业绩比较基准为(2019.6.5-2022.6.30):9.39%、8.90%。

华商瑞丰短债债券C成立于2019.5.24。业绩比较基准为:中债综合财富(1年以下)指数收益率。2020-2021年份额净值增长率分别为2.11%、2.71%,同期业绩比较基准增长率分别为2.48%、2.85%。业绩登载期间基金经理变更情况:张永志2019.5.24-2019.8.23、胡中原2019.6.5至今。胡中原任职回报率及同期业绩比较基准为(2019.6.5-2022.6.30):8.06%、8.90%。

华商现金增利货币A成立于2012.12.11。业绩比较基准为:同期七天通知存款利率(税后)。2017-2021年份额净值增长率分别为3.35%、2.84%、1.98%、1.15%、1.33%,同期业绩比较基准增长率分别1.35%、1.35%、1.35%、1.35%、1.35%。业绩登载期间基金经理变更情况:李丹2016.8.11-2019.12.31、刘晓晨2012.12.11-2017.5.12、胡中原2019.12.20至今。胡中原任职回报率及同期业绩比较基准为(2019.12.20-2022.6.30):3.51%、3.50%。

华商现金增利货币B成立于2012.12.11。业绩比较基准为:同期七天通知存款利率(税后)。2017-2021年份额净值增长率分别为3.60%、3.09%、2.23%、1.39%、1.57%,同期业绩比较基准增长率分别1.35%、1.35%、1.35%、1.35%、1.35%、1.35%。业绩登载期间基金经理变更情况:李丹2016.8.11-2019.12.31、刘晓晨2012.12.11-2017.5.12、胡中原2019.12.20至今。胡中原任职回报率及同期业绩比较基准为(2019.12.20-2022.6.30):4.08%、3.50%。

华商鸿益一年定期开放债券成立于2020.6.8。业绩比较基准为:中债综合全价指数收益率。2021年份额净值增长率为2.93%,同期业绩比较基准增长率为2.10%。业绩登载期间基金经理变更情况:胡中原2020.6.8至今。胡中原任职回报率及同期业绩比较基准为(2020.6.8-2022.6.30):7.20%、1.58%。

华商鸿畅39个月定期开放利率债债券A成立于2020.9.25。业绩比较基准为:该封闭期起始日中国人民银行公布的三年定期存款基准利率(税后)+0.5%。2021年份额净值增长率为3.43%,同期业绩比较基准增长率为3.22%。业绩登载期间基金经理变更情况:胡中原2020.9.25至今。胡中原任职回报率及同期业绩比较基准为(2020.9.25--2022.6.30):6.16%、5.73%。

华商鸿畅39个月定期开放利率债债券C成立于2020.9.25。业绩比较基准为:该封闭期起始日中国人民银行公布的三年定期存款基准利率(税后)+0.5%。2021年份额净值增长率为3.12%,同期业绩比较基准增长率为3.22%。业绩登载期间基金经理变更情况:胡中原2020.9.25至今。胡中原任职回报率及同期业绩比较基准为(2020.9.25--2022.6.30):5.59%、5.73%。

华商鸿盈87个月定期开放债券成立于2021.1.20。业绩比较基准为:该封闭期起始日中国人民银行公布的三年定期存款基准利率(税后)+0.5%。2021年份额净值增长率为3.69%,同期业绩比较基准增长率为3.08%。业绩登载期间基金经理变更情况:胡中原2021.1.20至今。胡中原任职回报率及同期业绩比较基准为(2021.01.20-2022.6.30):5.92%、4.69%。

华商稳固添利债券A成立于2015.2.17,最后运作日为2020.7.14。业绩比较基准为:一年期银行定期存款利率(税后)+1.2%。2017-2021上半年份额净值增长率分别为0.75%、0.09%、-17.95%、1.81%、0.67%,2017-2021上半年业绩比较基准增长率分别为2.74%、2.73%、2.50%、2.77%、1.18%。业绩登载期间基金经理变更情况:胡中原2020.3.10-2020.7.14、张永志2015.2.17-2020.3.16。胡中原任职回报率及同期业绩比较基准为(2020.3.10-2020.7.14):-0.33%、0.94%。

华商稳固添利债券C成立于2015.2.17,最后运作日为2020.7.14。业绩比较基准为:一年期银行定期存款利率(税后)+1.2%。2017-2021上半年份额净值增长率分别为0.28%、-0.28%、-18.28%、1.38%、0.46%,2017-2021上半年业绩比较基准增长率分别为2.74%、2.73%、2.50%、2.77%、1.18%。业绩登载期间基金经理变更情况:胡中原2020.3.10-2020.7.14、张永志2015.2.17-2020.3.16。胡中原任职回报率及同期业绩比较基准为(2020.3.10-2020.7.14):-0.45%、0.94%。

华商鸿源三个月定开纯债债券成立于2022.3.28,业绩比较基准为:中债综合全价(总值)指数收益率;截至目前,该基金成立未满半年,在此不附业绩数据信息。

风险提示:

定期开放方式运作的基金,在封闭期内将面临因不能赎回或卖出基金份额而出现的流动性约束。

购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。

本基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,也不构成新发基金业绩表现的保证。基金管理人管理的其它基金业绩并不构成基金业绩表现的保证。请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。以上内容不代表投资建议,市场有风险,基金投资需谨慎。敬请投资者选择符合风险承受能力、投资目标的产品。