李湛

招商基金研究部首席经济学家

近期资金利率维持低位,7月以来DR007均值为1.49%,1年期同业存单利率降至2.1%,央行或出于随行就市原因于8月15日调降MLF利率。7月信贷、经济数据表现不佳,实体经济融资需求低迷。为提振信贷需求,1年期LPR跟随MLF利率下调而调降。此外,5年期LPR调降继续释放房地产维稳信号。房地产投资1-7月累计同比回落至-6.4%,地产投资持续下滑,为稳定地产景气度,提振居民与企业中长期信贷需求,5年期LPR相应下调15bp。

此前市场整体对1年期LPR下调幅度预期为10bp,本次调降幅度不及预期;5年期调降15bp基本符合市场预期。

LPR调降有望对实体经济尤其是基建、地产投资信贷需求起到一定提升作用。近期,3000亿政策性金融工具正在陆续投放,各大银行加快基建配套融资投放力度。LPR下调引导信贷利率下降,释放更多融资需求,加快推动基建配套信贷投放,配合3000亿政策性金融工具,进一步拉动基建投资;5年期LPR引导房贷利率下降,提振商品房需求,有利于维持房地产市场平稳发展。LPR下调对A股市场短期内有一定提振,提振幅度有待观察,更多在于结构性机会。

后续可能将维持稳健的货币政策,控制流动性总体充裕。央行在二季度货币政策执行报告中表达了对通胀和海外货币政策的重视,因此预计总量层面宽松幅度不会过大,货币政策或仍以结构性工具为主。短期内地产政策将会继续放松以宽信用,但预计后续宽信用幅度不高。

后续A股走势主要由三四季度经济增长复苏的预期影响,短期内流动性为支撑。7月经济数据反映稳增长修复仍弱,近期夏季限电以及国内各地散点疫情可能进一步影响经济复苏斜率。房地产修复缓慢,但近期地方地产纾困政策正在陆续加码。此外,当前短端利率处于较低水平,货币政策稳中有松,宏观流动性较为充裕,预计流动性行情尚未结束。后续,货币和财政政策的落实效果亟待观察,或对稳增长和经济复苏形成托底。

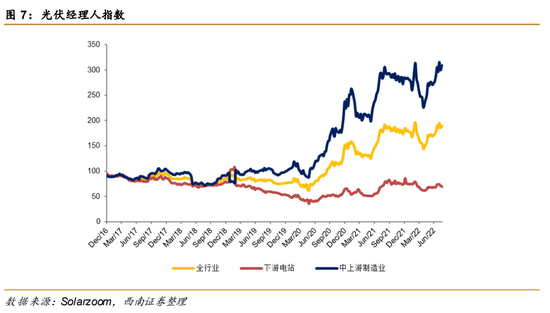

目前可关注三条主线:稳增长、流动性以及利润传导中下游结构性机会。稳增长主线中新老基建、地产板块仍是今年的主要抓手;调降政策利率和LPR表明流动性维持宽松,或利好成长、科技、新能源板块;本轮CPI-PPI回升周期中,利润传导结构呈现“有色回落快于能源”的特征,根据行业受益程度分析,或利好汽车、建筑建材、家电、通信设备、电器机械、交运设备、电力等行业。