双汇发展:逃不出的猪周期,高分红喂饱了谁?|拆解半年报

来源:野马财经

双汇发展高分红,万洲国际高负债。

在这轮猪周期之下,国内最大的肉类加工企业双汇发展(000895.SZ)依旧难熬。

8月16日,双汇发展披露半年报,上半年公司整体营收279.6亿元,同比下降19.9%;不过,公司净利润同比上升7.6%至27.3亿元。

尽管业绩仍低于前两年同期,双汇发展依旧大手笔分红,计划派发现金红利20.79亿元,分红率达76%。而双汇发展持股70.33%的单一大股东罗特克斯将拿到14.6亿元。

值得注意的是,罗特克斯为万洲国际(0288.HK)的全资附属公司,即万洲国际是双汇发展间接控股股东。同一日,万洲国际也公布上半年业绩,其中归母应占净利为7.01亿美元,同比上升30.1%。

无论双汇发展业绩如何变化,万洲国际财报一如既往的亮眼。

万洲国际是一家在开曼群岛注册的企业,利润主要由其附属公司贡献,比如其在美国的经营主体史密斯菲尔德、罗特克斯等。双汇发展常年豪气分红,一直都是在为万洲国际输血,后者平均每年能拿到32亿元的分红。

逃不出的猪周期

营收下降近两成,双汇发展的解释是,2022年上半年猪价先降后升,整体低于同期。受生猪价格下降影响,公司生鲜产品销价同比下降逾3成。

至于净利润上升,主要是由于双汇生鲜产品及包装肉制品猪原料成本下降较多。上半年,双汇发展整体营业成本同比下降69.1亿元,降幅23.18%。

企业营业成本的降幅大于营收的降幅,那么所得出的营业利润数额就更大,结果反而是净利润实现了正增长。

双汇发展主要业务为屠宰及肉类加工,主要产品为生鲜产品及包装肉制品,处于猪产业的中下游,极易受上游生猪价格波动影响,尤其是屠宰业务。猪价下跌时,生猪的出栏量就会增加,生猪供应充足且价格低,屠宰企业往往会增加屠宰量。猪价上涨周期则反之。

这轮猪周期对于双汇的屠宰业务打击也最为明显。财报显示,今年上半年,双汇发展屠宰业务收入142.21亿元,同比下降32.25%,占总营收比例从60%同比下降至50.97%,进而影响到双汇整体收入。

虽然目前的业务结构决定了双汇发展逃不掉猪周期的影响,但它一直有“妙招”。比如常年向史密斯菲尔德采购低价囤储冻肉、先款后货以及品牌溢价等。

双汇集团是国内肉制品龙头企业,产品定价空间较大,销售网络较为完善,也具备品牌力和品牌溢价。财报中提到双汇与经销商的结算方式主要是先款后货,部分符合条件的商超可以给予一定的账期授信。双汇今年上半年的应收账款、票据加起来不到2亿元,而单是应付账款一项就有29.31亿元。

“宁教我负天下人,休教天下人负我”,双汇在产业链的强势地位可见一斑。

不过,双汇在去年对冻品节奏把控出现偏差,造成进口猪肉盈利水平同比大幅下降,导致资产减值12.98亿元,严重侵蚀当期利润。

同时在国内猪价整体下行的趋势下,中国和美国猪肉价差明显收窄,双汇从关联方进口猪肉的价格优势也在缩小。2022年上半年,双汇进口肉量明显下降,更多囤储低价国产猪肉。

包装肉制品是主要利润增量

相比较来看,双汇包装肉制品业务在猪周期之下显然更“抗打”。2022年上半年,公司肉制品业务收入132.54亿元,同比下降2.95%,降幅远低于屠宰业务。

包装肉制品业务对利润贡献也更大,报告期内双汇发展包装肉制品毛利约42.37亿元,同比增长13.64%,占总毛利比重上升至84.64%,而同期生鲜产品毛利约6.76亿元,同比则下降31.23%。

这也使得双汇发展在上半年加大了包装肉产品的营销力度,不仅请来了著名演员吴京当代言人,还联合综艺《向往的生活》《一起露营吧》《爸爸当家》重点推广公司各类包装肉产品。对于生鲜产品的营销,双汇发展在半年报中则鲜有提及。

半年报显示,报告期内双汇发展销售费用同比增长6.12%至9.24亿元,且公司的经销商、销售人员、差旅费等都有所增加。然而,营销投入加大,产品销量却是下滑的。2022年上半年,双汇生鲜猪产品的销量同比下降10.24%,包装肉制品的销量同比下降1.62%。

事实上,双汇产品的销量增速近一两年并不喜人,甚至在今年上半年出现同比负增长。其中,生鲜肉产品销量下滑幅度最大,猪周期是客观原因。不过,生猪价格终归只是短期影响,双汇更大的命题在于寻找增长新动力。

与养猪企业担心猪价下行不同,双汇发展更担忧猪价大幅上涨,给公司生产经营成本带来压力。

东方证券相关研报认为,下半年国内猪价高位震荡的背景下,双汇虽生鲜产品利润或有压力,但国产冻肉及进口冻肉转卖有望受益。预计下半年公司屠宰业务有望凭借冻品利润,实现明显的同比增长,并在全年维度贡献利润弹性。

过去几年,双汇增加餐饮新渠道,积极拓展电商新零售业态,与快手、拼多多、抖音等合作开展线上业务,以期实现品牌的年轻化、时尚化。

在产品端,双汇也一直在推出“辣吗?辣”“智趣多鳕鱼肠”等新品,调整产品结构。近两年,双汇还涉足了预制菜、调味品等多项新业务领域,其产品介绍中新增了双汇家宴、速冻丸子等预制菜。在同日披露的公告中,双汇发展还表示,拟成立团餐事业部。

来源:双汇发展年报

兴业证券相关研报指出,随着疫情影响褪去及新品放量起势,预计下半年肉制品销量将提升。但考虑到目前猪价处于高位震荡,预计下半年肉制品吨利较上半年将有所回落。

万隆的左右互博

一直以来,双汇发展的猪肉原材料供应严重依赖于美国史密斯菲尔德。后者是双汇发展母公司万洲国际(0288.HK)在美国的经营主体,其业务涵盖生猪养殖、生猪屠宰、肉制品和生鲜猪肉的加工和销售等。

2013年9月,双汇国际(万洲国际前身)以大手笔71亿美元收购美国排名第一的猪肉生产商史密斯菲尔德食品。收购后第二年,双汇国际在港交所上市,成为了今天的万洲国际。同时,万洲国际又通过间接全资附属公司罗特克斯,控股双汇发展和史密斯菲尔德。

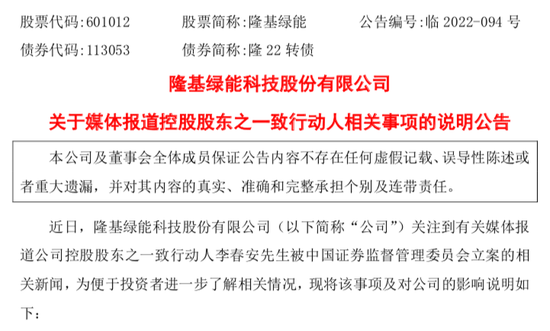

而罗特克斯不仅是双汇发展的控股股东,也是第一大供应商。2017-2021年,双汇发展向罗特克斯及其子公司的采购金额分别为31.08亿元、24.10亿元、51.99亿元、120.84亿元和93.21亿元。五年时间关联采购额涨超200%。

不过,随着中美猪肉价差缩窄,以及近13亿元的资产减值的教训下,双汇发展调整了原材料采购策略,从2021年下半年开始偏向国内。报告期内,双汇对罗特克斯的采购额从2021年上半年的60.63亿元降至今年上半年的27.59亿元。

相应的,如果双汇发展从美国关联公司采购的猪肉少了,也将间接影响到万洲国际的中国市场数据。半年报显示,万洲国际的生鲜猪肉和冷冻猪肉在中国市场的经营利润同比减少 47.1%至3600万美元。主要系国内生猪产能恢复、价格下跌,进口猪肉的贸易利润减少。

根据中国海关总署披露的数据显示,上半年我国进口猪肉总量为80万公吨,较去年同期减少65.1%。采购国产猪肉运输更方便,也能避免外汇风险,进口猪肉亦不存在价格优势时,屠宰企业自然会更倾向于国产猪肉。

尽管业绩尚未完全恢复,今年中期双汇发展依旧大手笔分红,拟派发现金红利20.79亿元,罗特克斯将拿到14.6亿元。

从万洲国际收购史密斯菲尔德的2013年开始一直到2021年,双汇发展累计分红416.36亿元,罗特克斯获得分红收入约291.45亿元。作为罗特克斯的母公司,万洲国际平均每年能拿到约32亿元的分红。

一方面,将双汇发展的巨额分红装入口袋,另一方面,万洲国际每年还要偿还数亿美元的债务。

《证券市场红周刊》曾报道,近5年万洲国际年均还款额超过9亿美元,但史密斯菲尔德的利润和双汇的分红无法支撑其还债。故万洲国际2017年起不断进行债务置换,借新还旧,将债务后移,使得其每年都有新增借款,年均新增约5亿美元。

万洲国际收购史密斯菲尔德后,一跃成为国际肉制品龙头企业,但这笔依靠杠杆撬动的收购,导致万洲国际在2013年底债务总额飙升至74亿美元。万隆长子万洪建去年曾爆料,2015年至2020年,双汇在国内的屠宰量由1230万头跌到710万头。而史密斯菲尔德进行厂房改造,建设冷库,扩大对中国的猪肉出口,2014年到现在,史密斯菲尔德资本的支出达到30亿美元。

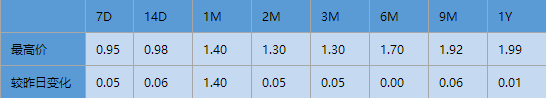

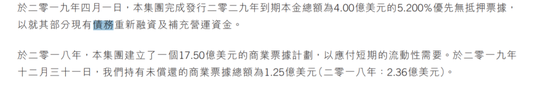

高负债、高资本支出促使万洲国际不断发新债还旧债,2018年,建立了一个17.5亿美元的商业票据计划;2019年,发行了4亿美元的无抵押票据等。

来源:万洲国际2019、2020年财报

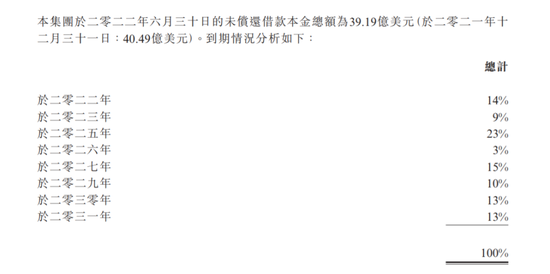

半年报显示,截至2022年6月30日,万洲国际未偿还的借款本金总额为39.19亿美元(约合265.95亿元人民币),而今年内到期的借款本金总额超过5亿美元。

来源:万洲国际财报

但慷慨分红的双汇发展并不是不差钱。2020年,双汇发展还曾抛出70亿元的定增方案,主要用于布局上游养殖业务和补充流动性。

值得一提的是,定增募资的2020年也是双汇分红最为豪气的一年,分红金额达到80.38亿元,占当年净利润的128.49%。而万洲国际2020年内到期的借款为9.02亿美元。

自1998年上市以来,双汇已实施现金分红22次,平均分红率超过8成。高比例分红使得双汇的利润无法留存,扩大经营规模需要新发股份,但代价是稀释母公司股权。持股比例下降,万洲国际能拿到的分红也会减少。如何平衡股东利益与双汇长远发展,或是摆在万隆面前的一大问题。

炒股开户享福利,入金抽188元红包,100%中奖!