新能源产业链作为2021年的明星赛道,2022年初从估值高位抱团瓦解,破位下跌,4月底反弹以来又大幅超越同期大盘指数,展现了成长股的大开大合。随着疫情缓解、生产逐步恢复,上游产能逐步释放,新能源产业出现预期的供需两旺和高景气延续。

与此同时,市场对新能源的交易已隐含了对未来较大空间的预期,当前A股新能源相关股票市值占比已与2021年末板块回调前相当,投资者需要进一步深挖细分赛道才能把握结构性投资机会。新能源板块涉及的子板块较多,我们接下来从有色新能源、机械、汽车零部件、电力电新四个子板块剖析产业发展机会。

1.有色新能源:锂、稀土需求高增 关注新材料赛道

有色新能源主要涉及锂、镍、钴、稀土、新材料等上游原材料领域,我们认为,锂、稀土仍供不应求表现可期,同时行业发展催生的软磁粉芯、稀土永磁材料、高性能铜合金等新材料赛道值得关注。

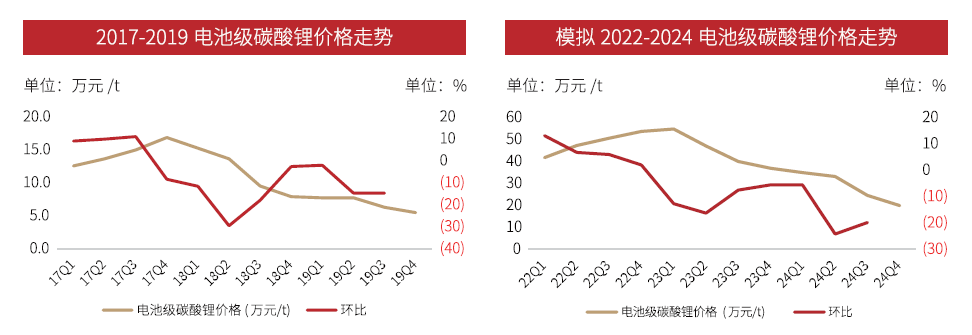

根据我们的测算,2022年全球锂需求将从2021年的68万吨LCE(碳酸锂当量)增长31%至89万吨,并将在未来3年继续保持30%以上需求增速。而供给方面,2022年锂仍是供不应求,3季度以后价格大概率重拾升势;2023年锂价大概率保持高位持平2022年,2024年之后可能开始面临价格拐点,但压力仍可控。

稀土供给高度垄断且由行政化控制,需求则受新能源等高增长行业拉动,稀土用途按价值量计,稀土永磁材料占比90%以上。目前30%的需求来自新能源车、风电等高增长领域;工业电机领域需求占比10%左右,未来有望实现长期20-30%的复合增速。供给释放节奏大概率滞后于需求增速,中长期看价格趋涨。

此外,针对新能源、半导体等行业快速发展所催生的新材料赛道,如动力电池材料、软磁粉芯、稀土永磁材料、高性能铜合金等,综合考虑下游需求增速和行业竞争格局,我们认为新能车线束用铜合金、一体压铸免热处理铝合金、软磁粉芯等赛道值得重点关注。

以高性能铜合金为例,其广泛应用于新能源汽车连接器及接触件,国内竞争格局良好,新能源汽车高压线束系统要求铜合金性能优异,2021年需求约3万吨,预计2021-2024年需求增速约在40%。

2.机械:看好锂电设备 聚焦高景气赛道

整体来看,下半年制造业资本开支下行,多数传统制造和3C设备采购需求预计继续下滑,需要聚焦锂电设备等高景气赛道。光伏设备尽管2021-2025年CAGR(年均复合增长率)达到22.4%,空间依然广阔,但我们认为当前的估值体系已充分体现了盈利空间。

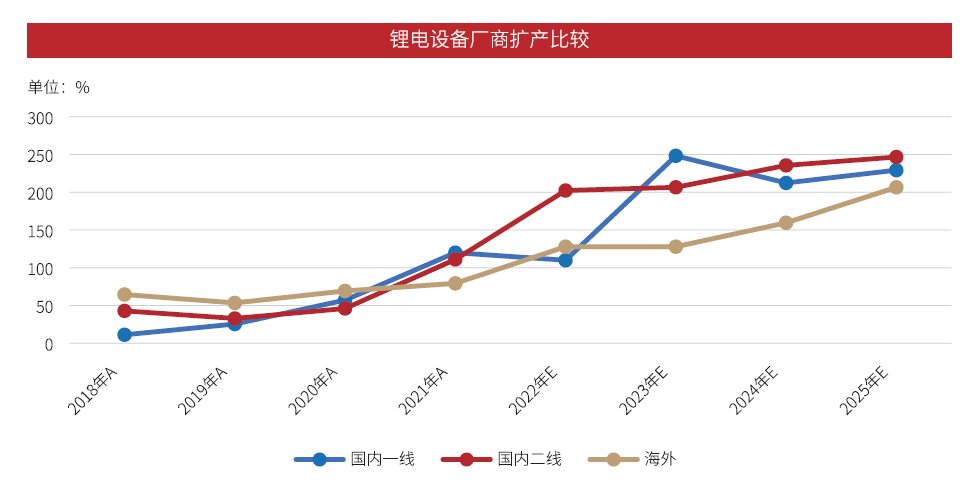

国内电池厂商产能规划前瞻性较强,根据已公开披露的扩产计划统计,2021、2022年全球动力锂电扩产规模同比增长80%、41%,形成规模超过千亿级别的锂电设备市场。随着汽车电动化浪潮和储能需求爆发,增长可持续到2025年,4年扩产CAGR为35%,2025年全球设备市场2600亿。

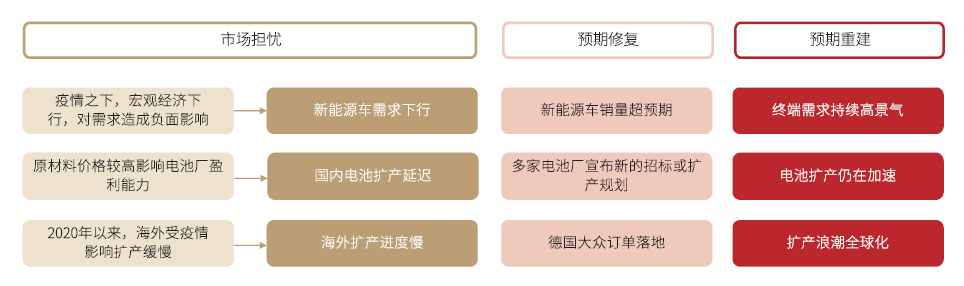

电池企业资本开支持续上升,下半年龙头公司延迟的招标集中落地,二线、海外、储能新玩家酝酿新一轮扩产,锂电设备订单加速增长,预计增速超过70%,下游行业积极扩产,国内二线扩产规模超过一线厂商,2022-2025年产能扩建年化复合增长率有望达32%。除一二线外,有明确扩产规划和配套融资方案的新投资主体不断涌入锂电行业。随着锂电设备的预期修复与预期重建,设备需求市场空间扩大。

3.汽车零部件:市场空间各有多大?

上半年疫情反复超出预期,随后购置税减免政策效果仍然超出预期,带动汽车产业链反弹至今。我们预计,新能源汽车未来三年增速仍有望保持30%。

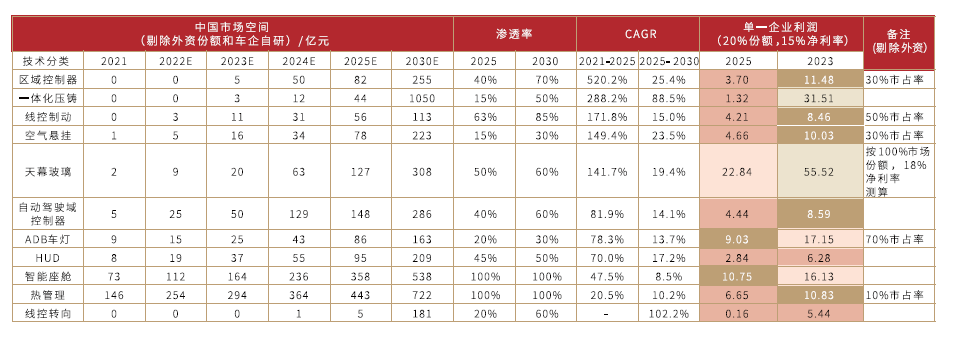

汽车零部件有哪些,市场空间又有多大呢?我们根据新能源汽车渗透率、自主化率(剔除车企自供和外资供应商)等综合测算的各部分市场空间及CAGR如下图。

由于基数较低,CAGR高的零部件为区域控制器、一体化压铸、线控制动、空气悬挂。单一企业2025年线控制动、空气悬架、自动驾驶域控制器、区域控制器的利润空间在4.5亿左右,相关业务对应市值为100亿左右。

一体化压铸2025年单一企业利润空间1.3亿,目前看国产车仅有两个车型,2025年之后CAGR为88%,考虑到估值折扣,市场空间对应50亿市值。线控转向真正量产要到2025年,而天幕玻璃、热管理、智能座舱、HUD依然是比较好的赛道。

4.电力电新:四个维度来解构投资机会

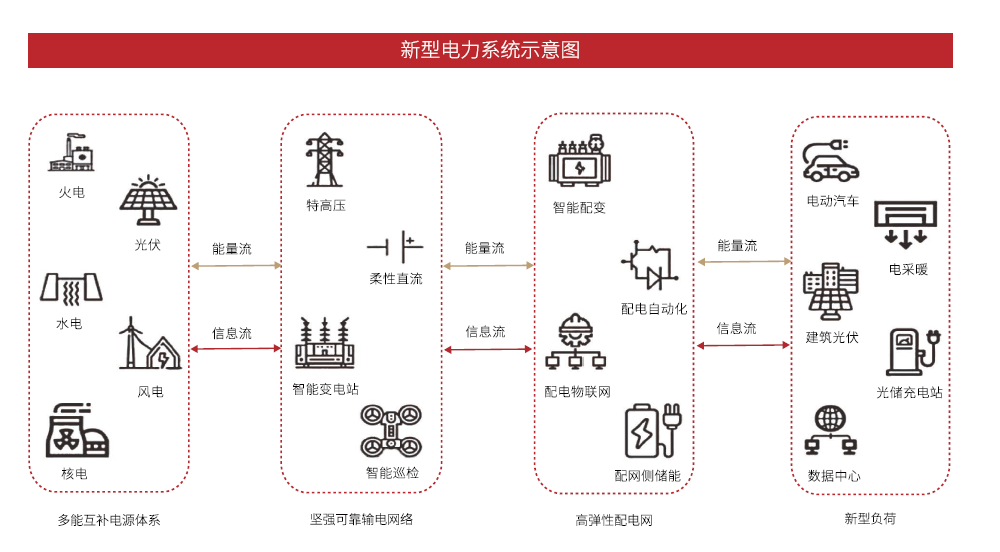

电力电新主要涵盖新能源发电的发电侧和用电侧,随着新能源的普及,电力系统在发电侧和用电侧都发生了巨大变化,如下图所示。我们可以从新型电力系统、电动汽车、风电、光伏四个维度来解构下半年投资机会。

4.1 新型电力系统:新能源消纳建设迎来快速增长

新型电力系统是传统能源转型和新能源发展的“心脏”,风、光、水、核等能源都必须借其转化成电能,而发电侧的风电光伏、用电侧的新能源车固有的随机性让电网越来越难以做到平衡,今年将近150GW、明年接近200GW的风光并网量已经远超电网表述的100GW消纳能力,如何消纳如此大规模的风光发电成为突出问题,构建新型电力系统的核心已经逐步从新能源建设转至新能源消纳。在市场需求和政策的“双驱动”下,预计新能源消纳建设将迎来快速增长。

新能源消纳建设提速,哪些细分领域具备潜力?我们认为,特高压外送、微电网、储能等领域均存在投资机会。电力设备估值在新能源板块相对较低,消纳能力催化下储能建设有望迎来爆发式增长,相关标的预计能有估值扩张的机会。储能是增加新能源消纳的核心因素,特高压则是新能源消纳主力,主动配电网和微电网势在必行,电网投资下半年有望加速,投资额同环比都有较快增长,预计对业绩有较好的支撑。

4.2 电动汽车:预计销量环比增长50% 产业链维持高景气

电动汽车7月受到销量小月和特斯拉产线调整影响,预期表观数据偏弱,8月开始将开始较高的环比增长阶段,下半年整体销量预计环比增长50%,产业链预计维持高景气。

产业链中游的动力电池定价机制落实,盈利预计继续修复,电池自供锂矿逐步放量,推动单位盈利提升,而“走出去”将成为动力电池投资主线,对海外份额的获取是国内一二线市占率提升的重要方式。

上游材料端则伴随着新增产能投产期的临近,盈利位于高位的材料存在收缩风险,可关注格局稳定壁垒高、差异化能力强、具备一体化成本优势的公司。

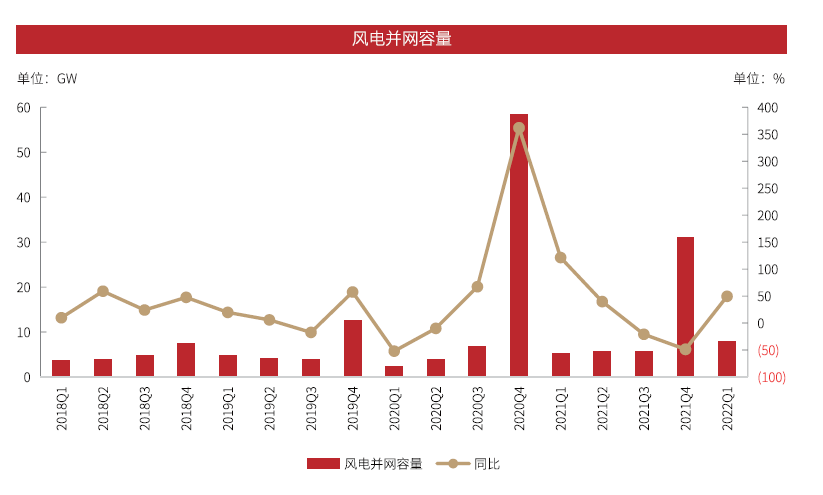

4.3 风电:下半年或迎装机高峰 基本面向好因素众多

风电行业下半年基本面向好因素众多。风电装机存在较为明确的安装节奏,通常上半年集中招标和立项,下半年集中安装并网。尽管2021年陆风和海风抢装潮已经结束,但受疫情影响,2022年三四季度并网装机规模有望继续维持高位,预计下半年装机规模依旧有望维持在75%的高位。

同时,风电原材料成本也进入下降通道,而风机事故频发也让行业从价格竞争转向保质保供竞争。此外,今年是海上风电的装机小年,业绩表现较弱,但招标量较大,对股价形成支撑。从新技术来看,风机大型化推动行业降本持续进行,预计带来对碳纤维叶片的需求,深远海发展则对漂浮式和柔性输电形成催化。从估值来看,风电行业的估值修复先于基本面见底,在基本面恢复下,预计有估值提升的空间。

4.4 光伏:需求维持高景气 行业走向过热

光伏板块5月以来大幅反弹,其估值重新回到过去三年65%的分位数以上。我们判断,光伏行业景气度将维持,但行业正走向过热。尽管有众多支撑因素,光伏装机增速终将回落。行业供需关系反转已经临近,产业链盈利预计进入收缩阶段。

考虑到能源通胀支撑海外需求强劲,国内碳中和稳步推进,大基地项目为装机增长提供充足的安全垫,2022年硅料仍为光伏产业链最紧缺的环节,市场预期硅料决定最终装机。但高企的能源价格并非常态,欧洲集中式项目PPA并未如用户侧反应的那么激进,欧洲集中式项目也在降速运行,以规避高组件价格影响,光伏装机增速终将回落。对于逻辑相对较好的逆变器存在一定估值切换的基础,硅料环节预期在此次价格冲高后迎来趋势性回落。