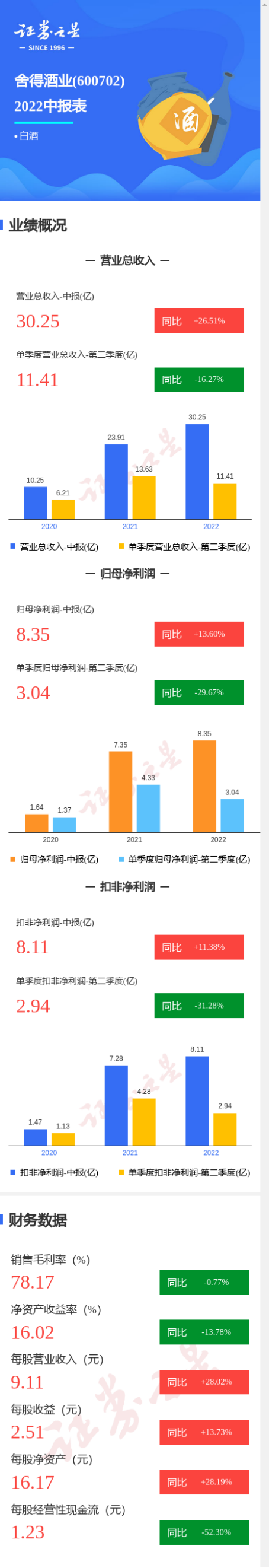

8月15日,央行开展4000亿元中期借贷便利(MLF)操作和20亿元公开市场逆回购操作。中期借贷便利(MLF)操作和公开市场逆回购操作的中标利率分别为2.75%、2.0%,均较前期下降10个基点。

据数据显示,今年以来,央行每月的MLF操作利率只下降了2次,分别是2022年1月份从2.95%小幅下降10BP至2.85%,以及本次从2.85%再次小幅下降10BP至2.75%,其余各月均保持不变。(数据来源:Wind,2022年1月17日,2022年8月15日)

MLF利率与7天逆回购利率年内第二次下调

图片来源:Wind,华泰证券宏观研究,《MLF再度下调预示降息》,2022年8月15日

图片来源:Wind,华泰证券宏观研究,《MLF再度下调预示降息》,2022年8月15日被戏称为“麻辣粉”的MLF

以及逆回购究竟是什么?

MLF的全称是中期借贷便利(Medium-term Lending Facility),是我国央行采取的一种创新型货币政策工具,也是央行提供中期基础货币的货币政策工具,其面向的对象为符合宏观审慎管理要求的商业银行、政策性银行。

那么,MLF是怎样在货币流通环节发挥能效的呢?

用简易通俗的话语来讲,MLF可以理解为央行借贷给商业银行、政策性银行的款项;然后再由这些银行贷款给三农企业和小微企业,与实体经济融资成本相关。

■没有MLF时,商业银行等大多只能借用短期资金,来发放长期贷款;短期资金到期后,再重复借用;此举存在一定短期利率风险,也抬升了成本。

■ 央行提供的MLF相对来说期限较长,商业银行等如果用这笔款项来放贷,便不用频繁地借短放长了,等于间接地释放了流动性,降低了融资成本。

■ MLF利率下降,意味着商业银行、政策性银行向央行借贷的利率下调,能以更低的成本从央行拆借款项;相应地,实体企业也能以更低的利息从商业银行等融到款项。换言之,MLF下调是变相地降低了实体经济融资成本,有利于提振经济,促使产业复苏。

说完MLF,再谈逆回购。

回购,是央行的开闸关闸行为,和MLF的间接借钱不同,回购是直接以有价证券为对象来进行交易:

■正回购:央行出售有价证券给商业银行等,收回资金,并约定在未来特定日期买回有价证券的交易行为。这是一种资金收紧的行为。

■ 逆回购:央行向商业银行等购买有价证券,释放资金,并约定在未来特定日期将有价证券卖出的交易行为。显然,逆回购是一种资金宽松的表现。

除了操作和发放方式不同之外,MLF与逆回购之间还存在以下两点显著区别:

★

期限不同:MLF的发放期限较长,通常在3到6个月不等;逆回购主要为短期行为,通常不会超过7天。

★

主要目的不同:MLF主要是为了降低中小企业融资成本,发挥政策利率作用,引导国家政策资金流向实体经济部门;逆回购则人民银行为了振兴证券市场而做出的一种投资行为,起到提振市场信心,稳定金融秩序的作用。

总之,无论是MLF下调,还是逆回购开展,都对维持流动性的宽裕起到了积极正向的作用。

按兵不动7个月

MLF本次下调是水到渠成

华泰证券研究所副所长张继强研究表明,此次MLF下调有其必要性。今年7月,遭遇疫情反复、地产风波、极端高温天气等扰动,经济动能再度弱化。从出炉的各项经济数据来看,7月表现齐齐走弱——工业增加值同比3.8%(6月为3.9%),服务业生产指数同比0.6%(6月为1.3%);

固定资产投资累计同比5.7%(6月为6.1%),基建(含电力)投资累计同比9.6%(6月为9.3%),房地产投资累计同比-6.4%(6月为-5.4%);

社会消费品零售总额同比2.7%(6月为3.1%);全国城镇调查失业率5.4%,其中16-24岁和25-59岁人口调查失业率分别为19.9%、4.3%(6月分别为19.3%、4.5%)。

结合上述情况,稳增长、稳就业、稳地产、稳信贷还是当前主要矛盾,通胀担忧反而下降,此时降息水到渠成。在配置布局上,未来可把握消费结构性景气改善:一是汽车消费受益于疫情环境、补贴政策和供给改善,下半年有望维持高增速;二是必选消费或受益于CPI上行;三是地产后周期消费品利弊因素并存,一方面是国内外地产需求弱、家电等出口在放缓,另一方面短期全国高温与补贴政策利好家电内销,中期保交楼政策推动下,竣工品种需求有望逐渐改善。(观点来源:Wind,华泰证券研究所,《从经济数据看降息理由——2022年7月经济数据点评》,2022年8月15日)

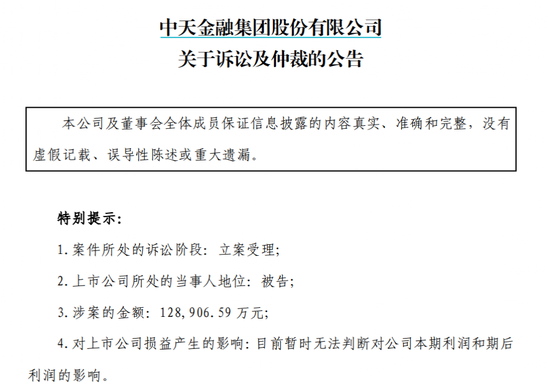

MLF下调了,LPR还会远吗?

MLF利率是央行中期政策利率,代表了银行体系从中央银行获取中期基础货币的边际资金成本。LPR由各报价行按公开市场操作利率(主要指MLF)加点形成的方式报价,由全国银行间同业拆借中心计算得出,为银行贷款提供定价参考。

简单理解,LPR等于MLF+点差,加点幅度主要取决于各个银行自身资金成本、市场供求、风险溢价等因素。

从历史上LPR的调整来看,MLF下调,LPR一般紧随其后。

以今年为例,1月17日,央行开展7000亿元MLF操作和1000亿元公开市场逆回购操作,中标利率均下降10个基点,分别为2.85%和2.10%;这是自2020年4月以来,MLF利率首次出现下调。三天后,2022年1月20日出炉的LPR为:1年期3.7%,5年期以上4.6%,分别比前一个月下调10个基点和5个基点。

MLF利率与LPR利率近6年走势

数据来源:Wind,统计区间:2016年8月1日-2022年8月15日

数据来源:Wind,统计区间:2016年8月1日-2022年8月15日判断下来,8月份的LPR还有下行空间吗?

华泰证券研究所首席宏观经济学家易峘表示,在疫情的冲击下,收入增长预期再度下调,5年期以上LPR可能需要更大的调整才能对冲收入增长下行的压力。随着近期地产贷款风波演绎,地产周期再度下行的拐点早于我们此前预期的8月之后,同时增长预期回升可能也告一段落,短期内LPR报价存在一定的下调空间,尤其是与房贷利率挂钩的5年期以上LPR报价下调空间更大。(观点来源:Wind,华泰证券,《MLF再度下调预示降息》,2022年8月15日)

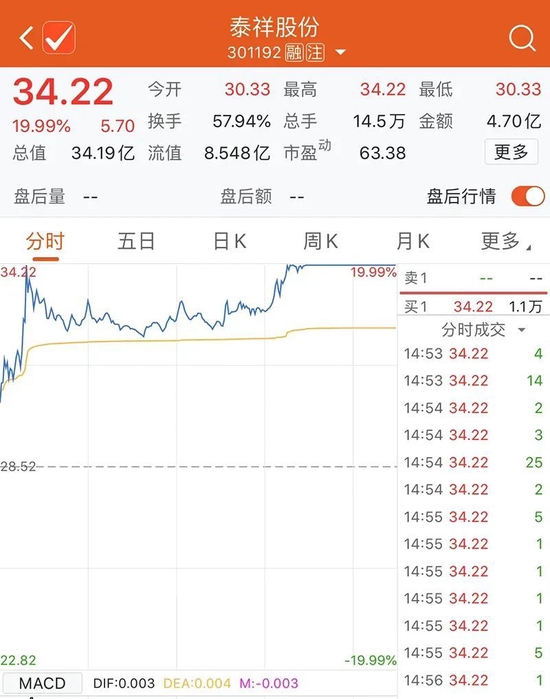

华泰证券资管权益投资团队认为,虽然当前社融数据较差,但对市场不是利空,依然维持三季度没有系统性的风险、仍是做多窗口的判断,流动性宽松主导下的结构性行情还在。当前,流动性收紧压力暂缓:剩余流动性再创新高,货币市场利率大概率从快速下行转向底部震动,LPR降息呼声再起,稳增长预期复燃。虽然最新公布的《央行货币政策执行报告》或预示货币市场利率将由快速下行转为底部震荡,但并不影响股市流动性宽松的判断。

在世界经济不确定性增大,滞胀风险持续上升之时,我国货币政策坚持在“以我为主”的独立道路上推进。此时,我们只需怀抱信心,笃行致远。

风险提示:本文中所涉及观点仅为相关机构和分析师个人观点,不代表公司意见,内容仅供参考,不构成任何投资建议或承诺,投资有风险,入市需谨慎。