热点栏目

热点栏目 文|锦缎研究院 耀华

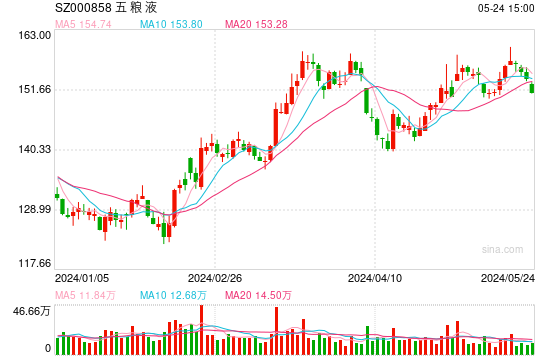

邓子均这个名字大家可能很陌生,但是他却创立了家喻户晓白酒大单品:五粮液(SZ:000858)。

1909年,邓子均对祖传的“陈氏秘方”进行了多次改良,最终甄选出高粱、大米、糯米、玉米、荞麦五种粮食,并在各种粮食配比上结合气候变化进行了调整,形成了独特的酿制技术和“五粮配方”,取名“五粮液”上市销售,积累了大量的人气。但是随着连年战乱,“五粮液”的生产一度陷入了停顿。

建国后,宜宾专卖公司国营酒厂成立,着手恢复“五粮液”生产,并请回了邓子均重新调制窖池,1963年荣获国家“八大名酒”的美誉。1988年国家放开了白酒的定价权,五粮液选择了“高端路线”,停供保价,毫无疑问这步棋奠定了五粮液初期的品牌形象,凭借着多次提价超过了当时的“汾老大”,坐上了高端一哥的宝座,并于1998年成功上市。

五粮液上市以来经过了近25年的发展,按照上市后第一天收盘价计算,股价翻了50倍。但相较于晚上市的后生茅台(股价自上市翻了360倍),显得有点后劲不足。结合五粮液上市以来的发展路径选择,我们将尝试解析一下五粮液的成功路径,以及面临的问题。

01、渠道为王

(1)大商模式的双刃剑

消费是投资领域的长青赛道,而国内白酒赛道更是消费领域的王者,每个阶段都有老大哥般的存在。

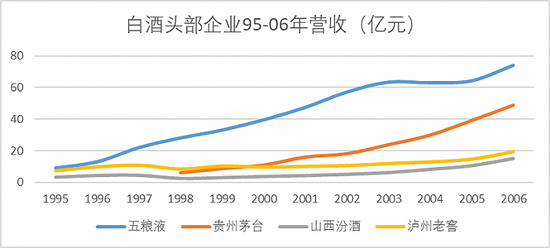

1952-1985年,泸州老窖凭借着浓香鼻祖的称号,奠定了浓香型白酒的酿造技艺规范,向全国酒企输送人才,依靠技艺成为“泸老大”。1985-1994年,在改革开放初期需求膨胀阶段,汾酒提升产能,达到万吨产量,依靠着产能优势成为“汾老大”,而1994-2008年,我们的主角五粮液依靠大商模式和OEM模式,迅速开拓全国市场,打通营销渠道,也称霸了一个时代。

所谓大商模式,就是五粮液选取比较大的经销商,授权其产品的定价权和下游经销渠道的管理权。而配合大商的OEM就是所谓的“贴牌”模式,酒企负责向大商提供产品和营销,而大经销商掌握产品贴牌、定价、渠道设计的权力,并且依据最终的利润进行分红。

现在看来,经销商掌握太多的权力不利于酒企品牌建设,但是对于当时的市场来说,这是一种极其低廉的拓展市场的渠道模式,大经销商自下而上拓展市场,对产品进行包装定价,有极强的动力来扩张品牌。大家耳熟能详的金六福、浏阳河、五粮春等都是当时“类买断制”贴牌产物。得益于低成本的快速扩张,五粮液的营收在当时远超同行。

(图:白酒头部企业95-06年营收,来源:Choice金融客户端)

当然这种模式的弊端也非常明显,最主要的两点就是过于依赖经销商,以及管理弊病。

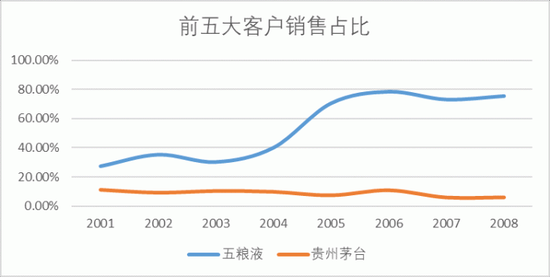

我们从同时期的前五大客户占比中就能看出,五粮液在当时渠道扩张的同时,前五大经销商占收入比重2006年达到了78.43%,而同期贵州茅台的前五大经销商占比仅为11%。五粮液的销售渠道命脉基本都掌握在“大商”手里。

(图:前五大客户占比,来源:企业年报)

贴牌的另一个弊端就是管理难题,“大商”之间为了争夺彼此的市场,通过多品牌、价格战相互挤压。五粮液的子品牌在当时高达上千个,市场上五粮液的系列产品鱼龙混杂,可能除了消费者,连经销商自己也不清楚五粮液的产品定位到底是什么。

很明显,这样的模式让五粮液的品牌力越来越小,给了贵州茅台充分的发挥空间。茅台凭借着大单品和对渠道的强掌控,在2008年以后依靠品牌,坐上了白酒龙头老大的位置。

(2)及时“止血”的五粮液

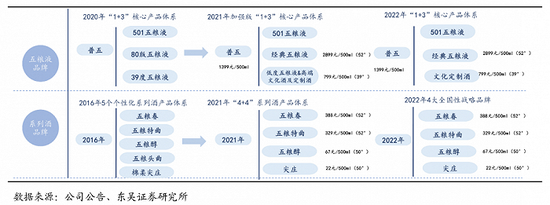

2007年新任董事长唐桥上任伊始,就推出了品牌瘦身计划,改良渠道,尝试扁平化减少对大经销商的依赖。但是实际效果一般,产品本身的品牌力不足以支持集团提价计划,市场多次出现倒挂。2017年李曙光上台,引入了小经销商才稍微有点好转,五粮液在瘦身开始后十年,清理了超过180个子品牌,2200个产品。

(图:瘦身后的五粮液产品矩阵,来源:东吴证券研究所)

五粮液能够止血离不开酱香风潮带来的白酒行业红利,也离不开自身刮骨疗毒的魄力。销售渠道改革,前五大供应商占比从最高点78.43%下降到2021年的9.15%,加强了企业自身对下游渠道的掌控力。另外品牌线的削减也降低了企业冗杂的费用支出,五粮液的三费支出占比由2014年的27.12%下降至2021年的11.59%。已经同茅台的三费占比(9.37%)趋于一致。

(图:五粮液三费占比,来源:Choice金融客户端)

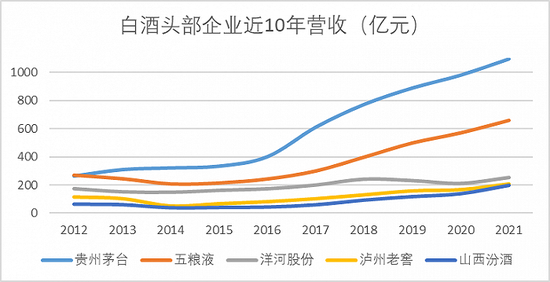

一系列的改革降本增效的结果是向好的,虽然在品牌力加持下已经被茅台拉远,但是无论是营收还是净利,五粮液都牢牢攥紧了第二的位置。营收层面茅台突破千亿大关,五粮液660亿营收独享第二档,而身后的泸州老窖、洋河、汾酒都仅仅徘徊在200亿左右。

(图:白酒头部企业近10年营收,来源:Choice金融客户端)

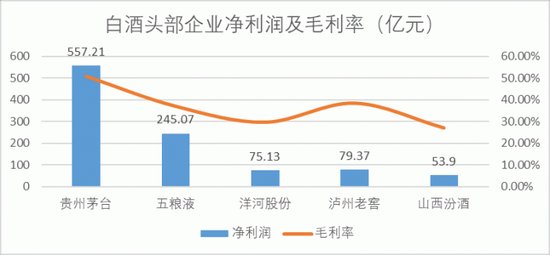

净利润层面,五粮液也属于独享一档,洋河、泸州老窖净利润都未破百亿,五粮液245亿,而距离身前的茅台557.21亿差距已经有一倍左右。可以说五粮液在意识到自身经营的问题后及时“止血”,但是也只能屈身于“一人之下万人之上”的处境当中,并且大商制“后遗症”带来的品牌力下降、渠道议价权降低一直深深影响着五粮液的发展。

(图:白酒头部企业净利润及毛利率,来源:Choice金融客户端)

02、老二难当

(1)“毒药后劲强”增速放缓,压货增加

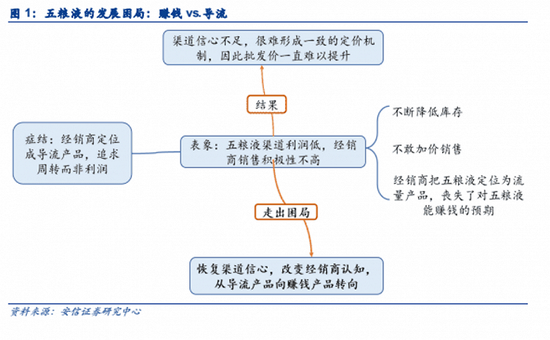

大商模式带来的负反馈——“经销商利润低信心不足”、“品牌力下降更多定位为导流产品”等渠道顽疾,已经经历了四代管理层修正,目前看来还没有完全解决。

(图:五粮液的发展困局,来源:安信证券研究中心)

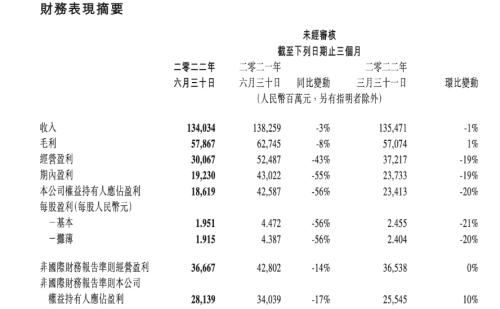

根据五粮液2022年一季度报我们可以窥见“顽疾”带来的隐患:供应商渠道利润低,增长逐步放缓、企业对经销商没有议价优势,应收账款账期长。

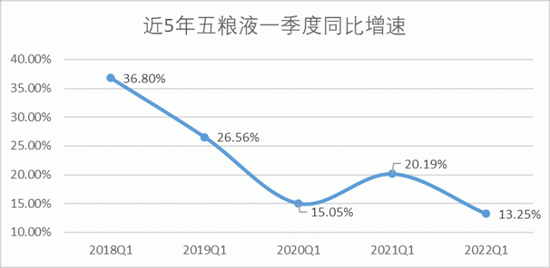

首先是营收增速方面,今年一季度,五粮液在头部白酒品牌中交出了增长倒数第一的成绩单。五粮液营收108.23亿,同比增长16.08%,而头部白酒品牌中增长幅度最高的山西汾酒为70.03%,体量大于五粮液的茅台,增速也达到了23.58%。横向对比近五年的一季度同比增长,今年也是五粮液增速最慢的一年。

(图:一季报白酒头部企业增速,来源:Choice金融客户端)

(图:五粮液一季度同比增速统计,来源:Choice金融客户端)

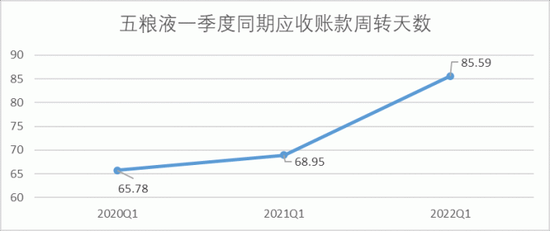

就算是16.08%的增长,本质上五粮液也付出了不少努力,我们可以看到一季度五粮液的经营性现金流为-34.01亿。营收百亿经营性现金流居然是负数,主要的原因就是五粮液有高达284亿的应收款,这在白酒行业可不多见,诸如茅台、泸州老窖、洋河股份等头部企业,都是先款后货,基本不存在应收款。

这也从侧面说明,企业本身想维持的高增长,一定程度上依赖于向供应商压货,并且自身向供应商议价的能力不强。

(图:五粮液一季度应收账款周转天数,来源:Choice金融客户端)

当然,如果五粮液能把大量的应收票据背书给上游供应商承担,也会改善企业的经营现金流。但是五粮液的应收应付比高达3.93,应收款达到应付款的4倍,五粮液有高达785.51亿的现金,本质上五粮液是通过自己雄厚的现金储备去扩张了自己的营收,但这并不是可持续的长久之计。

除了自身增速放缓外,外部的压力对于五粮液来说一点都不小,尤其是头顶茅台这座大山。

(2)茅台,悬在五粮液头上的达摩克斯之剑

“老大不好当,老二也不好当,当过老大的老二更不好当。”这句五粮液前董事长李曙光的肺腑感言,正印证了目前五粮液的处境。

要问当前市场浓香型白酒老大是谁,五粮液挺着腰杆站了出来。但要问白酒行业的老大,那毫无疑问就是后来居上的“贵州茅台”。

而一直以来市场上都有一种声音,就是对茅台“金融化”的争议,有人认为茅台凭借着酱香型“越放越香”的特性具备抗通胀的金融属性,是其自身的优势所在。而也有人认为茅台的过度“金融化”会使产品过度泡沫化,毕竟按照出厂价茅台的毛利率已经高达90%以上,零售价很难说不存在泡沫。

显然茅台自己也很清晰的认识到这个问题,如果大幅提价挤经销商囤货的泡沫,势必会导致市场发生踩踏不利于品牌形象。但是放任不管,泡沫化问题难以解决,失去了商品本身的价值最终还是会反噬企业,于是茅台做出了一个决定:搞直销。

2018-2021年间,茅台的直销金额从43.76亿元增长至240.29亿元,2021年直销占应收比已经达到了22.67%,去年同期仅为13.96%。

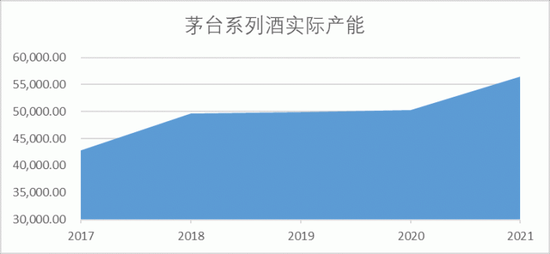

产能方面,茅台系列酒2021年的实际产能已经达到了5.65万吨,四年复合增速达到了7%以上,今年年报显示,茅台还有3万吨的在建产能。

(图:茅台系列酒实际产能,来源:企业财报)

无论是从供需关系,还是渠道来说,茅台的去泡沫化似乎已经是板上钉钉,对于茅台零售价下行的消息,五粮液受到的“伤害”要远比茅台大。我们可以看到去年53度飞天(2021)原箱价由10月26日的3750元/瓶跌至11月1日的3400元/瓶。受市场价格影响,茅台股票低开2.5%,而看似无关的五粮液却低开7.6%,最大跌幅达到8.75%。

很明显,市场的认知就是茅台无论是品牌属性还是金融属性,都全方位压制五粮液,所以茅台降价,势必会挤压五粮液赖以生存的市场和价格空间。五粮液看似“一人之下,万人之上”实则却被茅台牢牢牵制挤压。现在茅台从供需关系和渠道两个方面挤压价格,受伤最大的无疑就是五粮液。

那么五粮液就没有任何办法,屈居人下吗?

03、无招胜有招?

首先先说结论:我们认为五粮液反超茅台很难,至少短期内很难实现。但是五粮液有其自身的优势:“无限畅饮”。

纵观白酒历史的王朝交替,都不是通过正面搏杀取得的,无非两种渠道,市场环境加速变化和企业自身犯错。

最早汾酒超越泸州老窖,就是改革开放后过剩的需求叠加产能的不足,给了产能龙头汾酒超车的机会。而五粮液超越汾酒,则是汾酒自身犯错,选择了民酒道路,主动让出了高端市场份额。而五粮液被茅台超越,则也是自身犯错,盲目扩张品牌、扩张渠道,导致丧失了品牌力。

所以五粮液想要夺回“王座”,需要等待市场变化的时机,或者茅台自身犯错。瓜子二手车及赶集网CEO杨浩涌曾经在对话中说到:“ 第二名:只能咬紧第一名,等待对手犯错”。我们可以从五粮液的报表中窥见到管理层的想法,以“稳”为主,修炼内功。

2021年年报显示,五粮液货币资金余额达到823.36亿元,远超其他白酒企业,在整个消费品领域只少于格力电器,在A股市场所有企业中也能排到52名。如果算上应收款,五粮液的资金储备达到了千亿级。现金资产比达到了60%,远高于其他白酒企业。

(图:白酒企业现金数据,来源:Choice金融客户端)

手握大量现金却没有大动作的五粮液,就是在等待一个机会,茅台“犯错”并且白酒消费整体升级。

关于茅台“犯错”,我认为五粮液可能是最希望茅台的金融属性越来越强的企业,因为这样五粮液变成为了高端市场唯一一个兼具强大品牌力和“无限畅饮”特性的企业,真正意义上的白酒消费品而不是收藏品。

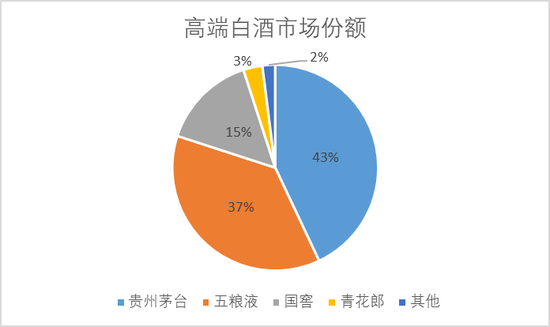

另外一个条件,就是白酒消费整体升级,目前来看高端酒市场虽然敌不过茅台,但是五粮液相对于其他品牌的市占率还是拥有明显的优势,以2021年的高端市场占有率为例,五粮液达到了37%。如果白酒消费升级,这部分消费者的需求会聚焦于日常消费而非投资,这样五粮液就会凭借着“无限畅饮”的特质,吃到这部分红利。

(图:高端白酒市场份额,来源:观研报告网)

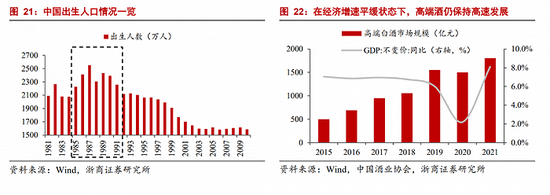

(图:高端酒增长趋势,来源:浙商证券研究所)

综上所述,五粮液现在的策略“无招胜有招”也合情合理,苦练内功,加强品牌宣传,适度扩产能,等待时机的到来似乎成为了摆脱茅台阴影唯一的出路。

04、结语

回看五粮液的沉浮,大商模式在其中占据了举足轻重的地位,如果没有大商模式的渠道营销,五粮液也很难坐稳白酒头把交椅,但是反噬导致五粮液近十年也没有缓过劲来。后任的管理层也意识到了问题,加大了渠道改革力度,尽管如此,已经被弯道超车的五粮液,似乎被茅台越拉越远。

“大醉或伤生,不醉又伤情”,五粮液在发展的路途中选择了短期利益,那必然会损失一部分长期利益,能不能逆转颓势,还是要看曾从钦(新任五粮液董事长)时代的五粮液能否有超出市场认知的举措了。

炒股开户享福利,入金抽188元红包,100%中奖!