近日,中国基金报记者专访新华基金权益投资总监、基金经理赵强,探讨他的投资逻辑和对市场的展望。

【本文转载自2022年8月1日中国基金报,记者:孙晓辉】

在公募基金经理中,新华基金权益投资总监赵强有着很独特的一面。

如果给他贴一个风格标签,“以ROIC为锚,追求高质量增长, 坚持逆向投资,靠优秀企业创造企业价值盈利”可能再合适不过。

“价值投资之所以能够长期有效,就是因为短期经常无效,真正能够长期坚守的人太少,康庄大道并不拥挤,这才是有超额收益的主要原因。”

作为行业老司机,赵强总结了很多投资哲学,并笃定践行着价值投资理念。他的投资理念可以用五个词来概括:专注、坚守、理性、独立、长期。

在他看来,正确的价值观和投资理念是投资的灵魂,是穿越市场牛熊的法宝。因此,他心怀敬畏,不蹭热点,坚持原则,专注所长,并把自己最长的板尽量做到优秀。

以ROIC为锚,

追求高质量增长和逆向投资

赵强,南开大学硕士,2003年加入基金行业,19年基金行业从业经验,5年银行从业经历。先后在华安基金、国金基金、英大基金、中欧基金等公司任职。2016年11月加入新华基金,现任新华基金权益投资总监。他既管理过公募产品, 又管理过专户,经验丰富,长期业绩突出。

作为行业老司机,赵强总结了很多投资哲学,并笃定践行着价值投资理念。他的投资理念可以用五个词来概括:专注、坚守、理性、独立、长期。

“价值投资之所以能够长期有效,就是因为短期经常无效,真正能够长期坚守的人太少,康庄大道并不拥挤,这才是有超额收益的主要原因。”

在他看来,正确的价值观和投资理念是投资的灵魂,是穿越市场牛熊的法宝。因此,他心怀敬畏,不蹭热点,坚持原则,专注所长,并把自己最长的板做到最优秀。

赵强对自己的风格定位是“高质量+逆向投资”,若给他贴一个标签,“以ROIC为锚,追求高质量增长,坚持逆向投资,靠优秀企业创造企业价值盈利”可能再合适不过。

财务科班出身的赵强,凭借扎实深厚的财务功底,硬是趟出了一条逻辑自洽的长期价值投资之道。

在他的投资方法论中,ROIC(投入资本金回报率)是衡量企业价值与竞争力的核心指标,其所反映的企业长期盈利能力也是评估企业优秀与否最重要的因素。基于 ROIC与WACC(企业资金成本),可以区分企业的增长是给企业创造价值还是毁灭价值。只有当ROIC>WACC时,增长才能给企业创造价值。

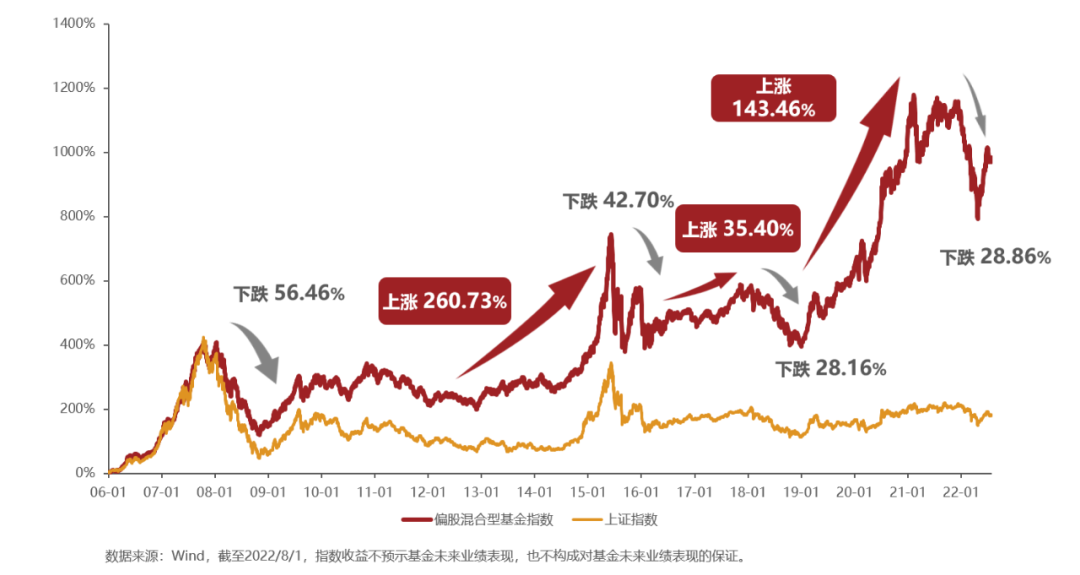

历史统计显示,ROIC作为企业安全垫的存在,高ROIC公司在绝大多数年份都有显著超额收益。

“2009年1月1日到2019年1月1日,十年来上证上涨36%,对比同期涨幅最好(剔除重组)的前50家公司(涨幅6倍以上),ROIC简单平均值在28%,中位数在25%,大多数优质公司的ROIC都在20%以上,说明A股市场长期价值投资策略非常有效。”

在实践中,赵强自行编辑了一套定量ROIC模型,每季度更新一次数据。通过ROIC的变化趋势,可以看出企业盈利模式和盈利空间,以及未来发展趋势和竞争力的变化。

“高ROIC是公司优秀与否的标准,但ROIC变动趋势决定了股价的边际变化,当优秀公司变差的时候或者非常贵的时候,也要适当舍弃,不能有留恋和侥幸的心态,也不能过于执着。”

有了投资“锚”的推演和分析,赵强在调研过程中,也会做到有的放矢,能够迅速抓住重点,找到核心变量,化繁为简。

除了盈利能力(高ROIC),赵强还通过盈利质量(现金流好)、盈利模式(轻资产)、需求(长期稳定)、供给(高壁垒格局好)等维度选择高质量公司。

“坚持自下而上选优秀公司为主,可能短期会与市场风格不匹配,但我追求稳定的回报和长期业绩的可持续、可复制、可预期、可解释。”

三季度谨慎乐观,

未来看好三大方向

赵强不追求热门行业和公司,但近两年也开始意识到行业景气度的重要性。“景气度不好的行业,公司赚钱的确很难。”因此,他不再局限于纯粹自下而上看个股性价比,也会自上而下加强宏观方向和产业趋势的研究,顺应大趋势。

赵强通过ROIC选股方法也可以选到高景气行业,比如此前逆势增持受益于光伏和储能快速增长的逆变器行业和受益于光伏细线化的金刚线行业。“这两个行业格局好,竞争不算激烈,增速进一步加快,体现出高ROIC特征,在近期反弹中给净值做出较大贡献。” 不过,行业和个股再好,他也不走极端配置。

投资时,他还是追求高赔率,更喜欢在预期差较低行业中寻找潜在牛股,偏向选择市值中等、细分赛道的高质量隐形龙头。在他看来,组合中只要有10-20%品种有较大收益,整体收益就不会差。

值得一提的是,由于赵强以长远眼光中长期持股,换手率远低于行业平均水平。因此,在市场整体风险不大的情况下,他不做大的择时,也不做大的风格轮动,常用估值低的高质量股填仓位,抵御整体市场波动和对冲单一行业风险。

对于三季度的市场,赵强仍保持谨慎乐观。在他看来:一是目前市场估值虽然有所反弹,但还处在历史中低位置;二是国家政策开始发力,稳增长成为未来主基调,相信三季度会看到经济的复苏;三是近期美国长期利率开始下降,大宗原材料出现下跌,通胀压力有所缓解,有利于降低对未来经济的担忧;四是新冠疫情在动态清零的政策下,总体趋势可控,消费在疫情后将会复苏。“三季度以上这些积极因素将会逐渐体现,市场也有望继续保持强势。”

赵强表示,未来继续看好三个方向:

一是受前期风险偏好影响,打压比较严重的新能源板块。“最看好储能、逆变器、光伏金刚线等细分行业的机会,优选壁垒高、商业模式好、ROIC高的公司进行投资,虽然短期估值较高,但成长会超预期,远期估值还在合理范围内。”

二是逆境反转板块。“前期受损疫情的消费医药板块基本面扎实,估值也处于历史较低位置,随着疫情控制后,有消费复苏的需求,看好白酒、CXO、医疗器械、医疗服务等板块的反弹空间。”

三是顺周期的与投资相关的板块。“稳增长最大的抓手就是投资,近期政策力度非常大,三季度会看到相关板块业绩出现较大恢复。与之相呼应的是,地产销售也逐渐恢复,相关产业链也将受益,看好机械、水泥、消费建材、家具、家电等板块的修复机会。”