”

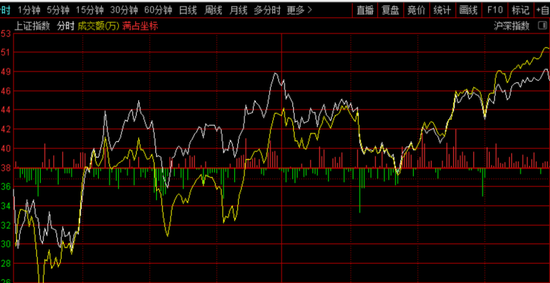

3200点附近,又是一个迷茫状态。

市场走到现在,客官也知道部分板块反弹也比较充分,但部分板块从风险周期特性看还可以,部分板块左侧逻辑很明显,但缺乏明确的信号……

当下A股市场波动依然较大,资金博弈比较剧烈,地缘博弈对市场的事件性冲击也是不可忽视的,加上前面427以来的复苏预期也在逐步下修,当前仿佛各种资产的确定性都不是很高……比如想要冲成长板块了,又怕高估值没有业绩来消化;想要冲价值板块了,又怕等不起价格回归了;都知道某些板块的估值调整充分了,又担心左侧布局的时间过早了……

与其如此纠结,不如想想“做点啥不容易出错”!

曾经富二有针对震荡市下的选择,设计过一个小互动,客官们可以再对照一下——

1

接受50%以上的股票仓位配置吗?

A:接受,不想错过以后的牛市行情——→题2

B:高收益伴随高风险,俺不接受,俺要稳稳的幸福——→题3

2

长时间获得持续稳健正收益和获得比指数更多的收益,哪个让你更有成就感?

A:收益不用多,但是不能亏——➡️在主动股混基金中寻找均衡稳健风格的品种

B:要能跑过指数收益,越多越好——➡️去显著风格型或行业主题型基金寻找驰骋的那片天吧!

3

是否赞同“跨资产、不过度依赖单一的分散化配置能提高整体的夏普比例”?

A:I agree, I like it——➡️偏债FOF产品或投顾、组合型投资

B:什么花里胡哨的,稳稳债基不香吗——➡️固收或固收+产品

其实通过以上选择,客官可以意识到,如果是为了当下选择的“出错率”,可选项其实还是有不少:

1、选择稳健均衡型的基金

当市场上比较流行的声音,富二概括来说是“长短两相宜”:首先要着眼长期,即关注成长性强、基本面景气度高的成长板块继续;同时应该眼界“放宽”,关注近期市场预期明显改善的半导体、军工、计算机等。

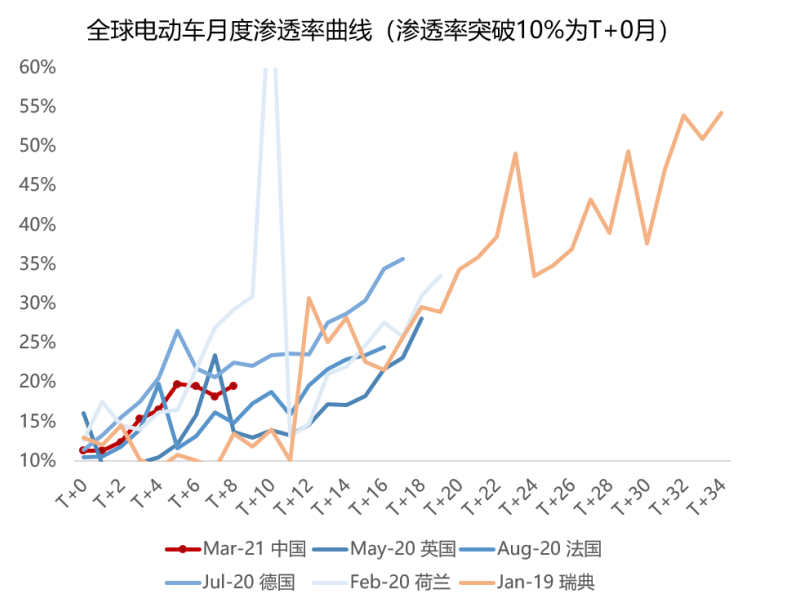

一些客官选择买入高估值的成长板块,比如新能源、食品饮料等,理由是长期前景看好,业绩增长自会消化估值,只需做时间的朋友;另一些客官则会买入估值处于低位的价值板块,如保险、地产、银行以及港股互联网板块,理由是价格终究会向价值回归,Time proves everything。

这些选择都是有各自道理的,但问题是投资者往往会严重高估自己对时间的“容忍度”。比如期待用时间消化估值的投资者,往往会被持有期间的高波动折磨得筋疲力尽;而等待价值回归的投资者,也会因“好事迟迟不发生”而变得心灰意冷。

这其中,“投资体验”是至关重要的。“投资体验”听起来好像是无关痛痒的话术,但和最终的持有收益直接相关。大部分基金投资者的亏损,可能不在于基金的业绩,而是在于投资心态不定、持有时间的问题。

比如风格与行业皆取均衡、力求控制风险下收益最大化的曹文俊,比如将风险控制放在首位、用大类资产配置做风险对冲的于渤,比如选定对标指数通过分散投资、精选个股力争超额收益的孙彬。三人虽然各自采用的投资策略不尽相同,但都属于均衡配置、偏稳健型的投资风格,旨在给投资者提供良好投资体验,客官可以多加关注哦。

富国优质发展

基金经理

— 曹文俊 —

富国新收益

基金经理

— 于 渤 —

富国价值优势

基金经理

— 孙 彬 —

2、债市仍有机会,债券类产品也可配置

其实在7月政治局会议后,“经济修复预期弱化+资金面延续充裕宽松+配置需求力量强”成为债市运行较为友好的基本盘。目前的经济形势和年初相比还是更加严峻的,市场风险偏好较低、加上货币政策宽松,而债券具有票息属性,当前时点杠杆套息策略仍有其价值,利率债的吸引力依然存在。

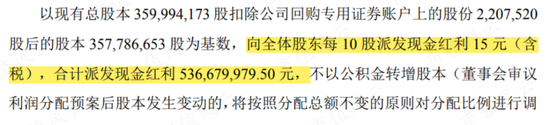

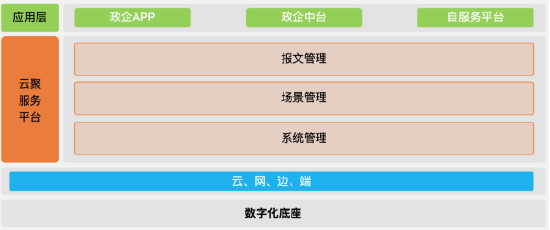

比如富二家正在发行的政金债券ETF(交易代码:511520),是首批夸市场政金债ETF之一,跟踪的中债7-10年政策性金融债属于相对稳健的标的,年化波动率较低,适合作为“底仓”长期持有。

此外也固收+基金是增厚收益的手段之一,如偏债混合型基金、偏债型FOF等等,在中长期都有更好的弹性与收益。

数据来源:Wind,时间区间为2020-07-03至2022-08-09(本年度之前的上一次3200点位交易日至今)。

数据来源:Wind,时间区间为2020-07-03至2022-08-09(本年度之前的上一次3200点位交易日至今)。3、此时开启定投也很ok

3200点的环境下,其实还有一种应对方式就是定投:

定投可以平滑成本,还能减低择时风险,其实只要身处震荡市,就可以自由地、随时随地开启定投,唯一要做的就是保持耐心、逢低布局。定投属于中长期投资,相当于马拉松项目,不大适合冲刺型选手,选择中长期业绩稳健的“长跑型、耐力好”的基金,淡化短期表现,也可以更大程度收获满意的结果。

最后再给客官分享一张图,富二家统计的:

在成立三年以上的5061只基金中,成立以来年化回报高于15%的共有783只,其中88%的基金成立于上证指数3300点以下。