电动车革命的关键工艺,赚钱能力却让人大跌眼镜。

近一个月大涨了20%的一体化压铸板块,8月份以来迎来大幅回调。

8月5日收盘,一体化压铸板块普跌,其中旭升股份跌幅为7.63%,合力科技、瑞鹄模具跌超5%。

与市场走向相反的是,本周已有180家机构密集调研立中集团,成为最受关注的上市公司之一。

作为免热处理铝合金材料龙头,立中集团预计,免热处理合金在2023年进入快速发展阶段,并于2024-2026年进入市场的爆发期。

不过,上半年营收100亿元的立中集团,净利润仅有2.77亿元,毛利率也从2020年的20.16%,一路下滑至2022年中的8.94%。

此外,2021年,24家一体化压铸概念股的营业成本率均值高达98%。

成本高昂,利润承压之下,一体压铸产业链存在哪些壁垒?哪个环节的盈利能力最强?

01

车企争先布局“效率怪物”

在这个效率为王的时代,一体化压铸应运而生。

传统的车身制造工艺,采用的是冲压—焊装—涂装—总装流程。一体化压铸则是将多个单独、分散的小件经过重新设计高度集成,利用大型压铸机进行一次成型,直接得到一个拼好的“乐高”。

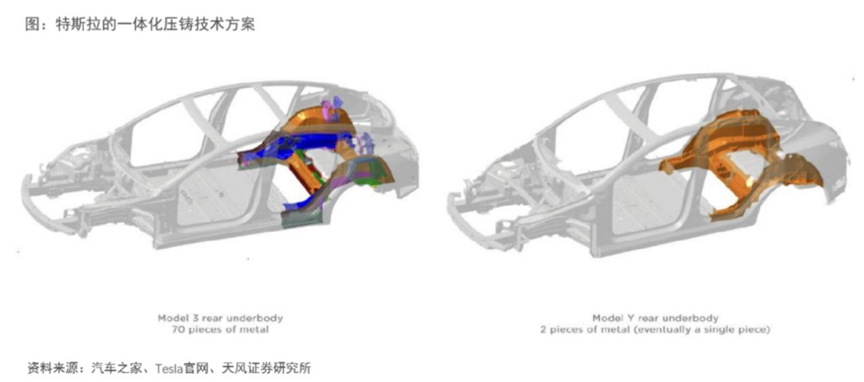

2019年,特斯拉率先开创高压铸造大型化的先河。2020年9月,特斯拉在Model Y后地板中将该技术量产。2021年5月,特斯拉前机舱总成开发成功,于10月份应用于Model Y车型。

数量上,得州工厂生产的Model Y,可以将以往171个独立零件,简化成2个大型压铸单体零件,减少了超过1600个焊点。

时间上,一台大型一体化压铸机压铸一次的时间不足两分钟,一天能生产1000个铸件,而传统的工艺,冲压加焊装70个零件组装一个部件,至少需要两个小时。

更快的生产节奏,更少的人力和设备,让特斯拉的Model Y成为了全球销量最高的电动车车型。2022年上半年,特斯拉共向消费者交付超31万辆Model Y。

除此之外,一体化压铸技术还有两大“利器”:减重、降本。

轻量化是电动车提升续航里程的重要手段之一,也可以帮助燃油车降低油耗,带来加速性、制动性、操稳性的提升。据悉,特斯拉新一代一体压铸底盘有望降低10%车重,对应续航里程增加14%。

此外,一体化压铸技术的应用可以降低生产、土地、人工等成本。如特斯拉率应用一体化压铸的后地板,制造成本相比原来下降了40%。

中信证券提到,以普通电动车电池容量80kwh为例,若采用一体压铸车身减重并保持续航里程不变,则电池容量可减少约10kwh。按照磷酸铁锂电池pack成本800元/kwh计算,则可降低成本8000元。

2022年上半年,国内新能源汽车产销分别完成了266.1万辆和260万辆,同比均增长1.2倍。在下游需求的爆发之下,也必然伴随一场技术革命、效率革命。

特斯拉计划,未来将通过一体式压铸将车身集成为9个部分。鲶鱼效应之下,国内造车新势力,甚至部分传统豪强都已开始研发部署全新的制造工艺。

2021年12月,蔚来ET5的后地板率先应用一体铸造技术,实现减重30%,后备箱空间增加11L。小鹏、高合、沃尔沃、大众、奔驰等车企也均有所布局。

02

成本高昂 材料厂商只赚辛苦钱

对车企来说,一体化压铸技术无疑是个“香饽饽”。不过,对产业链上的其他厂商而言,一体化压铸的赚钱能力似乎并没有想象中强。

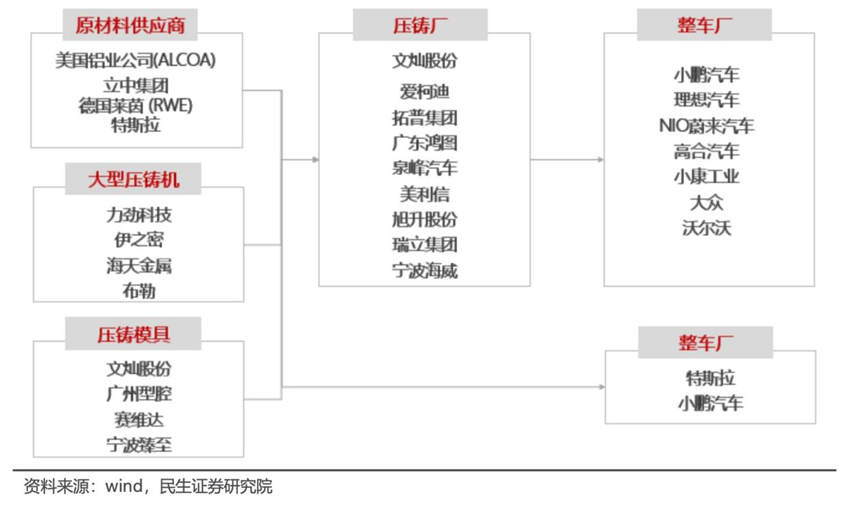

一体化压铸的产业链上游,是原材料、设备、模具厂商;中游是具备压铸工艺的生产厂商;下游则是采用一体化压铸件的整车厂。

从技术硬件来看,技术壁垒主要集中在四方面。

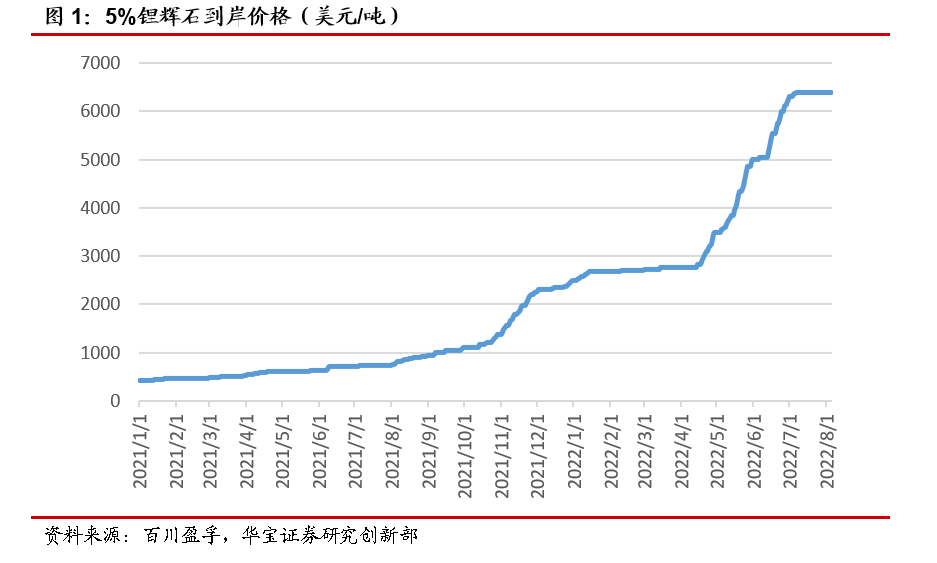

材料方面,与传统工艺的热处理不同,一体压铸工艺在金属材料的加工过程中,需要进行降温处理,因此依赖于免热处理铝合金材料。

设备方面,一体化压铸对压铸机的锁模力有较高的要求。天风证券提到,大型压铸机从订购到安装调试完成,至少需要一年的时间,同时当前应用较广泛的6000T压铸机,单套价格高达数千万元,造成了较高的资金壁垒。

模具方面,一体化压铸的零件、结构复杂,且制造费用高、准备周期长,因此对压铸模具的温度平衡和强度也提出了更高的要求。

工艺方面,由于一体化压铸技术正处于起步阶段,需要压铸商在生产工艺上有丰富的经验和技术积累才能保证量产的良品率,需要积累足够的经验才能建立Know- How体系。

但从盈利水平来看,各环节的赚钱能力并不突出。

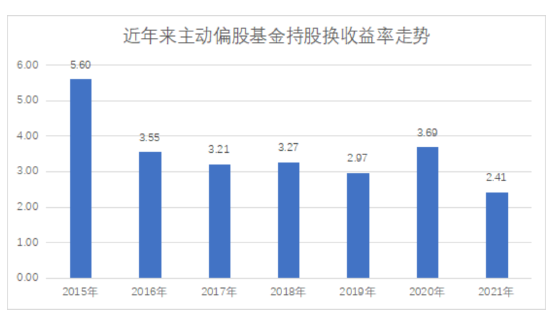

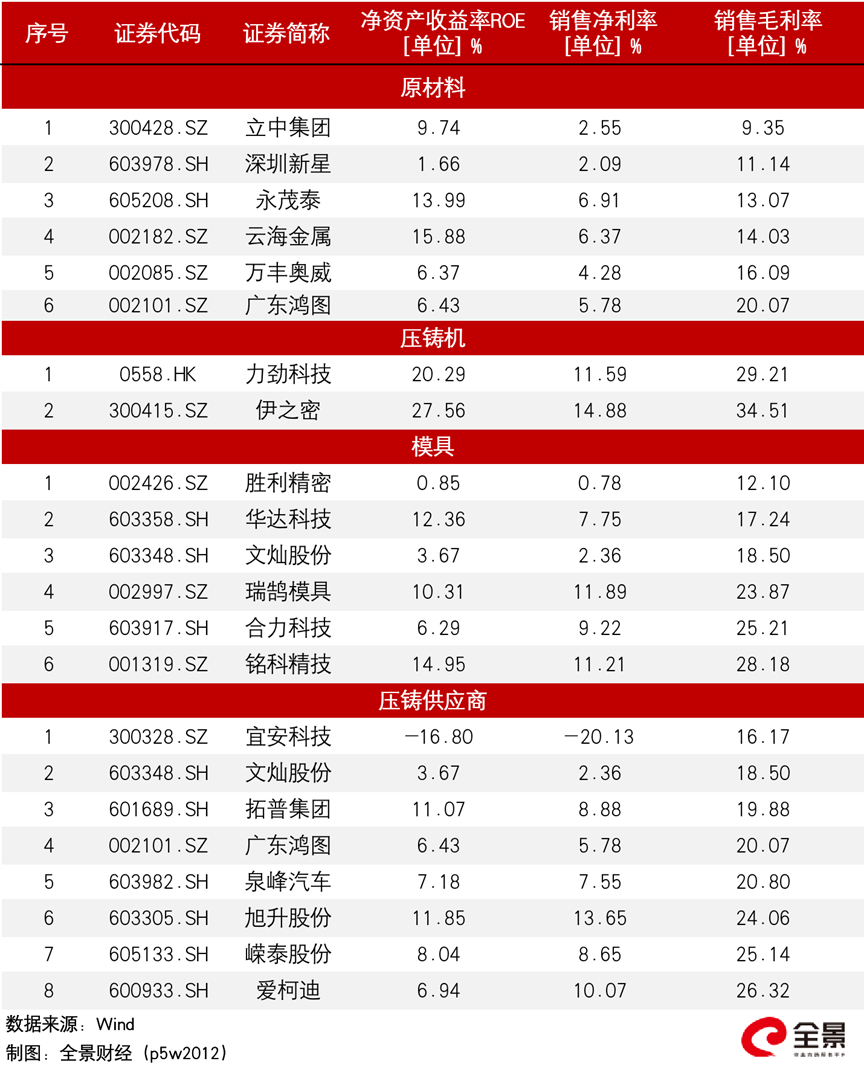

根据同花顺筛选出的一体化压铸概念股进行统计,材料供应商、模具、压铸设备、压铸厂的销售毛利率均值分别为13.96%、20.85%、31.86%、21.37%。

此外,无论是上游的材料、模具、设备,还是中游的压铸厂,都有一个共同特点——成本高昂。2021年,24家一体化压铸概念股的营业成本率均值高达98%。其中,最高的为春兴精工,2021年的营业成本率为126.82%,销售毛利率为10.81%,销售净利率为-41.31%。

营业成本率高,一是设备昂贵,二是材料采购成本开支大。

一体化压铸产业链,大部分都是重资产企业,此外,压铸公司还要采购昂贵的大型压铸机。目前,7000T的压铸机价格大约在6,000-7,000万元,使用寿命约15年。

同时,原材料价格上涨、制造费用高,也使得成本开支变大。以文灿股份为例,其中原材料占总成本的比重接近57%,制造费用约占31%,人工费用约占12%。

近日,免热处理铝合金材料龙头立中集团发布中报。2022年上半年,公司营收100亿元,同比增长16%;但净利润仅有2.77亿元,同比增长0.54%。此外,毛利率也从2020年的20.16%,一路下滑至2022年中的8.94%。

利润率为什么这么低?从去年年报以及今年中报来看,主要都是因国内外铝价倒挂,金属硅价格上涨,海运费上涨等因素影响,导致盈利水平有所下降。

总体来看,设备厂商的盈利能力要略要高于原材料、模具以及加工环节。

03

行业空间达2400亿

设备厂商或率先收益

天风证券认为,未来除外覆盖件外,其余车身结构件的冲压和焊接环节均可能被压铸工艺替代。

根据中信证券测算,2030年全球范围内一体铸造的渗透率有望达到30%,保守估计单车配套价值量有望达到10000元,一体压铸行业空间在2400亿元以上,10年CAGR为80%。

“积极布局大型压铸机的设备企业有望率先享受行业红利。”中航证券指出,大型压铸机是一体化压铸的核心设备,生产工艺及经验技术壁垒较高,目前仅力劲科技、伊之密等少数厂家具备交付能力。在汽车轻量化发展趋势下,下游车企加速布局一体化压铸技术,部分已进入招标阶段,而上游设备产能有限,因此设备厂商或率先收益。

对于一体压铸机未来的市场空间,民生证券测算,根据压铸的难易程度,假设一体化压铸替代冲压—焊接结构件的顺序应为后地板—前地板—中地板,则分别对应7000T、8000T、12000T 压铸机需求,并假设前地板、中地板一体化压铸的量产时间分别为2023、2025年。此外,模具具有一定的耗材属性,需要定期更换,因此假设7000T、8000T、12000T压铸模具寿命分别为6、5、4万模次。

民生证券预计,到2025年,全球纯电动汽车底板一体化压铸机市场规模约为55亿元,模具市场规模为9亿元;到2030年,全球纯电动汽车底板一体化压铸机市场规模约为193亿元,模具市场规模为51亿元。

此外,在一体化压铸赛道中进行多环节布局,也是在风口中站稳脚跟的重要手段。

广东鸿图是国内压铸行业的龙头之一,除了率先布局全球首台12000T压铸装备,也在材料、工艺、技术研发方面齐头并进。材料研发方面,公司成功研制免热处理材料、高强高韧铝合金材料、可透光透波新型高分子材料;工艺研发方面,积极推动前舱、后地板和电池托盘的超大型一体化压铸;技术研发方面,持续开展模具配套设计技术、模具冷却优化与控制技术等。

2022年上半年,立中集团与文灿股份签署了《战略合作框架协议》,在新能源汽车的大型一体化车身结构件、一体化铸造电池盒箱体等产品的材料开发和工艺应用领域建立了战略合作关系。