三名大股东“左手倒右手”。

6倍溢价收购业绩亏损标的公司,兽药公司绿康生化(002868.SZ)的光伏“跨界”动作引起了监管关注。

4天前,绿康生化发布了一则资产收购的合作框架协议公告,公司拟以现金方式收购江西纬科新材料科技有限公司(下称“江西纬科”)100%的股权,进而布局光伏胶膜行业。

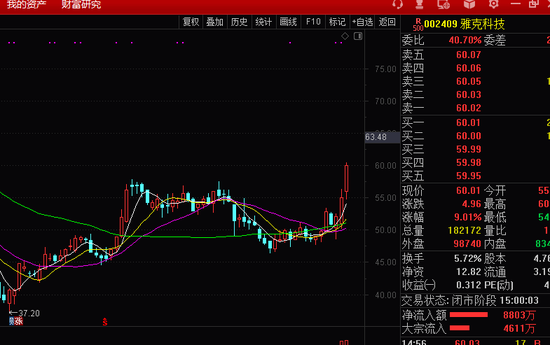

这则“跨界”消息直接催化绿康生化的股价走势。8月1日~3日,绿康生化股价录得三连板,截至3日收盘,公司股价报收于16.8元,创近3年新高。

光伏行业具有资金、技术密集的特征。而绿康生化高溢价收购的江西纬科,不仅资产负债率居高不下,标的公司2021年以来业绩持续亏损。3日盘后,深交所对绿康生化下发关注函,要求公司说明高溢价收购的举动,是否存在迎合热点炒作股价的情形。

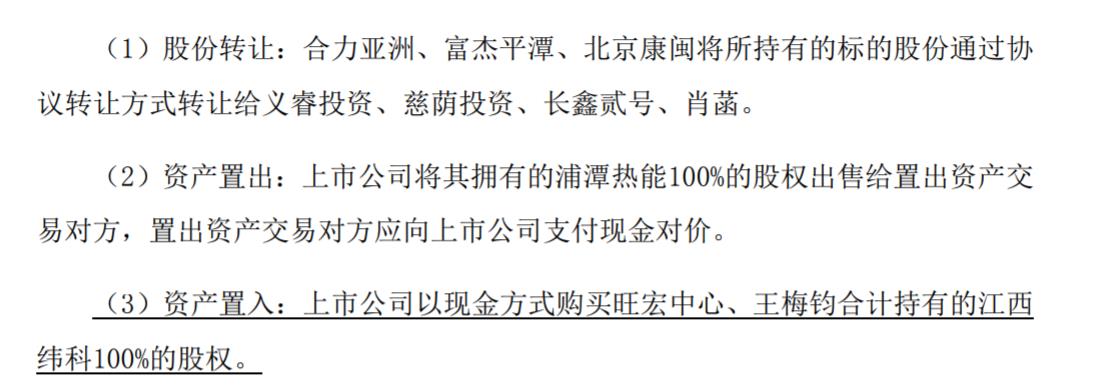

第一财经记者梳理公告发现,绿康生化本次计划的交易分为三步,即3名大股东转让所持绿康生化股份套现6.61亿元,又以3.5亿元取得上市公司全资子公司100%股权的同时,两桩交易实施互为前提。最后,上市公司以6倍高溢价,将江西纬科置入。

绿康生化究竟是为“跨界”光伏改善业绩表现,还是通过资产腾挪便于大股东为其“输血”?随着深交所关注函下发,至少这笔资产腾挪最终能否落地,仍有较大不确定性。

6倍高溢价收购亏损资产包

根据公告,绿康生化拟以现金方式向玉山县旺宏企业管理中心(有限合伙)(下称“旺宏中心”)、王梅钧购买其持有的江西纬科100%股权,资产预估值1亿元,较其账面净资产溢价约632%。对于高溢价收购的原因,绿康生化表示,主要因看好江西纬科司及光伏胶膜行业未来发展前景。

第一财经记者注意到,绿康生化的这笔溢价收购还设置了“霸王条款”,即如最终交易价格低于9500万元,江西纬科有权解除资产收购协议。这意味着,本次收购“保底”溢价率约为595%。

天眼查显示,江西纬科成立于2020年3月,注册资本3000万元,位于江西省上饶市, 是一家以从事科技推广和应用服务业为主的企业,参保人数63人。

江西纬科的资产质量却不容乐观,该公司成立次年业绩就录得亏损。2021年、2022年1~4月,江西纬科的净利润分别亏损663.74万元、688.63万元。不仅是业绩亏损显著加剧,江西纬科的资产负债率高达92%。截至2022年4月30日,江西纬科的资产总额为1.76亿元,负债总额为1.62亿元。

深交所要求绿康生化说明,公司在江西纬科业绩亏损、资产负债率高企的情况下进行高溢价收购的原因及必要性;同时说明本次收购决策是否审慎合理,是否符合公司发展战略,是否存在迎合热点炒作股价的情形等。

3名大股东一卖一买腾挪资产

截至2022年一季度末,绿康生化的货币资金仅5828.44万元,不足以支付江西纬科的交易金额。若要完成本次收购,公司的钱从哪来?

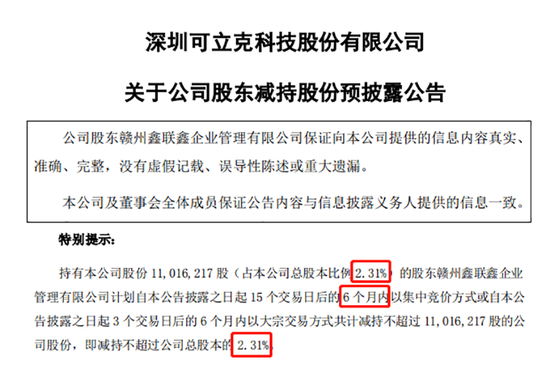

事实上,绿康生化的本次资产收购有一项重要前提:需先进行上市公司股份协议转让和出售子公司,且两笔交易实施互为前提,否则收购江西纬科将不予实施,而参与股份转让和受让子公司的均为绿康生化的3名大股东。

根据公告,绿康生化的3名股东合力(亚洲)投资有限公司(下称“合力亚洲”)、富杰(平潭)投资有限公司(下称“富杰平潭”)和北京康闽咨询管理中心(有限合伙)(下称“北京康闽”)拟协议转让所持合计36.73%公司股份,受让方为与杭州义睿投资合伙企业(有限合伙)、上饶市长鑫贰号企业管理中心(有限合伙)、杭州慈荫投资合伙企业(有限合伙)、肖菡。

本次股份转让价款合计为6.61亿元,对应每股转让价格为11.58元,较绿康生化最新收盘价16.8元折价约31.07%。其中,首付款金额、尾款金额分别为6.28亿元、0.33万元。

截至今年一季度末,合力亚洲、富杰平潭、北京康闽分别为绿康生化的第二、第三、第四大股东,持股比例分别为26.7%、7.08%、4.95%。其中,绿康生化董事洪祖星100%控股合力亚洲;董事徐春霖100%控股富杰平潭;董事、高级管理人员赖建平持股北京康闽71.43%股权。

转让股份的同时,合力亚洲、富杰平潭、北京康闽3名股东计划“吃进”上市公司子公司100%股权。

公告显示,福建浦潭热能有限公司(下称“浦潭热能”)是绿康生化开展热电联产业务的全资子公司,绿康生化拟置出浦潭热能100%的股权,资产受让方为合力亚洲、富杰平潭、北京康闽或其指定主体,拟分别受让浦潭热能股权比例的70%、18%、12%,浦潭热能的交易价格不超过3.5亿元。

今年上半年,浦潭热能的营收净利润分别为778万元、-40万元。截至2022年6月30日,浦潭热能净资产为2.99亿元。

根据公告,浦潭热能成立于5月26日,成立时间尚不满3个月,注册资本1亿元。而根据天眼查,浦潭热能的实缴资本和参保人数均无法得知。令人费解的是,绿康生化为何急于置出刚成立不久的子公司。成立浦潭热能是否只是为本次资产腾挪的一枚棋子,目前尚不得而知。对此,绿康生化表示,浦潭热能热电联产项目投产后,园区内客户需求不及预期,对公司业绩产生不利影响。

如此一来,合力亚洲、富杰平潭、北京康闽3名股东出资3.5亿取得浦潭热能100%股权,另一边这3名股东通过转让上市公司股份将6.61亿元收入囊中。若交易最终完成,这笔三步走的资产腾挪,既令绿康生化剥离浦潭热能,又得以置入江西纬科,实现股东向上市公司“输血”。

还值得注意的是,合力亚洲、富杰平潭、北京康闽3名股东拟转让股份的举动,违背了其绿康生化IPO时作出的承诺。彼时,洪祖星、徐春霖、赖建平承诺:限售股12个月期满后,每年转让的股份不超过所直接或间接持有发行人股份总数的25%。目前,绿康生化已经召开第四届董事会第十一次会议,同意豁免洪祖星、徐春霖、赖建平于IPO时作出的自愿性股份锁定相关承诺。

上市即巅峰,业绩“滑铁卢”

定期报告显示,绿康生物主要从事兽药研发、生产和销售,业务范围涵盖兽用预混剂、兽用原料药、食品防腐剂等多个领域,生产产品包括杆菌肽类产品、硫酸黏菌素类产品、纳他霉素食品防腐剂等。

资产腾挪动作频繁的上市公司往往存在主营业务连续下滑的情形。2017年绿康生化登陆深交所,当年公司营收净利双双下滑,上市五年来,公司兽药业务“滑铁卢”,为典型的上市即巅峰。

2017年~2020年间,绿康生化的归母净利润分别下滑6.97%、13.08%、23.73%和24.15%。2019年起,绿康生化的主营业务已有明显颓势,超千万元的理财收益成为了公司业绩的“遮羞布”。2019年,绿康生化的理财投资收益达2096万元,接近当年净利润的40%;2020年,理财投资收益达1221万元,占全年净利润规模仅30%。

2021年,绿康生化录得业绩首亏。报告期内,公司实现营业收入3.63亿元,同比增长17.93%,归母净利润亏损2604.39万元,同比下滑160.28%,扣非后归母净利润亏损1136.75万元,同比下滑137.91%。

绿康生化将业绩首亏归因于成本上涨,公司称,原材料玉米淀粉、豆粕等以及能源价格同比大幅上涨,同时,公司产品的出口比例大,相比去年同期人民币对美元汇率大幅升值,叠加受海外疫情的影响,公司海外重点市场的销售和海运不畅,国际海运费大幅上涨,对收入和成本产生不利影响。

今年一季度,绿康生化的基本面颓势不止,营收净利润双双大幅下滑。其中,营业收入为6268.71万元,同比下滑31.06%,归母净利润续亏891.38万元,上年同期为240.18万元,同比由盈转亏,大幅下滑471.12%。

伴随“跨界”光伏公告发布后,绿康生化股价录得三连板,报收16.8元/股,创近3年新高。眼见股价高涨,股东北京康闽提前终止了其减持计划。今年3月,北京康闽原计划减持所持公司股份100万股,占公司总股本比重0.64%。

目前来看,绿康生化这项三步走的资产腾挪能否顺利实施,即便实施后,江西纬科的光伏胶膜业务又会否改善上市公司经营业绩,均存在较高不确定性。

炒股开户享福利,入金抽188元红包,100%中奖!