编者按

一些长期业绩差、让投资者亏钱的产品仍然向投资者收取巨额管理费,费率甚至显著高于市场平均水平,是否合理?

本“投资者亏钱,基金公司赚钱”系列,将重点研究类似问题。本篇是华夏基金旗下产品2022年二季报财报研究的首篇。后续研究将透视更多产品的核心数据。

华夏基金旗下产品二季报已经披露完毕,本文结合财报数据,透视“华夏全球股票(QDII)”这只产品。

长期业绩较差:跑输业绩比较基准超50个百分点

华夏全球股票是一只QDII普通股票型基金,成立于2007年10月,成立时规模约300.6亿元,是当时华夏基金旗下成立最早、规模最大的一只QDII产品。成立至今已经运营超过14年。

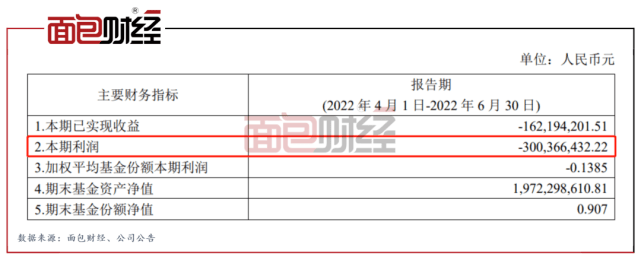

财报显示,华夏全球股票(QDII)2022年第二季度亏损约3亿元,上半年合计亏损约6.3亿元。

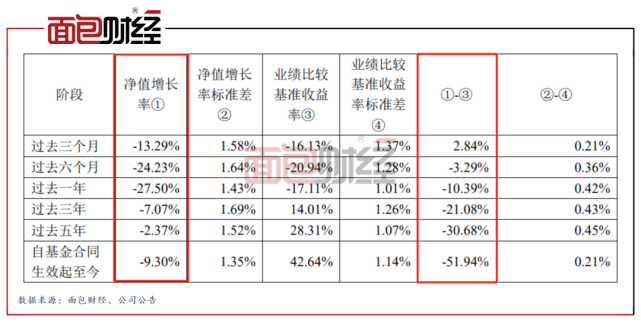

自基金合同生效至2022年6月底,净值增长率为负9.3%,期末基金份额净值仅0.907元。

更值得关注的是,该基金显著跑输业绩比较基准。自基金合同生效至2022年6月底,跑输业绩比较基准51.94个百分点。

根据2022年二季报数据,该产品过去五年、过去三年、过去一年净值增长率均为负,且均明显跑输业绩比较基准。

简单小结:华夏基金管理的这只产品成立已经十多年,长期业绩较差,明显跑输业绩比较基准,最近五年、三年的业绩也同样明显跑输业绩比较基准。

客观的说,华夏基金这只产品发行于2007年,随后次贷危机爆发,在一段时间内业绩表现较差情有可原。但是,如上文所述,最近五年、最近三年的业绩仍然大幅跑输业绩比较基准,难道也能归咎于外部环境?

成立以来:累计收取管理费超28亿元

根据历史财务数据计算,自成立至2022年上半年末,该产品累计亏损约41亿元,且成立以来没有向投资者进行过分红。

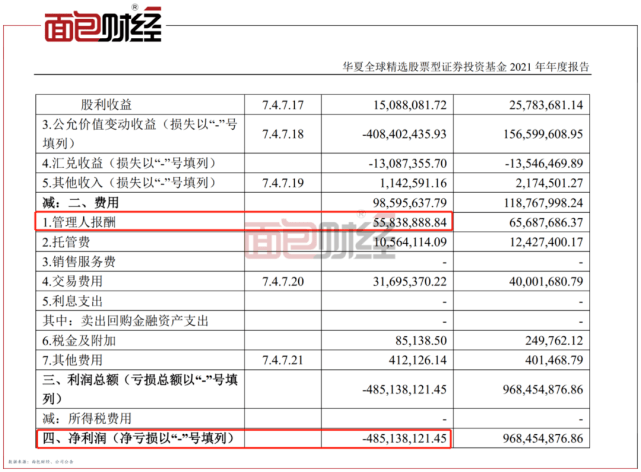

但是,财报同样显示出,2007年至2021年,华夏基金公司作为基金管理人从该产品获取的报酬合计约28.06亿元。

受净值下跌及赎回的双重影响,该产品规模由成立时的300.6亿元锐减至今年二季度末的19.7亿元。

尽管最近几年该产品总规模已经较成立之初大幅萎缩,华夏基金每年仍然能够收到相当金额的管理费。年报显示,2021年华夏基金作为基金管理人从该产品获得的报酬约5583.8万元。

年管理费率高达1.85%:投资者亏钱,基金公司赚钱

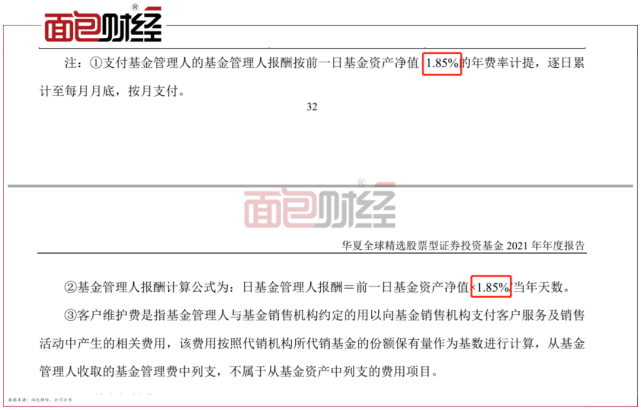

华夏基金能够从该产品收取高额管理费,一个重要的原因是这只产品的年管理费费率高达1.85%。

1.85%的年费率是一个相当高的水平,在华夏基金当前管理的产品中高居第一。

华夏基金旗下主动管理型QDII基金的管理费并不一致,其中华夏港股前沿经济混合A、华夏海外聚享混合发起式A和华夏收益债券A的管理费率仅有1.5%、1.2%、0.75%。多只ETF基金管理费率仅为0.6%甚至更低。

该产品的管理费率不仅在华夏基金旗下产品中最高,放眼国内整个开放式公募基金市场,也仅有10来只产品的管理费率为1.85%或以上。

华夏全球股票在其基金合同中曾提到:“以国际化视野精选具有良好成长潜能、价值被相对低估的行业和公司进行投资,可为投资者带来稳健、持续的增值收益。”华夏基金真的按照基金合同所说的那样去做了吗?

面对该产品的长期业绩,基金公司是否应该降低管理费费率?又凭什么收取如此高的管理费?

监管部门提出要对“管理能力弱,产品中长期业绩持续表现差”等损害投资者合法权益的行为加强监管。

华夏基金是具有国企背景的基金公司,大股东为中信证券。未来该何去何从?

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。