来源:中信建投证券研究

走过炎热的夏季,即将迎来金秋八月。

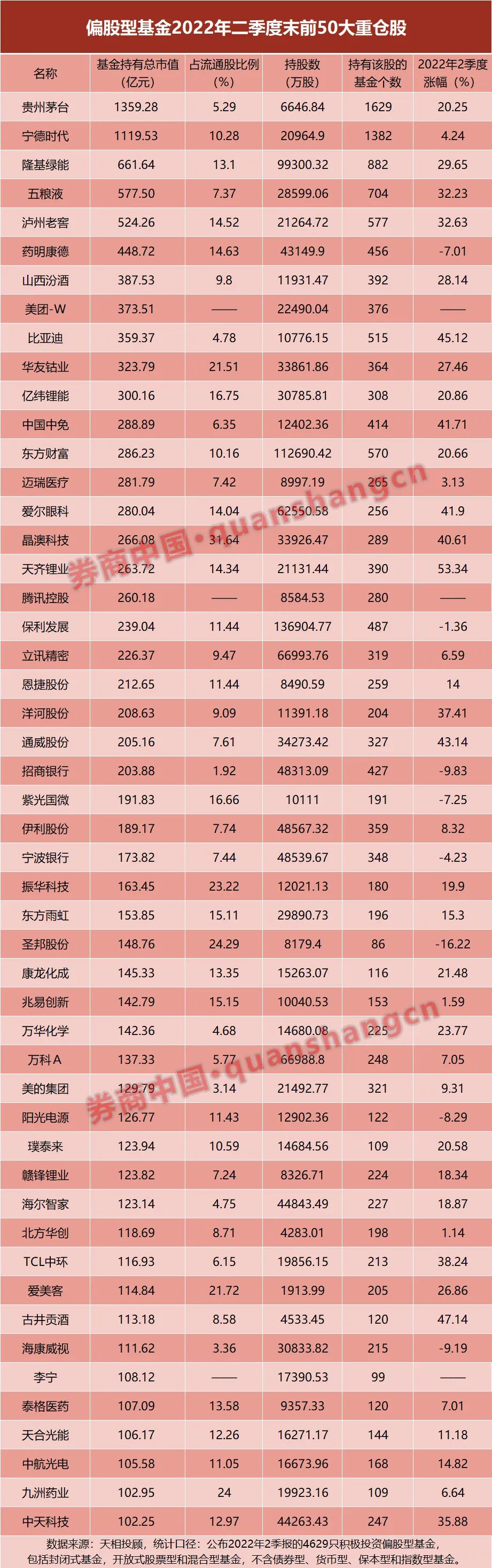

市场从单边修复期进入震荡期,结构上,新能源高景气预期维持但拥挤度在上升,部分消费品景气有望边际改善但整体估值吸引力不强,医药景气边际改善逻辑不强但前期机构持续降低配置。

我们认为这个阶段投资者需要保持耐心,相对收益者可考虑均衡配置成长,绝对收益者可考虑中性仓位,等待外部催化下显著调整后结构上再加码高β高景气成长。重点行业:风电、光伏、储能、电池、军工、食品饮料、医疗服务/医美等。

推荐逻辑

01 中国中免

1、暑期海南旅游持续游客修复带动销售额快速增长边际持续提升,预计利润率改善明显;

2、国庆期间海口免税城项目开业带动总量预期提升。

02 中远海控

1、南美航线运价近两个月时间上涨超过3000美元/TEU,欧美航线近期有所回调。主要由于俄乌战争以及能源价格高涨抑制欧洲需求,美国航线运力边际大幅释放。预计8月旺季到来运价有望修复至前期高点;2、竞争格局大于供需格局,运费不再主要由供需平衡驱动,航运业为应对需求冲击而采取的策略比需求本身的相对增减更为重要;

3、长约比例持续提高,即期价格波动将进一步下降。参考马士基预计2022年长约货比例已提升至70%;

4、预计年底A股即将破净,港股PB将深度破净,港股账面净现金约为市值的2倍,深度低估。

03 中简科技

1、军用碳纤维双寡头之一,享受高壁垒高价格高毛利;2、产能进入120-450-2000吨快速放量通道;

3.在手大订单24.5亿,支撑产能放量。

04 华利集团

1、公司是全球第二大鞋履代工企业,公司依托优质核心大客户的良好的客户结构,实现了快速成长;2、公司未来快速增长将主要受益于大客户成长及份额提升,华利占Nike品牌供应商份额较低,伴随Nike自身增长和公司加速渗透,来自Nike品牌收入有望保持快速增长,以及新客户On、亚瑟士、New Balance有望放量,订单饱和;3、公司越南、印尼产能逐步建设释放,助力长期成长,且22Q2越南疫情影响减弱、人民币汇率贡献,收入、业绩增速超预期。

04 双星新材

1、公司规划产能充足,21年和22年H1投产50万吨光学膜项目,22年H2至23年底还有1万吨热收缩膜和20万吨新能源膜待投产,内生增长动能充足;2、原油和PTA价格下行,公司成本压力下降,毛利有环比提升空间;

3、PET镀铜膜产品在颜恒阶段,公司具有基膜-磁控溅射-水电镀一体化产业链和成本优势,卡位优质赛道未来有望快速占据市场空间。

06 隆利科技

1、定增获批有望强化公司在Mini-LED领域先发优势。中大尺寸Mini-LED显示模组智能制造基地项目主要产品为中大尺寸Mini-LED显示模组,项目设计年产能为262.08万件,完全达产后预计可实现年营业收入14.87亿元;2、公司在车载背光模组和VR眼镜量产出货,盈利能力提升。车载背光模组产品已经同知名Tier1厂和知名模组厂达成合作,如海微科技、远峰科技、佛吉亚、伟世通、德赛西威。搭载Mini-LED技术的VR产品可应用于VR眼镜等领域,已经具备量产能力,并已开始向芬兰高端头显制造商Varjo和北美知名VR企业交付;3、根据Yole数据,全球Mini-LED显示设备在电视、PC显示器和车载显示屏三个领域有较大的增长空间。公司已经有量产的生产线,并向新能源汽车厂家、传统汽车厂家和消费电子品牌供货,拥有领先的优势,有望受益Mini-LED行业的快速增长;

4、股票期权激励计划着眼公司可持续发展,高目标彰显公司经营信心。

07 保利发展

1、TOP5房企中最具成长性。根据测算截至去年底,总可售货值1.4万亿元,可保障2-3年销售;2、单月销售转正,拿地强度增大。6月单月销售增速已经转正,好于行业平均水平,二季度拿地强度约30%,较一季度14%提升;

3、央企背景财务稳健,融资渠道畅通,融资成本持续下降。

08 中国电建

1、新签订单尤其是新能源基建订单高速增长,1-6月新签订单大增51%,主要由新能源电力贡献。2022年新签订单量有望超预期;2、新能源运营有较高规划目标,规划十四五期间新增控股风光电装机容量30GW,是2020年底控股装机容量的4.8倍。

09 光线传媒

1、各地虽然疫情反复,但影院并未再度关停,目前全国影院开工率达到90%;

2、公司年内有《冲出地球》《茶啊二中》等4部动画电影及《坚如磐石》等10余部真人电影,提供业绩基石;

3、《深海》将于年内重要档期上映,看好业绩增厚与估值弹性空间。长期来看,公司是影视行业中少数具备长逻辑的公司,看好动画电影产业布局。

10 东方财富

1、业绩相较于同业具有明显的alpha,东财证券中报亮眼;2、居民财富管理&养老需求提升的行业背景下,东方财富作为居民财富管理一站式服务平台,得益于流量先发优势+牌照壁垒+投资服务闭环,C端市场份额不断提升;3、资产新规下,2B基金业务市场发展空间广阔,天天基金具有独特优势。

11 京山轻机

1、战略层面聚焦“光伏+包装”,非核心业务逐步剥离或收缩;

2、光伏设备:晟成为组件自动化流水线龙头,以晟成光伏为平台,纵向(组件层压机)+横向(电池工艺设备)延展。钙钛矿、HJT、TOPCon均完成首台套产品发货,其中钙钛矿领域具备先发优势,是国内钙钛矿镀膜设备领导者;

3、包装设备:国内市占率有望持续提升,海外业务或贡献重要增量。

12 天马科技

1、鳗鲡养殖与特水饲料业务盈利良好带动公司业绩高速增长;

2、鳗鲡养殖业务盈利能力保持较高水平,新增产能有序释放;

3、鳗鲡养殖有望进入景气上行区间,公司盈利能力或持续提升。

13 光威复材

1、高性能新产品认证逐渐落地,下游客户渗透率有望进一步提升;2、新产品逐步进入批产放量阶段,支撑业绩快速增长;3、航空装备建设及复合材料渗透率逐步提升,公司为军品龙头有望充分收益

14 成都银行

1、成都银行关键护城河是依靠时间建立的当地财政账户卡位优势,难以被复制和超越,低成本负债优势使得成都银行具备获取优质资产能力的alpha,这是其长期投资价值的关键;2、以低成本存款、深厚本地资源和庞大零售客群为核心抓手,开拓实体对公客户和零售业务这两大长期和永续的业务引擎,实现“风险低但收入不低”的可持续发展良性循环;3、有难以被复制和超越的负债优势是成都银行财务指标持续领先的关键,其行业领先的ROE及营收和利润增速、低不良高拨备才长期可持续。

15 德昌股份

1、传统家电业务打造稳健基本盘:深度绑定大客户TTI,新品类、新客户拓展顺利;

2、EPS电机业务开辟第二增长曲线,短期业务拓展迅速;

3、从业务拓展进程来看,公司已经与舍弗勒、采埃孚等国际知名EPS系统一级供应商合作研发试样多款型号的电机,同时成功实现了与上汽、奇瑞、长城、长安、比亚迪等自主品牌整车企业的13个型号项目的定点。此外,近日公告显示采埃孚已经指定公司为国内某整车厂EPS电机零部件供应商,项目为期4年,总金额超2亿元,预计23年8月正式量产。

16 朗特智能

1、离网太阳能是脱离电网、自给自足的光伏发电系统,属家庭储能,已成欠发达地区可负担得起的现代电力服务的可靠路径,潜在用户数超17亿人,疫情常态化叠加产品升级驱动行业景气度提升。公司第一大客户Sun King是全球离网太阳能行业领导者,公司作为其主力供应商,离网太阳能业务已连续两年提速,2022年有望进一步向好;2、公司是比亚迪汽车控制器代工的主要供应商,占其50%以上采购份额,并有望与比亚迪将进入全新、全方位的合作。我们认为比亚迪对控制器外包供应商需求有望增加,一是终端需求大增,自有产能供不应求,二是“弗迪系”市场化持续推进,供应链有望进一步打开,公司有望充分受益。

17 纳思达

1、打印行业属于高端精密制造产业,是一个高技术、高风险、高投资、高专利保护的行业,形成了垄断的技术和市场,在全球范围内近10年仅有奔图一家崛起并奋起直追,奔图是目前唯一一家具有自主研发能力的国产打印机品牌。目前奔图在中低端A4打印机商业市场已取得成功,预计奔图将在2022-2023年陆续推出自主中高端A4彩色和A3打印机,实现从低端到中高端全自主打印机产品的全面覆盖,国内外打印机出货量有望持续攀升;

2、打印机拥有计算机公司最优秀的商业模式之一,随着打印机保有量(过去4-5年出货量)快速增长,打印机耗材将为公司带来极为可观且稳定的净利润和现金流;

3、艾派克微电子突破打印行业专用芯片技术,从耗材芯片到打印主控SoC芯片,获得成本、自主可控和竞争优势。基于打印行业专用芯片20余年积累,横向拓展通用MCU、物联网安全芯片市场,目前市场供不应求,未来3年MCU出货量持续翻倍增长;

4、未来纳思达将凭借一流的产品力、极致性价比、差异化的渠道策略参与全球打印品牌竞争。预计公司2022-2024年净利润分别为22.07、33.86、48.08亿,对应PE分别为33/22/15倍,长期极具配置价值。

18 大唐发电

1、长协煤稳步落地改善公司燃料成本,22Q2公司盈利12亿以上,未触发业绩预减披露要求。我们估计公司22Q2煤电亏损缩减至4亿元,较Q1环比大幅改善,下半年火电有望重回盈利;2、公司计划十四五期间新增30GW新能源发电装机,其中风电10GW、光伏20GW。我们判断公司火电及水电业务有望提供充沛现金流,支撑公司绿电业务快速发展;

3、合理预期下,我们假设公司火电度电净利润回到2分,对应煤电归母30亿,此外气电/水电/风电/光伏分别为8/12/19/4亿元,核电为主的投资收益10亿元,其他抵消-20亿,合计63亿左右业绩中枢。对应合理估值820亿元左右,向上空间60%。

19 太极集团

1、改革成效逐步显现。根据公司业绩预告,22年H1公司扣非归母净利润实现同比增长102%,主业延续了21年的高速增长趋势;公司通过积极推进各项改革,持续聚焦主业发展,资产处置等进度符合预期,整体经营趋势稳步增长,收入结构的不断优化也带来盈利能力的稳步提升;2、全新品牌战略提供增长新势能。公司于7月启动全新品牌战略,在混改重组后首次对外发布两大王牌产品藿香正气口服液、急支糖浆的全新品牌战略,希望通过对核心品类进行重新定义,拓宽品类边际,进一步扩大太极藿香正气口服液和急支糖浆的市场空间,为王牌产品提供增长新势能,带动公司业绩增长。

20 今世缘

1、江苏作为经济和消费大省,为今世缘率先占位600-900元价格带提供充足的机会与空间;

2、苏北五市的市场精耕和渠道下沉,加之苏南市场的培育和南京的辐射,省内仍具有较大的提升空间;3、今世缘分散的省外经销商经过几年的市场培育有望多点开花;

4、股权激励若成功实施有望进一步激发公司市场开拓潜力和渠道建设积极性。

21 软控股份

1、液体黄金可同时提高轮胎抗湿滑性能和耐磨性能,降低滚阻,省油10%以上,为轮胎橡胶行业革命性技术,6万吨新产线已于今年6月试车,下半年有望量产,产业化拐点来临;赛轮最新扩产公告给公司设备与液体黄金业务带来双击;2、公司为轮胎橡胶设备领域全球龙头之一,目前在手订单充足,随着海运费高位回落趋稳、上游价格出现拐点以及下游经济复苏,轮胎行业有望触底反弹,公司业务有望持续增长;3、公司为锂电客户提供完整的合浆车间解决方案,客户包括宁德时代、亿纬锂能等,在手订单充足,有望实现快速增长。

22 亿嘉和

1、国内室外和室内巡检机器人渗透率10%左右,仍有较大市场空间,预计巡检机器人业务保持稳定增;

2、公司发展逻辑由巡检机器人逐渐过渡至作业机器人——带电作业机器人全国300亿市场;

3、苏州江湾雅园成功投用全国首个电动汽车充电机器人,公司提供全方位技术支持,产品突破了传统“一位一桩”的模式,具备良好经济效益和成为爆品的潜质。

23 众源新材

1、公司从事紫铜带箔材研发和生产,现有产能10万吨,在建产能10万吨。近年来公司切入电池托盘、电池铝箔及防腐保温材料领域,现有电池托盘年产能10万件,主要客户包括哪吒、奇瑞等,在建产能40万件,预计2022年底建成投产;在建电池铝箔年产能5万吨,预计一期2.5万吨于2023年底投产;在建防腐及保温材料年产能5万吨,预计2022下半年建成投产;2、新能源车及储能需求爆发,电池托盘市场供不应求。电池托盘是动力电池系统的主要承载和保护装置,CTP技术推出带动电池托盘产品单位价值快速提升,中国动力电池托盘市场规模有望由2022年的112亿元提升至2025年的291亿元。除新能源车托盘外,储能托盘需求增长同样迅猛,电池托盘市场面临严重供不应求,预计2022~2024年供需缺口分别为213/70/23万件;

3、我们预计23年公司托盘出货量50万件,毛利率15%,单件托盘净利200元,贡献1亿元净利;军转民技术的防腐及保温材料销量3.5万吨,毛利率40%,单吨净利0.3万元,贡献1.1亿净利。伴随电池托盘、电池铝箔及防腐保温材料产能释放,公司将形成4大盈利增长极,完成从铜带箔到新能源新材料的业务转型升级。预计公司22-24年归母净利分别为1.8亿元、3.7亿元和7.1亿元。

24 长安汽车

1、新能源车布局反转,从没有核心产品到全新纯电品牌深蓝首款车型首发即爆款,公司新能源车“量”与“质”加速提升,打破公司传统汽车的估值框架;2、连续两个季度业绩超预期,自主品牌销量弹性转化为业绩弹性,盈利能力兑现;3、公司核心能力(市场需求把控力、以及体制革新作为支撑)的优势通过一款款爆款产品逐步得到市场认知;

4、智能化与高端化在新品SL03与阿维塔上得到落地。

25 比亚迪

1、插混与纯电代际技术优势驱动下最强产品周期,目前供不应求,订单充沛,产品结构优化。同时下半年及明年还有多款新品有待上市,近两年公司销量有望连续倍增;2、规模效应、垂直一体化、品牌力驱动盈利能力持续攀升:短期,Q3开始涨价后车型都会开始交付,且汉、海豹等高价车销量提升,整体盈利迎来加速拐点;长期看,垂直一体化能力带来 车+电池+部件的系统性盈利变化,高自制率将带来更快的速度与更强的盈利;

3、动力电池业务逐步提升外供量,进一步强化电池盈利能力。

26 继峰股份

1、乘用车座椅单车均价约4000元,且还在提升,全球4000亿国内1000亿;格局CR5>85%且全为外资,技术壁垒相对较高且配套壁垒高;

2、行业格局变化(消费属性强化座椅升级+新势力带来新诉求:需要高效率配合、成本优势的本土企业)给公司带来机会。公司已经披露获得2个主流新势力乘用车整椅订单(单车5000/6000元);

3、二季度公司业绩预告亏损-1.5-1.1亿,业绩最差时期已过,同时公司上调回购价格从10元提升到15元,叠加行业β好转,三季度业绩拐点确定性较强。我们预计22-23年业绩1.3/6.0亿,当财年一般PE估值在45x中枢。

27 上海天洋

1、2022H1营收持续高增长,光伏封装胶膜业务表现亮眼。2022年上半年公司光伏封装胶膜业务营收同比增长约250%。目前公司已服务于东方日升、正泰电器等优质客户,2022年1-3月的产销率达92.79%,整体呈现产销两旺局面;2、胶膜新增产线逐步落地,加强大客户合作有望快速放量。公司拟在昆山市、南通市、海安市三地新建60条太阳能封装胶膜生产线,新增产能约4.5亿平。截至2022年6月29日,昆山基地计划新建的14条产线中有6条已安装完毕,8条已完成安装调试,预计七月底可全部安装完毕。

28 钧达股份

1、公司已完成汽车饰件资产出售,22年6月完成交割,取得收益2.15亿元。目前公司发布28.3亿元定增(收购捷泰49%股权15.2亿、N型电池中式项目5亿、补充流动资金8.1亿),以及收购捷泰资产草案(现金收购34%股权金额10.5亿,协议转让15%金额4.7亿);2、公司目前持有捷泰51%股权,捷泰上半年实现收入39亿元,同比增长127%;净利润1.75亿元,同比增长98%。捷泰Q1/Q2收入分别为17/22亿元,净利润分别为0.6/1.15亿元,若按Q2出货2GW对应净利润5-6分/W,较Q1净利润3-4分/W大幅提升;3、捷泰8GW的TOPCon已于6月完成设备搬入,将在Q3量产爬坡,预计技术及数据水平均位于行业领先,二期将于年底推进产能建设。我们预计公司TOPCon今/明年出货有望分别达到2/11gw以上,将显著超额利润。

中信建投研究2022年7月金股回顾

炒股开户享福利,入金抽188元红包,100%中奖!

炒股开户享福利,入金抽188元红包,100%中奖!