先讲一下这个话题的由来:

众所周知,最近市场最热门的话题无疑就是中证1000股指期货和期权的上市,叠加还有四家头部基金公司的中证1000ETF的同步上市,一时间就中证1000指数的投资还确实有点“锣鼓喧天,人山人海”的既视感。

众所周又知,中证1000指数是市场公认的小盘股指数。当然,如果看过我之前文章的小伙伴可能会知道,确切来说,中证1000指数更像是一个偏重小盘的中小盘指数。

众所周还知,我之前不仅写过国证2000这个更能代表小盘股的指数,还凑热闹写了一个中证1000的Smart β指数——中证智选1000价值稳健策略指数,更为重要的一点是,这两大指数至少在过去的数据历史上都能跑赢中证1000指数,这可能会让当前的中证1000指数热略有点尴尬。

所以问题还是来了:这中证1000的投资如火如荼的,那小盘股的投资到底哪家强呢?

在正式开始这个话题之前,我们可能需要先厘清这个话题的讨论范畴。

这里我也不想扯太远,因此我们今天的讨论主要就集中在中证1000和国证2000这两大最为典型的小盘风格指数上。

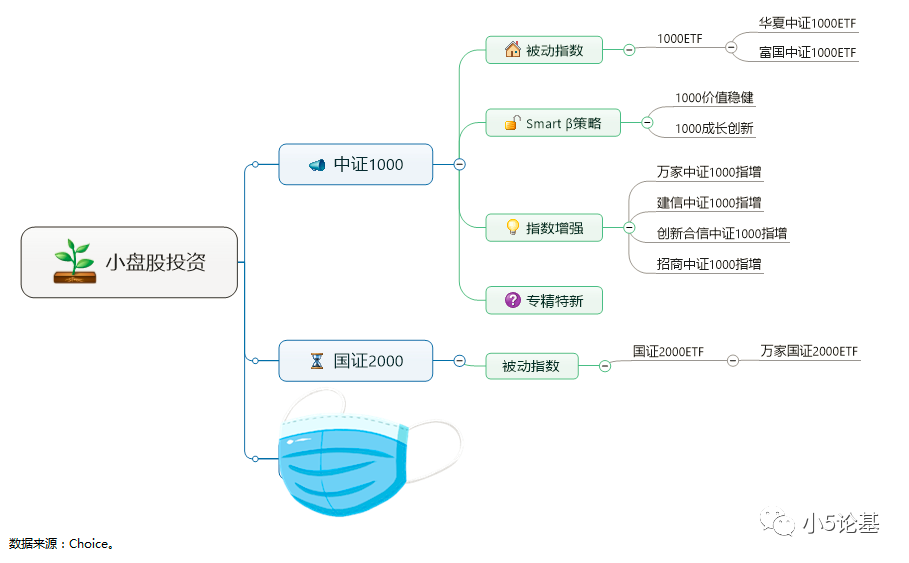

这其中,中证1000指数的关系网较为复杂,其关联产品总的来说可以分为四大类:

第一类叫做被动指数产品。

比如这次新发的四大中证1000ETF就属于此类。这类产品因为认知度最高,所以最近确实有点“拼刺刀”的意味:

比如增量可认购的新发产品中,富国中证1000ETF、易方达中证1000ETF、广发中证1000ETF纷纷公告提前结束募集,意味着每只至少都募集超过80亿;

而存量可直接场内交易的产品中,全市场最早成立的南方中证1000ETF,以及华夏中证1000ETF的份额均大增几十亿。

在纷纷成为这场中证1000盛宴的大赢家之余,各家在中证1000ETF上的规模“暗战”并未完全结束。

第二类叫做Smartβ策略产品。我之前介绍的1000价值稳健(562530)就属于此类,另外还有一只叫做1000成长创新(562520)的产品也属于此类,这两只产品均出自华夏基金之手。第三类叫做指数增强产品,也就是传说中的中证1000指增产品。

这类产品反倒有可能成为这次中证1000指数大热的隐形“大赢家”。

这部分基于数据的可得性,被我纳入讨论的都是成立3年以上的产品,分别是万家中证1000指增(005313),富国中证1000指增(161039),建信中证1000指增(006165)以及招商中证1000指增(004194)。第四类是一类叫做专精特新概念的产品。

这类产品专门以投资北交所为主,不过因为成立时间都不长,在半年报全部持股被披露出来之前,我就先不纳入讨论了。

相较而言,国证2000的关系网就简单多了,目前为止就一类产品——被动指数,产品也不多,就我上次介绍过的万家国证2000ETF。

我知道很多小伙伴(其实也包括我)都很期待有基金公司能推出国证2000系列的指增产品,不过在中证1000系列先被消化以及国证2000能被普及之前,我估计还得先等等。

以上所列我大致做了个图供大家参考:

上图中有个蒙着神秘面纱的分类我暂时先不透露(大家可以随便乱猜),可以透露的是这个神秘面纱其实就是个口罩。

前情交代完毕之后,我们先来看第一个对比:

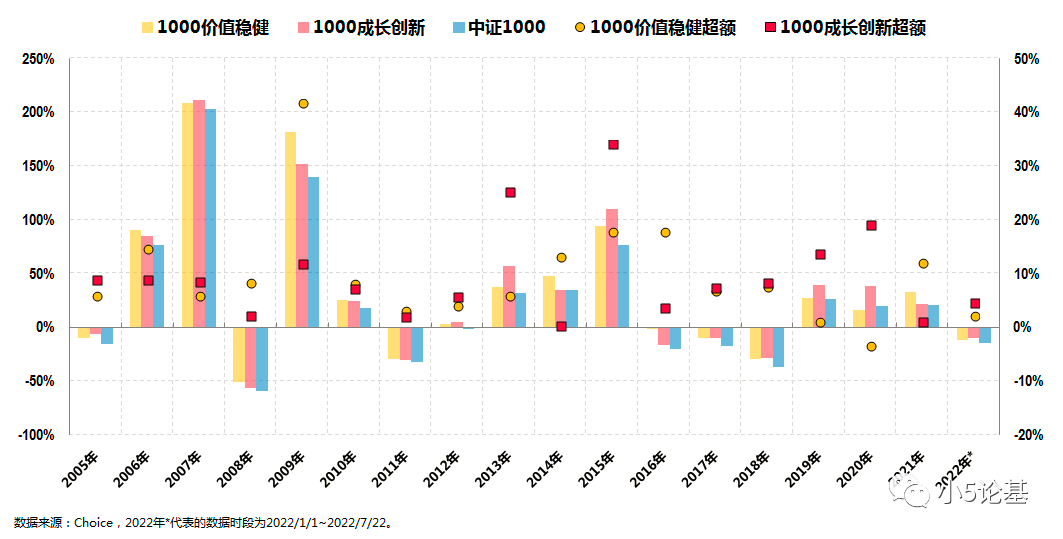

这个对比的结论相对清晰,我就不多展开了,简单罗列如下:

1、国证2000长期来看确实要略略强于中证1000;

2、1000价值稳健和1000成长创新这两大Smartβ策略指数既然能远远跑赢中证1000,那自然也能远远跑赢国证2000;

3、唯一可能有点疑问的是1000价值稳健和1000成长创新长期孰强。

不过我认为这个其实也没必要非要给个结论,我们只需要知道,这两个Smartβ策略指数对中证1000能持续有超额,但是不同时期产生的超额可能不完全相同,这自然是由它们暴露的因子不同造成的。

再来看第二个对比:

鉴于中证1000这个指数本身也就是上周才突然开始变得热门的,所以中证1000的指增产品成立的时间大多不长(很多甚至都是今年才刚成立的),上图中列的几只产品算是运行时间相对较长的,但也就是成立了3-5年左右。

对比的结论似乎也是比较清晰的:

1、虽然时间都不算长,但是这些指增产品这几年运行下来相对于中证1000的超额收益都是极其明显的。这一点我记得我之前讲过,相较于沪深300和中证500,中证1000是一个更容易做出超额的指数,证明略。

2、在上述这段2019年初至今的时期内,虽然两者依然都跑赢了中证1000,但是1000成长创新似乎要略胜1000价值稳健一筹,甚至和一众指增产品相比也不算逊色。

3、仅就几个指增产品而言,相互之间的差距似乎并不大,至少仅凭肉眼要分辨还是挺难的,所以为了一较高下,这里我以2022年7月22日为基准,比较了一把各指数&产品往前追溯n年的绝对收益如下:

对比到这份上,我想有些小伙伴或许已经可以凭借自己的聪明才智和美貌(如果没有也没事),自行动手挑选心仪的投资标的了。

不过即便如此,我想我后续要给出的这几部分信息也依然还是有参考价值的。

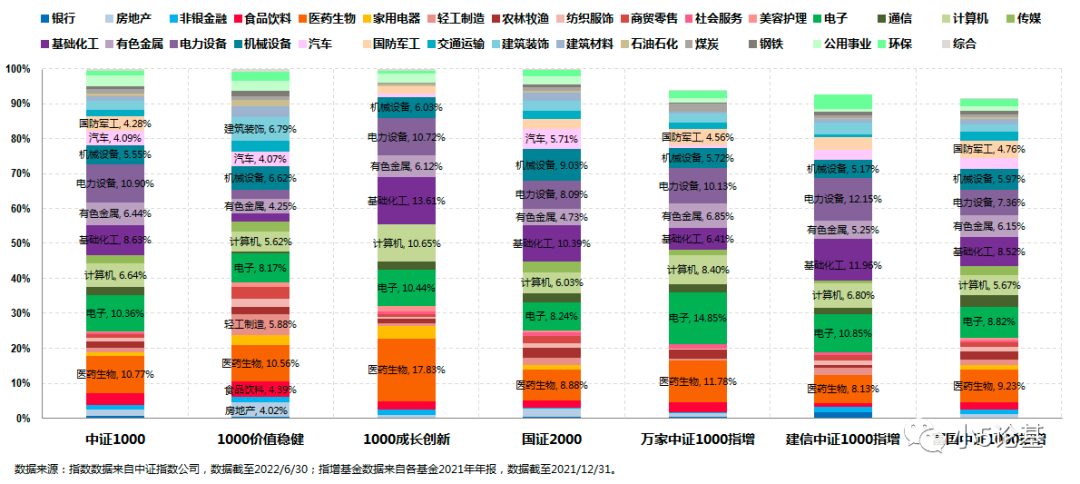

第一部分:指数以及产品组合的成分股分析。

话说中证1000指数的一大卖点就是所谓全行业覆盖且侧重新兴行业,但是这一特征对于今天讲到的这些指数或产品来说就显得意义不大了:

因为在这里,谁还不是全行业覆盖且侧重新兴产业的,几个指增产品和1000成长创新甚至还在这个基础上更加突出了那几个新兴成长行业,事实上这也正是他们超额收益的来源之一(行业层面上的)。

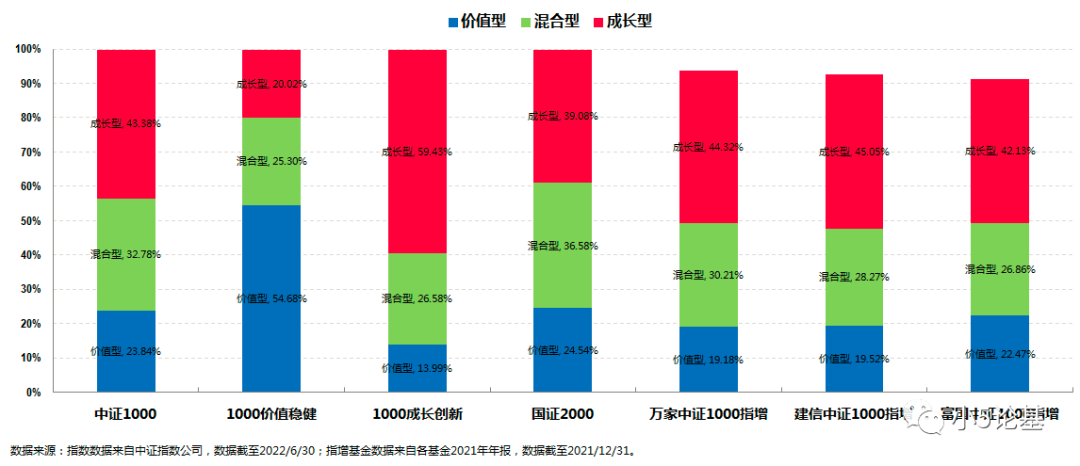

市值风格层面,中证1000虽然不全是由小盘股组成,但其一方面主要是由小盘股组成,另一方面其中盘股也主要是更接近小盘股规模的中盘股,所以把以下一众指数以及产品当做小盘风格应该没啥大的问题。

个股风格层面,中证1000指数更像是均衡偏成长的风格,但还不能直接说是成长风格。几个1000指增产品和国证2000的情况与中证1000比较类似;相较而言,1000成长创新倒是还能勉强说是成长风格,而1000价值稳健则勉强能说是价值风格。

第二部分:规模是把杀猪刀。

时至今日,我想大家多多少少都已经了解到一个残酷的现实,那就是:对于主动基而言,规模是把杀猪刀。随着规模的增大,获取超额收益的难度也会增大。

不幸的是,这一论断不仅对指增产品同样适用,而且这把杀猪刀似乎对指增产品还更加“锋利”:至少平均而言,指增产品的规模容量比主动基的规模容量要小得多,证明再略。

那么这个规模容量的上限是多少呢?

虽然我看到相关指增产品的基金公司和基金经理给出的(策略)规模容量大多在70、80亿甚至接近上百亿,但如果一定要我加一个限制的话,我会拍个大腿给一个20亿,简单来说就是:同等情况下,优先选择规模小于20亿的(只是不知道最近这一阵中证1000之风会让存量那些1000指增产品膨胀成多大)。

有鉴于此,除了上述列举到的4只中证1000指增产品,大家还可以同时关注2022年新成立的几只产品以备不时之需:天弘中证1000指增(杨超)、华夏中证1000指增(袁英杰)以及景顺长城中证1000指增(徐喻军)。

第三部分:历史会重演么?

中证1000股指期货、期权同步上市其实对市场来说是个大事件,其好处我看到很多文章也都说过了,我这里就不重复了。

我想要说的是,其中最大的好处之一——丰富产品创设可能与大多数人关系并不大,因为诸如量化对冲、套利、CTA,以及雪球(此雪球非彼雪球)等更多还是偏私募或者资管产品,公募产品能涉及的其实不多。

可能对公募市场最大的好处就是提升了小盘股的流动性,这对1000指增产品来说是个利好,至少同等情况下,其策略容量应该能更大一些。

那有什么“坏处”呢?

必须要说明一点,期货和期权虽然具备做空功能,但其本质上只是一种中性的工具,至少对于市场的影响没有想象中那么可怕,所以这里的“坏处”要打个引号。

事实上,正是因为可以做空,长期而言反而会对市场起到平抑波动的正面作用(脱离估值or成长性的大涨容易被做空),但短期来说,在之前只能做多的前提下,突然引入的空方力量还是会对市场有一定的负面作用。

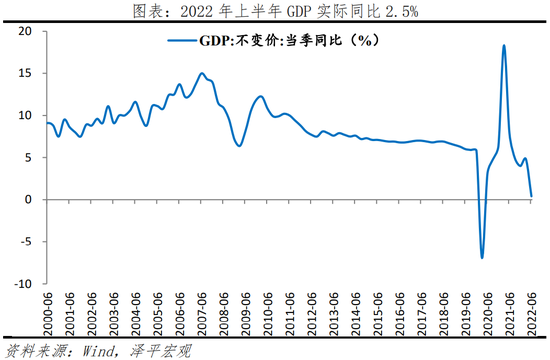

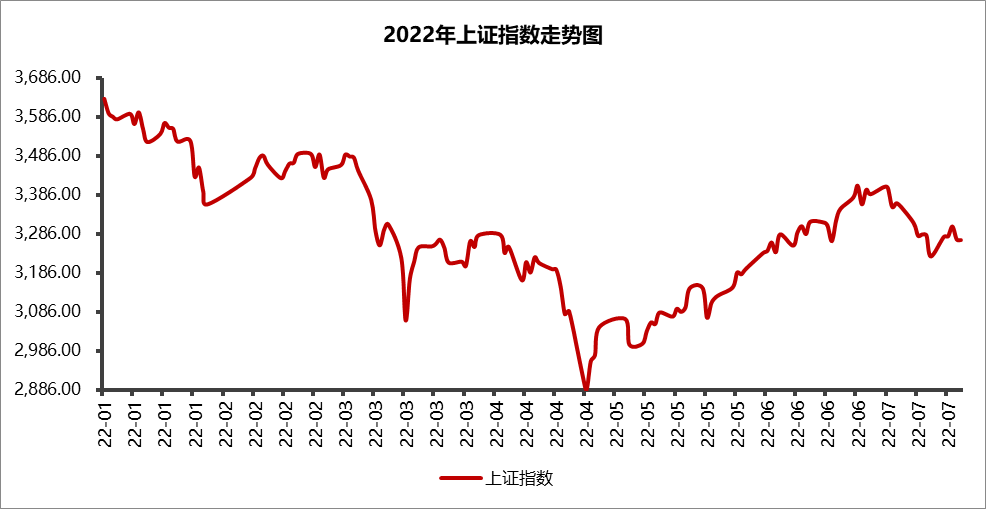

上面这句话我也不是随便乱说的,请看之前的历史:

短期而言基本跌多涨少,2015年那次虽然短期涨了,但后续直接就股灾了。

当然,这次还有个变量是多方至少有200-300亿的新子弹要陆续建仓,加上中证1000指数的估值也不算高,所以这次的历史将如何演绎犹未可知。

好在这个问题并不是我今天文章的重点,话说你们知道我今天文章的重点是什么的吧