截至6月30日,全行业共有8170只权益类基金可统计年内业绩,录得正收益的基金仅813只,占比不足一成

《投资时报》研究员 齐文健

2022年公募基金市场“中考”业绩已尘埃落定。

今年上半年,A股市场大幅震荡,从主流指数来看,上证综指、沪深300、深证成指、创业板指在分别下跌6.63%、9.22%、13.20%和15.41%。

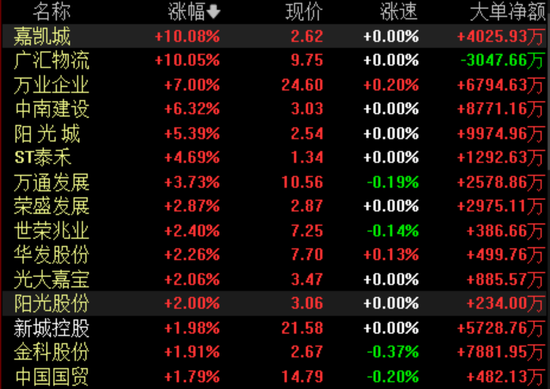

在行业表现方面,煤炭板块可谓一路领涨,今年上半年涨幅超过30%。房地产、交通运输等行业表现也较为亮眼,而电子、传媒、计算机等行业则出现较大跌幅。

在此背景下,与A股市场关系紧密的权益类基金表现如何?

近日,标点财经研究院联合《投资时报》全景扫描中国基金行业半年度变化,对全部公募基金上半年表现进行了统计和研究。统计结果显示,截至6月30日,上半年有8170只权益类基金可统计年内收益率(剔除2022年成立基金,各类份额分开计算,下同),收获正收益的有813只。其中,67只权益类基金年内收益率超过10%,排名前三的产品回报率均超过50%。

几家欢喜几家愁,今年上半年净值下跌的权益类基金有7357只,其中493只净值跌幅超过20%。排在后三名的产品净值跌幅均高于35%。

再从基金公司的表现来看,公司业绩的分化较为明显。2022年上半年,超千亿规模基金公司表现最差的是诺安基金,宝盈基金则在百亿至千亿规模基金公司中垫底,而百亿以下规模基金公司旗下权益类基金绝对收益最低的则是博远基金。

主动权益基金正收益不足一成

经历了近几年公募基金“超级大年”之后, 2022年上半年,公募主动权益类基金跟随大盘经历 “冰火两重天”。目前,绝大多数产品仍未成功“翻身”。

Wind数据显示,有5673只主动权益类基金可统计今年上半年净值增长率,平均收益率为-8.72%。仅有542只主动权益类基金收益为正,占比为9.24%。

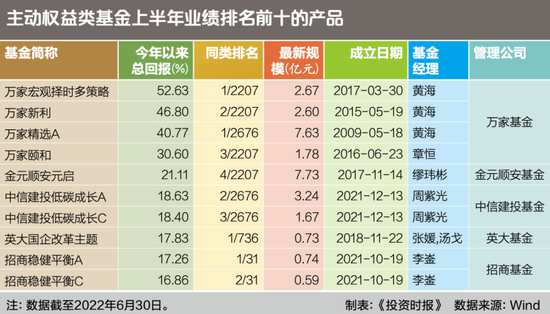

今年上半年,收益率最高的主动权益类基金为万家宏观择时多策略,收益率为52.63%。紧随其后的是万家新利,上半年收益率为46.8%。万家精选A以40.77%的收益率摘得“探花”之位。这3只基金的基金经理皆是黄海,这也就意味着,黄海一人包揽了主动权益类基金前三名。

除上述3只基金外,今年上半年主动权益类基金中业绩前十还包括万家颐和、金元顺安元启、中信建投低碳成长A、中信建投低碳成长C、英大国企改革主题、招商稳健平衡A、招商稳健平衡C,收益率分别为30.6%、21.11%、18.63%、18.4%、17.83%、17.26%、16.86%,分列主动权益类基金的第四名至第十名。

另有财通资管新能源汽车C、易方达先锋成长A/C、红塔红土盛弘A/C、中银证券价值精选等20只基金年内收益率在10%至15%之间。

值得一提的是,上半年单只基金业绩好坏,与基金前十大重仓股中含“煤”量多少有直接关系。

以黄海单独管理的3只主动权益类基金为例,根据基金季报,今年一季度上述3只产品前十大重仓股中主要以煤炭和房地产个股为主。譬如万家宏观择时多策略前十大重仓股中有6只煤炭个股和4只房地产股。

次新基金崛起、规模小则成为半年业绩中的另一亮点。

《投资时报》研究员梳理业绩排名前30的主动权益类基金发现,当中有13只基金为2021年成立的基金,占比为43.33%。同时,上述30只主动权益类基金普遍呈现“小而美”的特征,仅有中庚价值品质一年持有、中庚价值领航、华商甄选回报A、易方达供给改革4只基金规模超过10亿元,其余26只基金的最新规模均低于10亿元。

在跌宕起伏的市场环境中,尽管部分基金上半年取得了优异成绩,但多数主动权益类基金业绩表现并不理想。据统计,今年上半年共有5131只主动权益类基金录得负收益,其中244只净值跌幅超过20%。

具体来看,长城久祥、金元顺安价值增长、同泰慧选A/C等10只主动权益类基金上半年净值跌幅皆超过29%,排在可统计上半年收益率的主动权益类基金的后十。

《投资时报》研究员注意到,该基金年内业绩欠佳的同时,其余阶段的收益也不佳。截至6月30日,该基金近一年、近两年、近三年收益率分别为-25.05%、-7.02%、16.22%,同类排名均在后1/2;该基金自2009年9月11日成立以来录得总回报仅为-21.9%。

根据基金季报,今年一季度该基金前十大重仓股中有云天化(6000096.SH)、昊华科技(600378.SH)、湖北宜化(000422.SZ)、彤程新材(603650.SH)等4只基础化工个股,但截至6月30日收盘,上述4只个股年内股价涨幅分别为60.45%、-20.08%、-4.69%、-35.25%。尽管云天化上半年股价涨幅超过60%,但持仓市值占基金净值比例仅为3.51%,因此也无法扭转年内净值下跌的现状。

煤炭指数产品霸屏涨幅榜

2022年上半年A股市场频繁调整,指数型基金年内回报整体稍显黯淡。

Wind数据显示,有1807只指数型基金可统计上半年收益率,平均收益率仅为-9.28%。整体来看,仅有168只指数型基金取得正收益。

申万一级行业指数显示,今年上半年煤炭行业以31.38%的回报领先所有指数。交通运输、综合、美容护理、房地产等指数年内表现亦尚可。

受此带动,跟踪煤炭板块相关指数的被动产品业绩表现居前。从上半年业绩来看,国泰中证煤炭ETF联接A/C、富国中证煤炭A/C、招商中证煤炭A/C、国泰中证煤炭ETF、中融中证煤炭、汇添富中证能源ETF、广发中证全指能源ETF等10只基金上半年收益率均超过22%。

与此同时,共有1639只指数型产品上半年净值下跌,其中176只年内净值跌幅超过20%。

根据观察发现,上半年A股市场计算机、电子、传媒、环保等行业遭遇凛冬,市场表现较差,与之相关的指数型基金业绩也难掩颓势。

具体来看,华富中证人工智能产业ETF、新华中证云计算50ETF、华夏国证消费电子主题ETF等产品,居指数型基金后十。

博远基金权益半年业绩跌破20%

权益类基金业绩是公募基金公司整体投研管理水平的主要体现。

《投资时报》研究员根据海通证券、Wind数据统计发现,全市场千亿以上规模(截至2022年一季度末,下同)的基金公司有49家。上半年权益类基金表现最好的是安信基金,绝对收益为0.34%。紧随其后的是中银国际证券,旗下权益类基金绝对收益为-0.32%。此外,中加基金、国投瑞银基金、中银基金等3家千亿以上规模公司旗下权益类基金绝对收益为-3.04%、-3.16%、-4.79%,位列同类公司的第三名至第五名。

而千亿以上规模基金公司中整体表现最差的是诺安基金,旗下权益类基金上半年绝对收益为-18.92%。泰康资管、民生加银、银河基金等排名也相对靠后。

在百亿至千亿规模基金公司中,表现最好的是金元顺安基金,旗下权益类基金上半年绝对收益为7.23%;其次为中泰证券资管,旗下权益类基金录得3.94%的绝对收益。整体表现最为逊色的是宝盈基金,旗下权益类基金上半年绝对收益为-17.26%;另有华泰保兴基金、华泰证券资管两家公司旗下权益类基金绝对收益跌破15%,分别是排名倒数第二、第三位。

相较于大中型基金公司,规模较小的基金公司似乎占着“船小好调头”的优势,不过短期业绩表现平平。今年上半年,32家百亿以下规模基金公司中,红塔红土基金表现最好,旗下权益类基金绝对收益率为1.37%。整体表现最差的是博远基金,旗下权益类基金绝对收益率为-22.57%。值得一提的是,博远基金是这次统计样本中仅有权益类基金净值跌幅超过20%的基金公司。