作者: 唐维、周媛

7月27日,CXO(医药外包服务)龙头药明康德(维权)(603259)大跌逾5%,而公司刚刚披露的半年报显示,上半年大赚46亿,同比增逾七成。在此之前,昭衍新药、九洲药业、凯莱英、博腾股份(维权)等多家公司也已陆续公告业绩业报或预报,整体业绩超预期。

一直以来,医药医疗行业备受市场青睐,牛股辈出,享受着高估值高溢价,但从去年以来,行业全然不顾优良的基本面,走势低迷,甚至出现一二级市场估值倒挂的场面。这一年多来,医药行业到底发生了什么?医药股还能买吗?未来怎么看?带着上述疑问,近日证券时报记者专访有着医药私募‘一哥’之称的森瑞投资董事长林存,听他分享对医药行业的投资见解。

林存表示,今天药明康德的下跌,源于大家认为CXO公司的高增长难以持续,但这种观点并不客观,这类公司明年增长率确实会受到新冠大订单造成的基数过高不利影响,但并不意味着公司质地不好,以药明康德为例,剔除这些新冠订单,它的各类业务也是一直在高速成长。同时,能够承揽巨额订单本身也是一种突出的能力表现,短期发一笔横财,也为以后的发展奠定了资金和技术实力。

医药投资的底层逻辑变了吗?

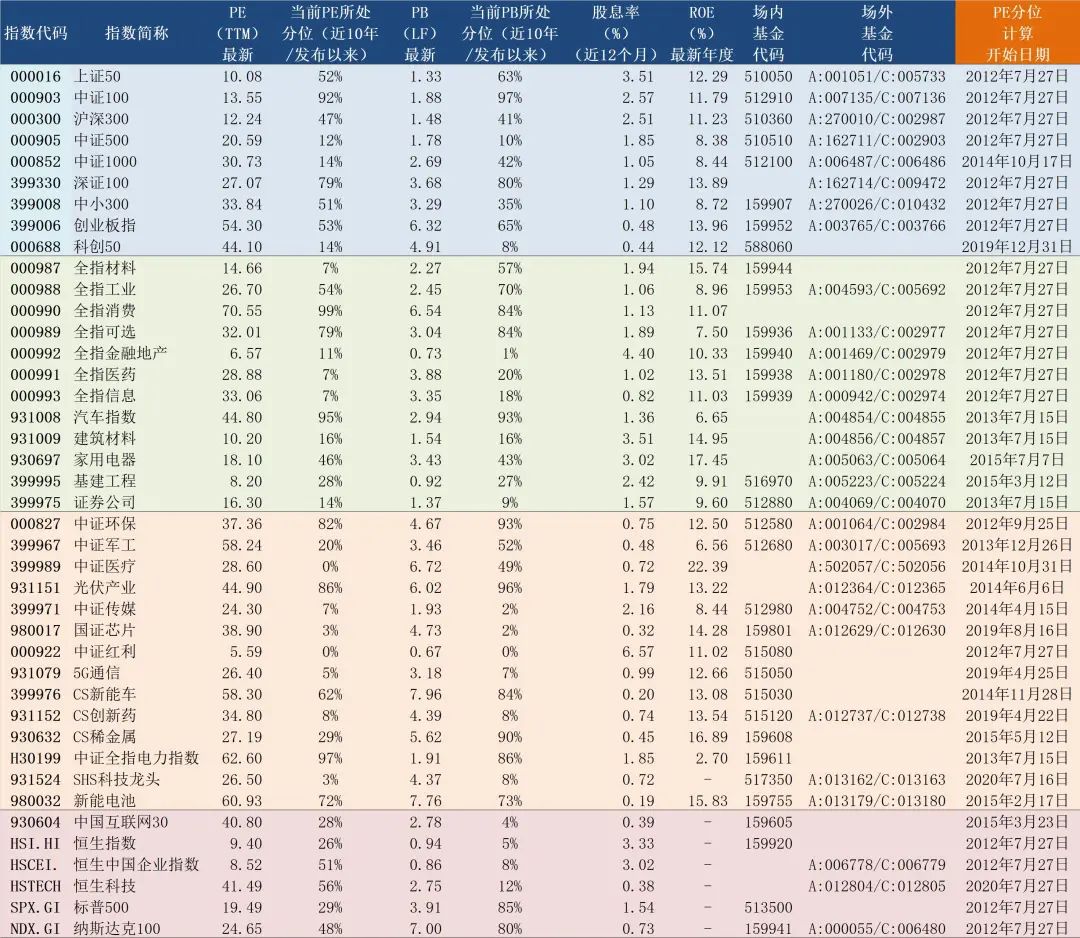

数据显示,目前医药板块收益率处于十年来较高的位置,而估值却处于十年最低。

究其原因,林存分析主要有三个方面。

一是因为医药板块过去几年涨幅过高,本身有消化估值的需要。

二是由于市场对于医药集采过度解读,因此对部分龙头医药公司的未来盈利预期悲观。2021年以后,集采不断扩面,不仅大部分药品都涉及,更发展到器械、生物制品,甚至医疗服务领域,对政策的边界预期不明朗导致部分资金对此赛道进行回避。

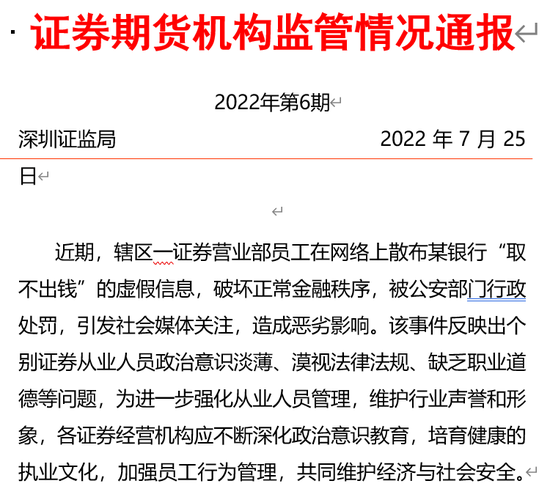

三是出于对药企‘走出去’的前景担忧。一直以来,我国在CXO产业成本低、效率高,相比全球都有巨大的产业优势,所以,过去几年里CXO产业发展高歌猛进,出现了药明集团、凯莱英、康龙化成、博腾股份、泰格医药等非常突出的成长性企业,但今年2月药明生物被美国商务部工业与安全局(BIS)纳入‘未经核实名单’,引发市场恐慌,甚至不少投资人士认为药企的国际化出海逻辑遭到动摇。

但在林存看来,这些只是短期的扰动因素,长期来看,人口老龄化带来了对医药的刚需,创新医药产品涌现,人民群众对医药消费的需求升级,未来医药板块的长牛逻辑不变。

‘虽然集采遏制了不少药企的短期利润,但集采的目的是为了促进行业良性发展,这将是一个优胜劣汰的过程。十四五规划提出,医药工业营收年均增速将保持在8%以上,这也说明行业发展的大方向不会改变。’林存表示。

具体到CXO领域,林存认为,目前披露业绩的绝大多数公司已超出业内此前预期,CXO底层逻辑变了也是危言耸听,这些年CXO板块高增长的关键原因是承接国际化转移,因为我们人才、成本和效率上有优势,而且目前在国际市场的份额占比仅有10%左右,未来还有进一步提升的空间。‘之前市场担心的重点是我们的订单一半以上是美国订单,怕会转移,然而很明显,现在美国通胀高企,如果他都自己生产,通胀还会进一步加剧,所以这种担忧的可能性大大降低了。’

他表示,中国自己的医药研发工业一定要快速发展,不然就得受制于人,所以中国创新药行业一定会发展,在创新药研发的环节上还有很多瓶颈要解决。

哪个细分板块会率先复苏?

对于医药板块未来的机会,林存表示,目前医药股处于历史底部区域,短期是否能爆发并不确定,但是长期来看,会是一个不错的配置时点。但是要注意,这两年做医药板块投资首要就是回避集采,但是医药医疗并不止仿制药一个板块。优先可以考虑三个细分板块。

一是当下市场认同度最高的医疗服务板块,比如医美、类医美、医疗服务等,相比CXO等专业门槛较高的领域,医疗消费虽然技术含量不高,但老百姓容易看明白,人气较足,从而可以享受到较高的估值溢价。因此医疗消费、医疗服务可能会是第一个复苏的医药医疗细分领域。

其次可以多关注医疗器械、医疗装备的国产替代的机会。这是一个很重要的分支,一方面医疗新基建受到政策的支持,另一方面这个领域已经出现了不少专精特新的企业,并且由于器械没有同质化的产品,可以议价,没有集采。在这个方向上,他最为看好的是内窥镜市场的相关公司。

此外,林存认为CXO板块整体没有太大问题,大多公司披露的在手订单量仍在高增长,国际国内一级市场的投融资情况正在逐步改善。但他认为,这个板块后续可能会出现分化,创新药生产外包(CDMO)企业业绩当下非常亮眼,但未来几年能否持续存在分歧;而医药研发服务(CRO)的业绩持续性相对更被看好。

专研打造能力圈 投华大智造只花45分钟

7月26日,华大智造正式拿到科创板上市批文,这是继7月15日打赢官司,获得美国基因测序龙头Illumina的3.25亿美元净赔偿费后,华大智造收到的又一喜讯。

‘投华大智造是机缘巧合,时间窗口非常短暂,我们仅仅聊了45分钟就决定投资。如果不是深扎这个行业,建立了对行业发展趋势的洞察力,机会来的时候,根本抓不住。’两年前,林存入股华大智造,成为其IPO前进入的最后一名投资人,这也是他目前为止在一级市场的唯一一次出手,看似杀伐果断的背后,是对行业、企业的深度研究。

回望林存的投资生涯,从17岁初涉股市开始,30多年来在各个行业兜兜转转,可谓‘阅尽千帆’,但从2010年开始,他将目光锁定医药板块,从此只看这一个行业。‘500家左右的上市药企,涉及8个子行业,需要大量的专业知识,光看这个行业都看不过来。’林存表示,在看好的行业持续深耕,才能建立起自己的能力圈。

‘我统计了A股2010-2020年,出现十倍牛股的领域里,电子出现7个,新能源6个,白酒3个,加起来16个,可医药领域就出现了15个以上十倍股!’他表示,投资要在鱼多的地方捕鱼,而医药显然是鱼群聚集的牛股集中营,不论是当前我国国情还是未来发展趋势,医药行业都能看作是独立景气并长期景气的朝阳行业,所以他会在这个行业长期坚守。

具体到投资标的选择上,林存认为,在医药投资上,投资者应盯大型公司。医药行业里越是优势的企业,发展反而越快,大企业所有的专业壁垒,小企业往往是没法突破的。他预言,未来随着技术创新,医药医疗板块将涌现更多千亿以上市值公司,在未来3-5年内,医药行业有望出现万亿市值公司。

在选股策略上,他主张重‘医’轻‘药’,关注创新与进口替代,以及个人消费意愿强烈的品种和行业,比如医美、牙科、眼科、植发等。

他表示,美国股市的数据显示,美国市场超千亿美元市值的公司约有三四十家,其中约40%来自于医药领域。二次世界大战后50年,美股七大医药工业巨头平均涨幅达到1000倍以上。例如,1930年代创立的雅培公司,业务涵盖奶粉、麻醉剂、创新药、检验产品等,而雅培股价累计涨幅超过1万倍。

那么,什么样的医药公司有望长牛呢?林存认为,第一是研发技术不断领先,医药行业具备科技属性,研发投入不仅能奠定强大护城河,亦使企业基业长青,新技术新市场的开发会带动公司的业绩持续高增长,这种公司股票累计涨幅才可以不断放大。第二是需要公司的产品受众大,空间大,比如消费人群文,加之全球化的销售,才能打开市场空间,不断向上拓展收入的天花板。

编辑/somer

炒股开户享福利,入金抽188元红包,100%中奖!