来源:券业行家

“异常经营”“失信被执行”…钜派旗下百亿私募钜洲资管的“落寞”

在暴雷和诉讼的消息告一段落后,钜洲资产管理(上海)有限公司(简称:钜洲资管)收到了监管罚单。这家少见的存在“异常经营”的百亿私募,重新回到行家的视野。

留痕违规

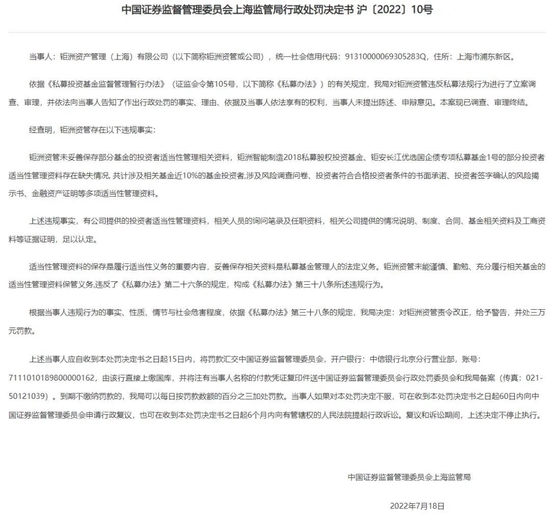

日前,上海证监局主页更新了两则私募机构监管信息,点名钜洲资管及时任董事长未能谨慎、勤勉、充分履行相关基金的适当性管理资料保管义务。

据监管函披露,钜洲资管未妥善保存部分基金的投资者适当性管理相关资料,钜洲智能制造2018私募股权投资基金(简称:智能制造2018)、钜安长江优选国企债专项私募基金1号(简称:国企1号)的部分投资者适当性管理资料存在缺失情况,涉及近10%的基金投资者,包括风险调查问卷、投资者符合合格投资者条件的书面承诺、投资者签字确认的风险揭示书、金融资产证明等多项适当性管理资料。

依据《私募投资基金监督管理暂行办法》,上海证监局对钜洲资管采取责令改正,给予警告,并处三万元罚款。

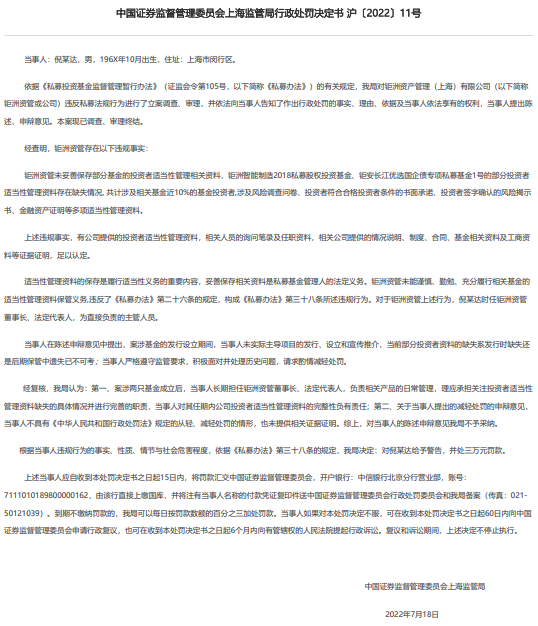

而时任钜洲资管董事长、法定代表人“倪某达”,作为直接负责的主管人员,也被监管处罚。虽然他在申辩意见中主张未实际主导项目的发行、设立和宣传推介,并以严格遵守监管要求,积极面对并处理历史问题为由,请求酌情减轻处罚。上海证监局认为,其申辩意见不成立,同样给予警告,并处三万元罚款。

百亿规模

关于钜洲资管,行家的印象颇为深刻。无论是魔都私募地图,还是私募红字名单,不止一次出现了这个名字。

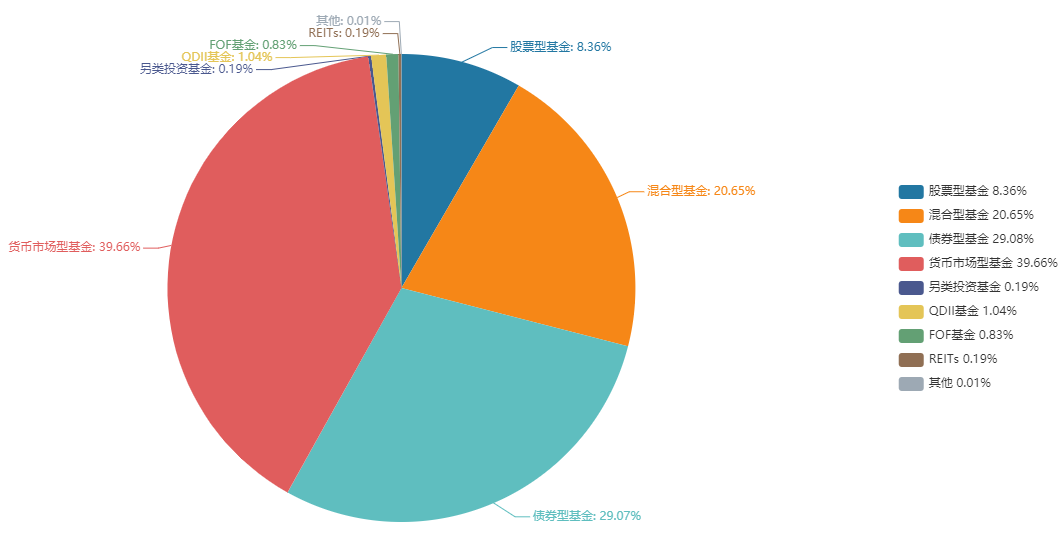

中基协信息显示,钜洲资管成立于2013年5月,2014年4月首批备案。全职员工16名,均持有基金从业资格。旗下现有96只产品,管理规模超过百亿(2020年6月最后更新)。

居然又是一家百亿私募。

红字提示

中基协显示,钜派投资现有两条值得注意的诚信信息。

一是监管罚单。此前曾于2019年8月1日被上海证监局采取责令改正的监管措施。本次的罚单暂未更新。

二是异常经营。根据《关于私募基金管理人在异常经营情形下提交专项法律意见书的公告》(中基协发〔2018〕2号)的规定,暂停受理其基金备案申请、重大事项变更申请以及关联方新设私募基金管理人的登记申请。

而提示信息还有五条,包括关联机构数量超过5家,投资者定向披露账户开立率低于50%,存在超过到期日3个月且未提交清算申请的私募基金,存在提交清算开始后超过6个月未完成清算的私募基金,以及法定代表人/执行事务合伙人信息不一致(比对日期:2022/7/22)。

从钜洲资管备案的高管履历来看,其实控人、董事长胡天翔,合规总监郑庚,此前均有外资机构任职背景。胡天翔早在二十年前便任职于外资机构,曾任花旗银行华北区主管,汇丰集团产品总监,摩根士丹利产品部门副总裁等职。郑庚曾在埃森哲、渣打银行、德勤华永、汇丰银行、大华银行等机构任职。

然而,胡天翔并没有出现在钜洲资管的从业人员名单中,并且这家私募的实控人信息与工商登记并不一致。

股东背景

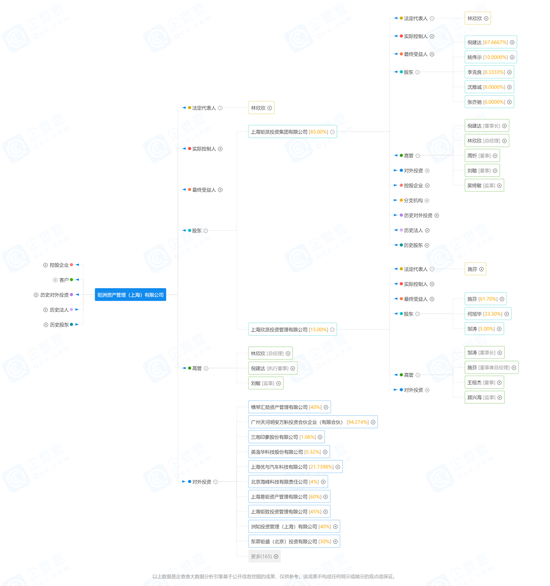

股权穿透图显示,上海钜派投资集团有限公司(简称:钜派投资)持股85%,上海欣派投资管理有限公司(简称:欣派投资)持股15%。钜派投资的五家股东均为自然人,其中倪建达持股66.67%;欣派投资的股东为三名自然人,施芬持股61.70%。

行家注意到,倪建达目前担任钜派投资的董事长。工商变更信息显示,他于2018年2月至2021年11月期间担任钜派资管的法定代表人。

点击中基协列示的钜洲资管官网链接,行家打开了钜派投资的主页,并一眼看到这位百亿私募董事长的履历。

浏览钜派投资官网,行家注意到这样一段:“从几百万到几百亿资产管理规模,成为国内为数不多赴美上市的财富管理机构之一”。

2015年,钜派投资(JP.US)登陆纽交所,成为中国第二家上市的第三方财富管理公司。

然而,这家中概股,近期有两则不容乐观的消息。

一是业绩亏损。2022年一财季,钜派投资的营业收入为3,256万元,同比下降61%;归母净利润-1,408万元,同比暴跌460%。在此之前的2021年,钜派投资录得净亏损3,140万元。

二是退市风险。6月24日,因钜派投资平均全球市值连续30个交易日低于1,500万美元的上市标准,纽交所对其美国存托股票(ADS)进行退市程序。

涉诉频繁

如今,无论是钜洲资管还是钜派投资,都有大量的涉诉信息,更是成为失信被执行人。

据企查查不完全统计,钜派投资现有300份开庭公告,5份法院公告,199份裁判文书,88条立案信息,30条股权冻结信息,1起破产重整案件,23起终本案件,29条失信信息和40条限高信息。

而钜洲资管则有244份开庭公告,15份法院公告,16份送达公告,196份裁判文书,67条立案信息,23起终本案件,29条失信信息和40条限高信息。

稍感欣慰的是,行家未查到钜洲资管员工讨薪的诉讼;钜派投资在2018年曾有一起劳动派遣相关诉讼,但双方已达成和解。

就在今年5.15投资者保护宣传日,上海金融法院发布了“证券期货投资者权益保护十大典型案例”。其中,钜洲资管等与被上诉人周某华私募基金纠纷案,作为“管理人的实控人参与推销、管理私募基金造成投资者损失的责任承担”的典型案例入围。

这又是一起怎样的案件呢?

判决担责

相关判决书披露,当事人周某华于2016年经钜派投资推介,出资300万元认购“智能制造2018”,并支付3万元认购费用。而这只产品,正是前述监管函中提及的钜洲资管旗下的私募基金。

据募集文件,“智能制造2018”主要投资于由北京国投明安资本管理有限公司(执行事务合伙人)(简称:国投明安)、广州汇垠澳丰股权投资基金管理有限公司(简称:汇垠澳丰)作为普通合伙人发起设立的广州天河明安万斛投资合伙企业(有限合伙)(简称:明安万斛)对卓郎智能机械有限公司(简称:卓郎智能,股票代码:600545.SH)的股权投资。

2017年9月,卓郎智能借壳“新疆城建”完成上市。但股权投资的退出,却并不顺利。在延期一年并进入清算程序后,钜派投资于2019年10月28日发布公告称,明安万斛基金管理人国投明安及其实控人和法定代表人周某,伪造交易法律文件、投资款划款银行流水、投后管理报告、部分资金已到账的银行网页及视频,恶意挪用基金资产,并已于2019年10月20日失联。

后续的刑侦公告披露,犯罪嫌疑人周某已逃至日本,这起刑事案件尚未有新的进展。

作为投资者,周某华将“智能制造2018”的基金管理人钜洲资管及销售机构钜派投资诉至上海市浦东新区人民法院(简称:浦东法院)。

浦东法院一审认为,钜洲资管在产品销售过程中,未能妥善履行将适当的产品销售给适合的投资者的适当性义务。作为私募基金管理人,钜洲资管未对投资范围内的投资标的进行详细调查,严重违反了勤勉尽责管理财产的义务,应对投资者损失承担全部责任。钜派投资实质上构成了钜洲资管销售、投资、管理涉案私募基金的代理人,共同违反了前述法定和约定义务。

一审判决由钜洲资管赔偿投资者本金300万元及认购费用,以及以同期贷款市场报价利率计算的资金占用损失;并由钜派投资承担连带赔偿责任。

2021年6月,上海金融法院二审驳回钜洲资管、钜派投资上诉,维持原判。