来源:英才杂志

跳过平价,直接跃入低价时代?

近三年受疫情影响,全球经济状况疲软,各国央行多以宽松货币政策来刺激经济,然而全球因超发货币带来的通胀事实上已经相当严重。根据最新数据,美国6月CPI同比上涨至9.1%,创1981年以来最大涨幅,而此数据要高于市场预期的8.8%;我国6月CPI环比持平,同比上涨2.5%,同比涨幅也创2020年8月以来新高。

在此背景下,面对风电原材料价格上涨,抢装的风电项目成本压力不会太小。

然而,上游涨价,下游并网价格却屡创新低。最近国内海上风电的申报电价已经下探至0.2元/千瓦时,创历史新低。为何突然以如此低价并网,是“赔本卖吆喝”还是“真·降本增效”?

而给出如此低价的是福建省连江外海的装机容量70万千瓦的海上风电项目,该项目的优先中选者是中国华能集团与福建省投资开发集团有限责任公司联合体,向上穿透来看,报出低价的是国企。如此低价不仅震动了风电板块,后面在连锁效应下,甚至会使新能源板块陷入“价格战”。

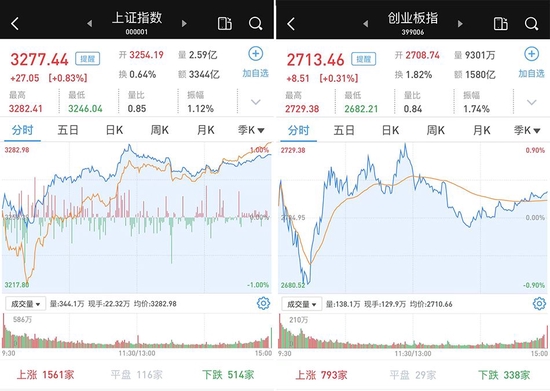

受到超低价并网刺激,周一A股市场风电产业链下游企业的表现抢眼,风能概念板块上涨超过2%,新风光(688663.SH)涨超10%,节能风电(601016.SH)、顺发恒业(000631.SZ)、大连重工(002204.SZ)等多股涨停,华能国际(600011.SH)收盘上涨4.56%。

01

跳过平价,直接跃入低价时代?

事实上,今年早些时候,就出现过类似的情况,当时金山海上风电场一期项目的中标上网电价为0.302元/千瓦时。彼时,市场就曾对金山海上风电项目的上网电价解读为“历史最低”。然而,这个价格仅仅维持了3个月多月,就被福建海上风电项目再次刷新。

2022年是海上风电平价并网的元年,也是新增海上风电项目不再享受国家政策补贴的第一年,之前有补贴的时候并网标杆电价是0.85元/度;随后2019年5月,国家发改委将海上风电标杆上网电价改为指导价,并网价下调至0.8元/度,后面也提出海上风电项目将全部通过竞争方式确定上网电价;2019年6月,上海市发改委启动了奉贤海上风电项目,该项目为中国首个竞争性配置海上风电项目,中标电价为0.74元/度……

在海上风电快速发展的四年里,并网电价由0.85元/度连续下调至0.2元/度,降幅超过75%。

此后,各省地陆续启动海上风电竞争性配置项目。上述福建省首批海上风电竞配项目,为2021年以来地方政府公开发布的第四批海上风电竞配项目。今年,海上风电平价上网,电价与煤电发电价格持平,4月又出现低于煤电0.302元/度,再到0.2元/度。

若按照目前福建燃煤发电上网基准电价0.3932/度来看,0.2元/度的海上风电并网价,差不多已经是煤电价格的一半,国内海上风电低价时代真的来了吗?

02

赔钱也要赚吆喝

海上风电的度电(LCOE)成本几何,能让并网价格下降如此剧烈?

2014年全球海上风电平准化度电成本为1.56元,2017年为0.79元,2021年降至0.57元。其中,LCOE最低的国家包括荷兰、丹麦、英国和中国,分别为0.46、0.49、0.50、0.52元/度。

根据发改委近期公布的数据来看,度电成本将跟随海上风电机组投资成本下降而逐渐下调。2021年全球海上风电资本支出基准为1678.75万元/兆瓦,预计2028年将降至1625.03万元/兆瓦。预计到2030年,全球海上风电LCOE将大幅下降,届时国内度电成本预计下降至0.34元/度,较2021年下降33.7%。

欧洲是最先步入平价时代的,平均每度电低于0.5元,英国海上风电的招标电价降至0.35元/度;德国在零补贴下,正计划在未来1-3年投运的项目中将多数并网电价控制在0.4元/度以下。

如此看来,0.2元/度的并网价已经领先全球其他地区50%以上。

换个角度大致估算下,按照这次华能中标的0.2元/度的报价计算,同时以2021年全年企业贷款利率4.61%作为项目融资成本来测算,年发电时长按较高的6000小时算,那整个项目每千瓦的造价需要低于1万元。但是以目前风机技术,每年发电时长也就4000-5000小时,而海上风电造价最低也需要1.2万元/千瓦左右。很显然以目前的成本和技术,盈利基本不可能。

由此,基本上可以判断这次报价根本不是海上风电的正常并网价格,推测这样的价格大概率也不会持续。

03

压力传导至产业链中上游

海上风电的成本构成比较复杂,降本涉及的环节更多。数据显示,在海上风电成本构成中,风机叶片、传动系统以及塔筒分别占比为6%、18%、8%,安装成本为20%,海上电力设施以及海上风电基座等成本占比25%,以及其他费用。而面对如此大幅度的并网电价降幅,风电整机降价首当其冲。风电整机降本降价预期也一定程度刺激到了市场信心,本周A股整机龙头明阳智能(601615.SH)回调了11.09%,金风科技(002202.SZ)上周回调3.4%。

由于风电产业链的特点,下游主要是以国有及地方大型发电集团为代表的投资商。市场集中度较高,对整机的议价能力较强;而上游核心零部件包括齿轮箱、发电机、轴承、叶片、轮毂等,这部分产品专业性虽强,但好在国内供应商的技术较成熟,由风机制造企业向其上游定制采购。除个别关键轴承需进口外,风机零部件国内供应充足,属较为成熟的充分竞争行业,这部分的成本一般与有色、永磁材料的价格走势相关性较高。

如此来看,在下游风力发电集团强议价能力和并网电价趋势下,风电整机的降本压力只能向上游传导,无论风电上游海洋电缆板块的龙头中天科技(维权)(600522.SH)和东方电缆(603606.SH)的海缆业务,还是细分的龙头中材科技(002080.SZ)的风电叶片业务的毛利率都在2020年触顶,2021年平价后出现盈利能力下滑的情况,预计接下来上游海上风电原材料的成本压力都不会小。

当然,原材料的成本压力也有2021年大宗商品价格走高的“功劳”,好在8月份美联储100基点的加息预期下,全球流动性会受到一定的抑制,大宗商品价格下降的预期会相应缓解成本压力。

炒股开户享福利,入金抽188元红包,100%中奖!