来源:财富独角兽

文"恒心

来源|博望财经

兴全基金一哥竟然“翻车”了。

你可能会说,“资本市场胜败乃兵家常事”。但真降临到谢治宇身上时,市场还是为之一惊。

要知道,谢治宇作为顶流明星基金经理,一度被基民称为“长跑健将”。

当然,这些荣誉并非无中生有。谢治宇做投资经理已经有9年之久,是当之无愧的资本“老手”,旗下多只基金获得海通在内的七大权威评价机构授予的最高五星评级,其中不乏有产品凭借优秀业绩收获8次金牛奖。

然而,天有不测风云。从近期在管基金净值表现来看,结果实在令基民失望。

据Wind数据显示,截至今年7月21日,谢治宇在管的4只基金产品年内涨幅全部为负,且亏幅均超18%。

除此之外,还创下谢治宇任职以来最大回撤。以兴全社会价值三年持有为例,最大回撤高达-34.77%。这是什么概念,2015年股灾和2018年熊市的回撤也分别才-30.62%、-30.94%。

谢治宇“长跑”的秘诀是什么?如今“失手”的根源在哪里?跌倒后还能再站起来吗?

比自己,大相径庭;比同类,相形见绌

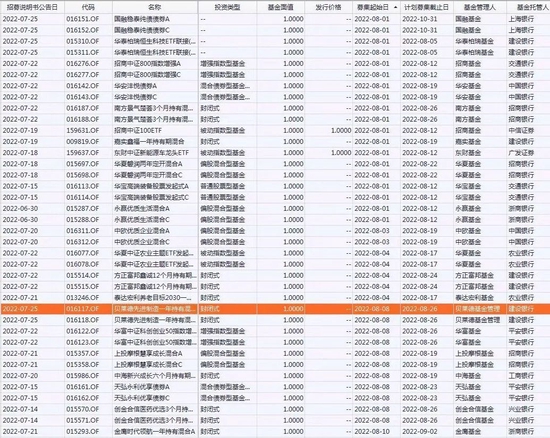

据Wind数据显示,谢治宇在2007年加入兴全基金,经过9年的洗礼,已经从一名研究员逐步干到投资总监。截至7月21日,谢治宇在管基金4只,包括兴全趋势投资、兴全社会价值三年持有、兴全合宜A和兴全合润,基金规模分别为234.15亿元、47.96亿元、224.95亿元和298.14亿元,累计总规模805.2亿元

资料来源:Wind。

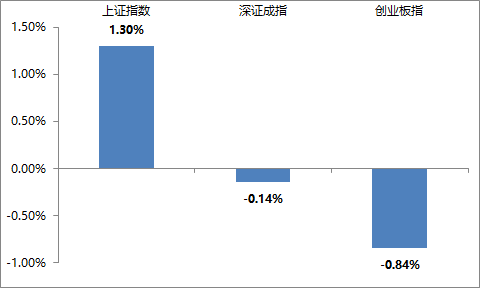

资料来源:Wind。截至7月18日,谢治宇总回报高达530.62%,年化回报21.44%,远超同期沪深300相关指标(总回报60.09%,年化回报5.09%)。

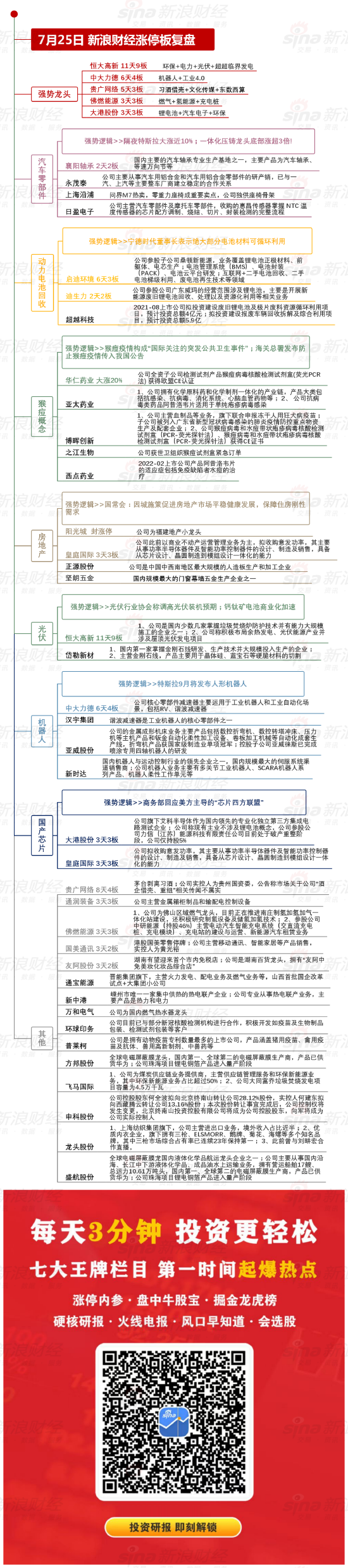

资料来源:Wind。

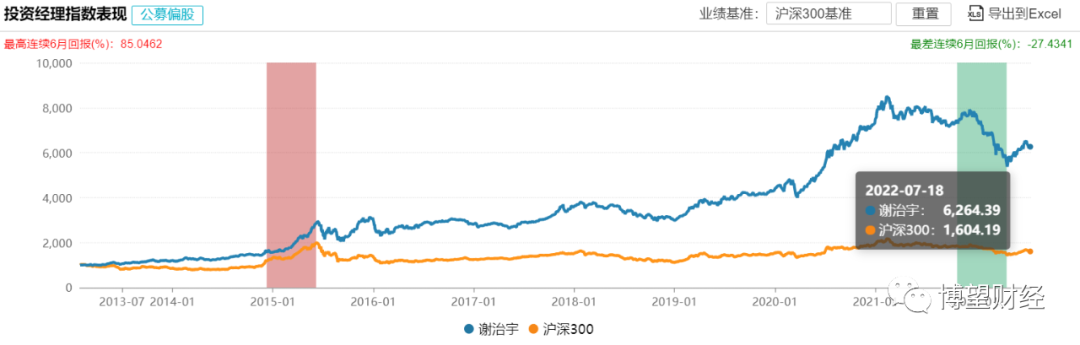

资料来源:Wind。然而,从近6个月、近1年数据来看,谢治宇的表现和之前大相径庭,非但没有跑赢沪深300,而且涨幅为负。

资料来源:Wind。

资料来源:Wind。不禁有人会问,这是不是和大环境有关,“相同层级”的基金经理业绩如何呢?

本文将层级的判定标准以在管基金规模来衡量。值得一提的是,谢治宇最高管理的基金规模为963.45亿元。

对此,笔者选取5位在管基金规模接近1000亿的投资经理,分别是中欧基金葛兰和周蔚文、易方达基金张坤、景顺长城基金刘彦春、广发基金刘格菘,从他们管理产品的收益率情况来看,虽然市场环境影响颇大,但相比之下谢治宇近6个月表现尤为糟糕。

Wind数据显示,截至7月20日,他们近6月净值收益率分别为-2.50%、-5.58%、-11.49%、-5.51%和-2.03%,其中谢治宇排名倒数第一。

再来对比同类产品,以兴全合宜A为例,截至7月20日,区间收益率(年化)上涨-20.20%,平均数为-6.67%,中位数为-5.51%,跑输行业平均水平。再对比金元顺安元启,兴全合宜A更显不足。金元顺安元启成立日期2017年11月14日,背后基金经理是缪玮彬,年化收益率高达56%。

资料来源:Wind。

资料来源:Wind。再以兴全合润为例,截至7月20日,区间收益率(年化)上涨-18.63%,平均数为-12.64%,中位数为-13.55%,仍位列中下游。再对比 信澳周期动力A,年化收益率高达44.26%,同样望尘莫及。

重仓股“踩雷”,是翻车的根源

谢治宇此次“翻车”,归根结底是因为重仓股表现不佳,再一步深挖,那就是重仓了处于高估值区间的半导体和新能源。

不应该啊,在基民印象中,谢治宇“偏爱”传统优势股,诸如信息技术、消费产业等。

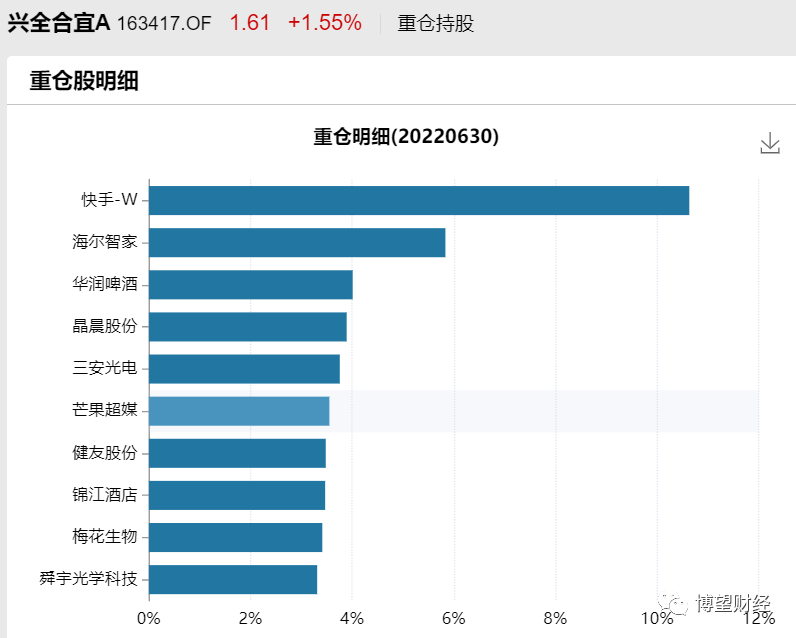

就拿兴全合宜A来说,截至2022年6月底,快手-W(1024.HK)、海尔智家(600690.SH)、华润啤酒(0291.HK)仍为前三大重仓股。

资料来源:Wind。

资料来源:Wind。业绩往往具有一定滞后性,2022年上半年的亏损,或源于2021年的配置,那这一年谢治宇到底做了什么?

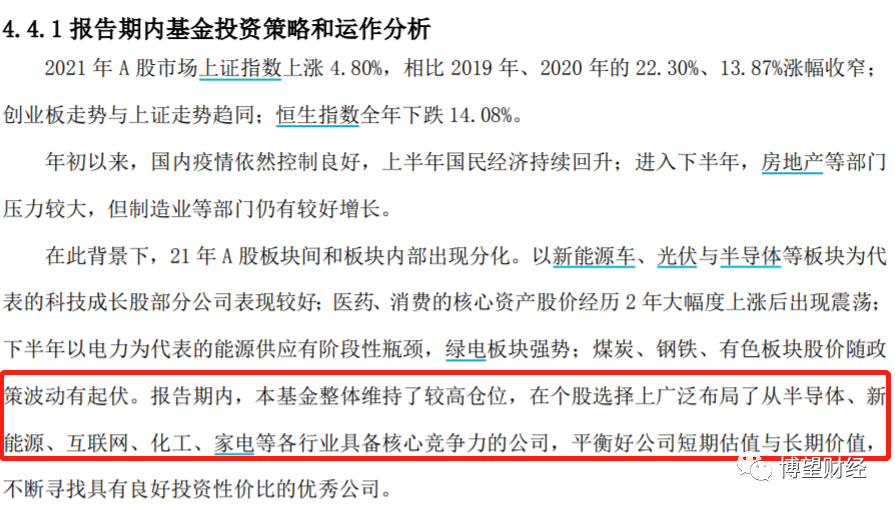

据兴全合润2021年年度报告显示,谢治宇整体维持了较高仓位,在个股选择上广泛布局了从半导体、新能源、互联网、化工、家电等各行业具备核心竞争力的公司。

的确,在半导体和新能源节节攀升的2021年,谢治宇也没有抵制住“诱惑”,选择大幅加仓。

就拿兴全合宜来说,对于半导体的持仓大幅提升了7.83%至10.82%,新能源的持仓也提升了7.32%至10.78%。再比如兴全合润,半导体持仓同样大幅提升了5.72%至10.47%,新能源的持仓提升了7.74%至13.27%。这么一看,增幅都在2倍之多。

再进一步,笔者带大家看看谢治宇投资的重仓股都有哪些,这一年来又是如何变化的。

最直观的反映,谢治宇在半导体的道路上可谓是“一拼到底”,和半导体刚上了。

从在管的多只基金整体来看,三安光电(600703.SH)、晶晨股份(688099.SH)、闻泰科技(600745.SH)位列前三甲,无一例外,都是半导体公司。此外炬光科技(688167.SH)等也均出现在前20大重仓股之中。

步入2022年,谢治宇依然很“宠爱”半导体公司。以兴全合宜为例,截至2022年6月底,晶晨股份、三安光电仍为前五大重仓股。

再来看谢治宇在新能源行业的布局,虽然没有像偏爱半导体公司那样,但也重仓了不少,比如大全能源(688303.SH)和通威股份(600438.SH)。

从事后诸葛亮的角度来看,2021年市场大环境就比较“中意”半导体和新能源这类成长性行业,这就是谢治宇没有在2021年“翻车”的原因。但反过来又说,谢治宇全年业绩平平,赚的不多,丝毫无法与其他顶流投资经理相媲美。

“低仓买入,高仓卖出”,一贯是投资的“黄金法则”。但如今谢治宇却忘记了。

2021年半导体和新能源齐升,谢治宇如此高位上车,难免遭遇回调风险,叠加重仓股大面积“踩雷”,不亏损的话反而说不过去了。

随着板块回调,中证全指半导体指数、中证新能源指数均大幅下跌,跌幅均在25%以上,“雪上加霜”的是,谢治宇重仓的三安光电、闻泰科技股价更是直接被腰斩,晶晨股份更是创下近60日新低,大全能源和通威股份降幅稍微平缓些,但也在10%以上。

看到这,你还觉得谢治宇亏损是“无辜”的吗。

展望后市,谢治宇秉持“努力平衡好公司长期发展与短期估值”,跌倒后还能站起来吗?欢迎大家在下方留言讨论。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>