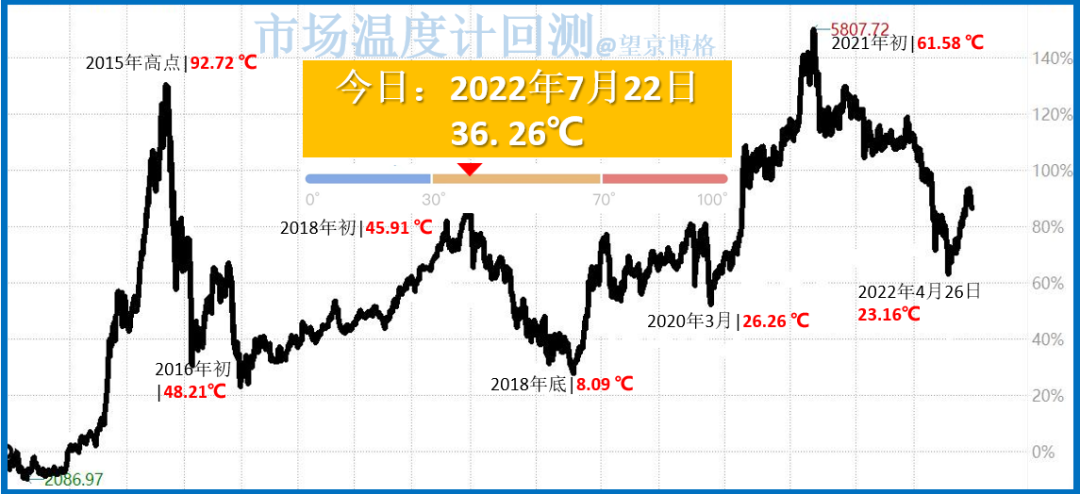

今年的前4个月,不少股票基金的回撤幅度较大,一些基民对弹性较高的基金风险终于也有了合理的认识。

久而久之,大家发现一些投资风格稳定、波动小的基金更容易拿得住,越来越多的投资人开始关注追求稳健的“画线派”基金。

今天,我们来看看一只连续6个完整会计年度正收益的画线基金(完整会计年度,即每年1月1日至12月31日)。

宝藏基金:

历史连续6个完整会计年度正收益

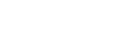

今天要聊的主角是“中欧瑾通”,中欧瑾通A自2015年11月17日成立以来,截至2022/6/30,成立以来累计收益50.62%,远超业绩比较基准(同期基准为23.70%,数据来源基金定期报告)。

来源基金定期报告,截至2022/6/30

可以看到基金自成立以来的业绩曲线十分优美,走得稳,同时跑得也不慢。

在2016年到2021年的这6个完整的会计年度里,每年收益都为正,且只有2016年年度收益低于5%,其余年份的收益均超出5%收益率。(数据来源基金定期报告)

数据来源基金定期报告,中欧基金整理,统计区间2016-2021,以上基准表现分别为0.70%、8.60%、-11.03%、17.99%、13.50%和-1.21%。

2016年收益较低主要是因为当年第二季度美联储加息吸引资金,金融去杠杆资金偏紧,属于股债双杀,但即便是严峻的环境下,中欧瑾通A当年依然取得了2.37%的正收益(同期基准0.70%)。

作为一只债券仓位为主的混合型基金,2017年以来中欧瑾通A已经连续5年每个完整会计年度收益超5%,这确实不容易。

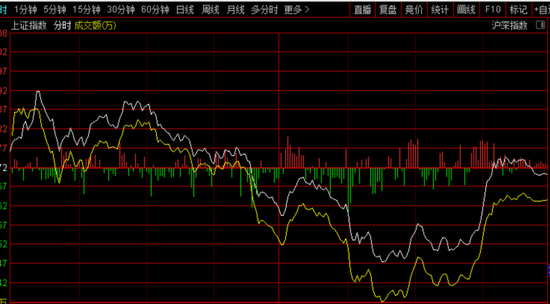

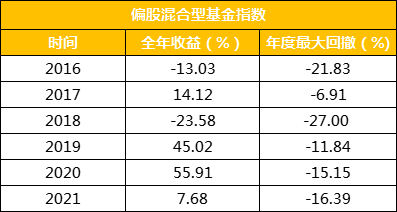

可以看看偏股混合型基金指数从2016年到2021年的数据情况,虽然长期业绩不错,但2016年和2018年全年收益都在-10%以下。

(数据来源:Wind,统计时间区间为2016-2021)

(数据来源:Wind,统计时间区间为2016-2021)2019年、2020年这两个赚钱效应不错的年份,偏股混合型基金指数年度涨幅分别达到45.02%和55.91%,但年度最大回撤也都超过了10%。

从业绩的稳定性和投资人的持有体验来看,中欧瑾通A给投资者的体感可能会更好些。

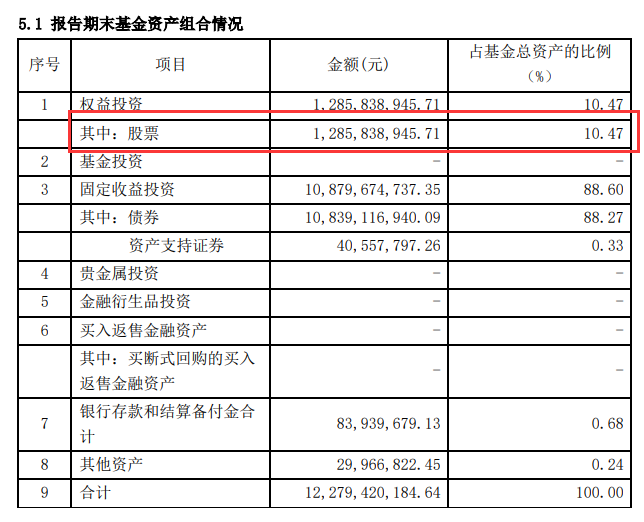

从2022年2季度报告来看,长期业绩背后的股票资产占比仅在10%左右,要知道偏股型基金的股票仓位通常在60%-95%左右。

数据来源:中欧瑾通A2022年二季度报告

数据来源:中欧瑾通A2022年二季度报告

10%左右股票仓位:进可攻、退可守

中欧瑾通A能取得这么稳健的超额收益,离不开它的多元化资产配置。基金的现任基金经理是华李成,他在2016年5月加入中欧基金,是中欧基金实力派中生代基金经理,多资产配置策略组核心成员。

从已披露的定期报告来看,在近几年的运作中,中欧瑾通A一直保持10%左右的较低的股票仓位,适当增强收益的同时,严控波动率。

在极端行情中,基金会进一步降低股票仓位。比如中欧瑾通A曾在2018年第二季度和2021年第一季度都曾把股票仓位占比降至个位数,从而有效抵御了这两个时间段股票市场的大跌。

在股票投资上,基金并不拘泥于纯粹的价值股,而是选择蓝筹、成长均衡配置。

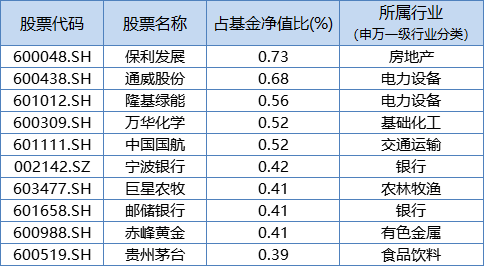

从基金最新的十大重仓股可以看到,中欧瑾通A的行业分局非常分散,涉及板块包括房地产、电力设备、化工、银行、农林牧渔、有色金属、运输等等(申万一级行业分类)。

数据来源:中欧瑾通2022年二季度报告

数据来源:中欧瑾通2022年二季度报告追溯过往的持仓配置看,基金在均衡布局的同时,也会根据市场环境的变化,有侧重的调整。在2021年底的时候,基金重仓股中,煤炭等周期股占比还是较低的,到了2022年一季度,几乎翻倍。

数据来源:中欧瑾通A2021年第四季度报告

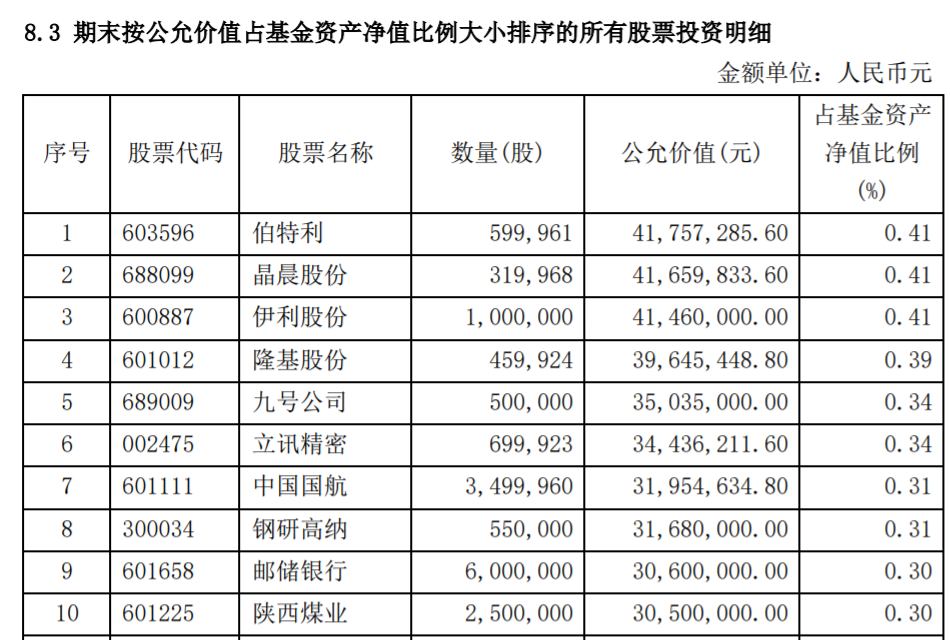

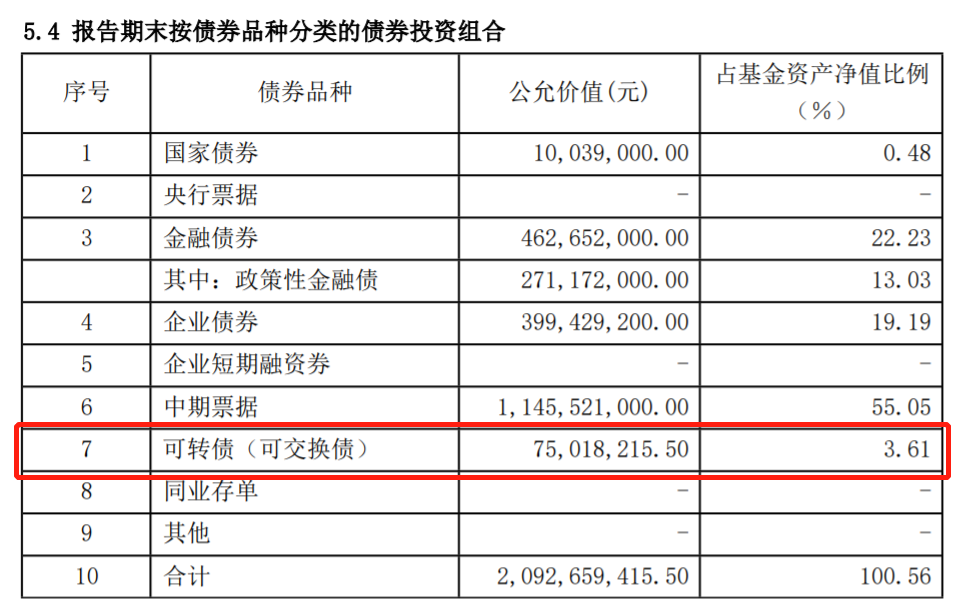

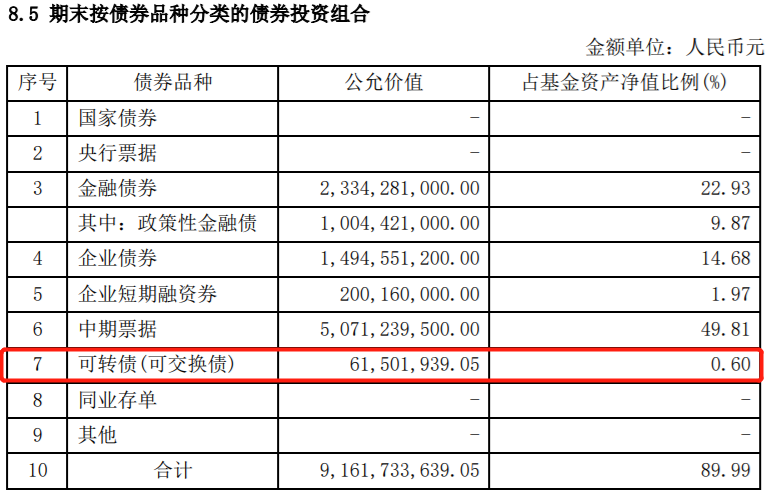

数据来源:中欧瑾通A2021年第四季度报告除了股票配置,基金还会通过可转债的配置,来实现“固收+”。基金在季报里曾多次提到通过可转债交易等方式增厚了组合收益。

比如中欧瑾通A的2021年一季报中提到,组合积极参与股票打新和可转债交易,有效增厚了组合收益。

数据来源:中欧瑾通A2021年一季度报告

数据来源:中欧瑾通A2021年一季度报告之后,又在2021年第四季度可转债估值较高时及时进行了减仓。

数据来源:中欧瑾通A2021年年度报告

数据来源:中欧瑾通A2021年年度报告说完了进攻部分,再来看下防守部分。

债券投资是固收+的基石,所以债券投资上最重要的一个“稳”字。基金在债券上投资理念为坚持信用不下沉,严控组合信用违约风险。

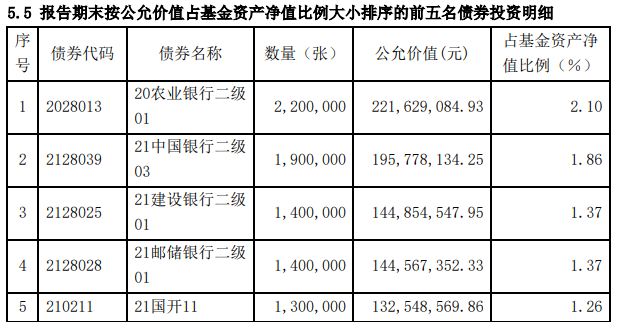

中欧瑾通A的最新前五大债券持仓全部是国开行债与大型商业银行债,同时分散度较高。从2022年二季报来看,基金前五大债券持仓,合计占比只有7.96%。

数据来源:中欧瑾通A2022年二季度报告

数据来源:中欧瑾通A2022年二季度报告同时,基金会在长、中、短期债券间合理配置,争取最大限度避免组合收益受债券利率变动的影响。

适合大多数人考虑的“固收+”

年初以来,股市的下跌让很多权益类基金超配的投资者损失惨重,这时候固收+基金才被人记起,从资产配置的角度来看,无论股市行情如何,配置部分仓位到风险较低,追求稳健的基金做底仓是有必要的。

有时候我们以为自己可以承受40%的回撤,但却在回撤20%左右时就选择割肉离场。

固收打底,“+”一部分的股票资产,控制在一定比例上的固收+类产品,股票仓位相对灵活,既追求让基金组合抗住系统性的风险,避免因扛不住回撤而慌忙割肉;又力争在行情复苏的时候,及时布局机会。

比如2018年下跌市场,固收+类的基金回撤要相对低于偏股票型基金,中欧瑾通灵活配置混合A2018年仍取得了5.2%的收益(数据来源:基金定期报告,同期基准-11.03%)。

而在2019年和2020年市场表现较好的时候,中欧瑾通灵活配置混合A分别取得了10.15%和12.74%的收益(数据来源:基金定期报告,同期基准表现17.99%和13.50%)。

总的来说,固收+类产品,一方面可以作为账户管理的基础配置考虑,另一方面,投资上相对灵活,力争把握市场行情。

相较于其他有封闭期的固收+产品,中欧瑾通这类开放式的固收+类基金,操作上可以实现随时申请买入、卖出,也能满足投资者的对资金安排的一定需求。

滑动查看完整风险提示

注:数据来源基金定期报告,截至2022/6/30。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。中欧瑾通A成立于2015/11/17,成立以来收益率及业绩比较基准为50.62%/23.70%,2017-2021年收益率及业绩比较基准分别为5.29%/8.60%、5.20%/-11.03%,10.15%/17.99%,12.74%/13.50%,6.00%/-1.21%。现任基金经理:华李成(20180329起管理至今)。历任基金经理:张跃鹏(20151127至20200709)、朱晨杰(20170407至20180821)、刘德元(20151127至20170627)、吴启权(20151117至20161222)、孙甜(20151117至20161222)。业绩比较基准为:沪深300指数收益率*50%+中债综合指数收益率*50%。本基金于2016年9月修改投资范围,增加政府支持机构债、国债期货、股票期权为投资标的,本基金于2020年10月修改投资范围,增加存托凭证为投资标的,详阅法律文件。

基金有风险,投资需谨慎。本基金为混合型基金,预期收益和风险水平高于债券型基金/货币市场基金,低于股票型基金。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。