投资中,最大的痛苦有时候不是来自亏损,而是过程中的各种焦虑与纠结。

市场跌了,既担心持续下跌不敢买,怕做错;同时,也担心已经是底部市场马上反弹,怕错过。

需要用钱的时候要赎回基金,赎回赚钱的基金,专家说你“拔掉鲜花,留下野草”不对;赎回亏钱的基金,让浮亏变为真亏,是真难过。

平常持有基金的时候,如果自己的基金不能位居同类前20%,就觉得亏啦,而真正位居前20%的时候又很少。

很多投资者投资基金,钱没赚到就已经是心力憔悴,累觉不爱啦!

实际上,投资也可以很轻松,只要换一个视角看问题,不仅能够让你的投资之旅更加舒畅,同时也能帮你更好地借助基金长期的力量,争取实现财富增值,可谓是一举两得!

第一:长期视角做投资

投资中我们的各种焦虑最主要的来源是,过于注重短期市场的变化,而短期市场的变化又是不可控的,这就造成了焦虑。如果我们以长期视角做投资,那么在市场的涨涨跌跌中就不会太焦虑。

首先,我们知道市场具有“均值回归”的特点。从大方向上看,市场涨的太多了可能就跌,跌的太多了可能也会涨,只是我们不能确定转折点的时间长度,但方向和规律不会错。

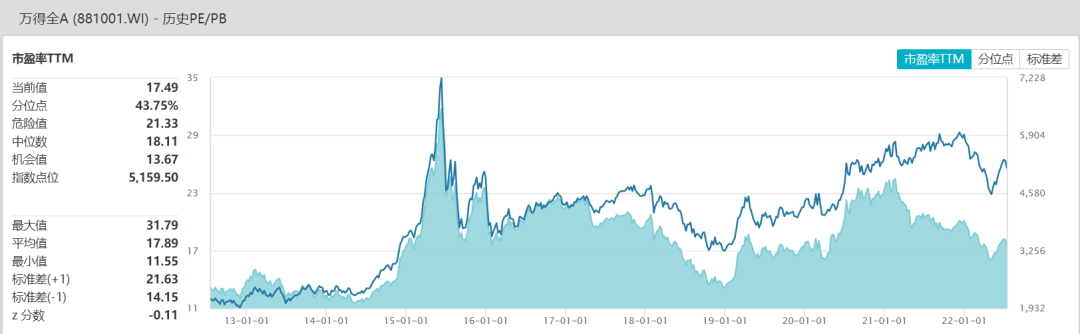

万德全A指数最近10年市盈率及指数走势图

(数据来源:WIND;截止2022年7月19日;蓝线为指数点位 指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎。)

通过上面的数据不难看出,当市盈率处于近10年低点的时候,一般情况下可能是会涨上去,而处于高点也可能会跌下来。

所以,以长期视角看,在坚信市场周期变换和均值回归理念的基础上,投资者需要的就是耐心等待一记好球,在市盈率相对低点买入,然后耐心等待市场反转实现盈利的机会。

第二:新手视角做选择

在投资过程中,我们有时候需要现金,这时候就要做出赎回哪一只基金的选择。

通常我们会选择赎回赚钱的基金,留下亏钱的基金,也就是彼得·林奇说的“拔掉鲜花,浇灌野草”。我们之所以这么做,主要是受到了“损失厌恶”的影响。

损失厌恶反映了人们对损失和获得的敏感程度的不对称,面对损失的痛苦感要大大超过面对获得的快乐感。如果要量化一下,同量的损失带来的负效用为同量收益的正效用的2.5倍。所以,为了避免痛苦,我们会赎回赚钱的基金。

其实,你完全可以换一个角度考虑赎回哪一只基金。首先假设自己是个投资新手,目前没有持有基金。现在手上有一笔钱,想要投资基金A或者基金B(也就是你持有的基金),让你选择如何投资。如果你选择了A基金,那你就坦然地赎回B基金好啦。

第三:空仓视角持基金

投资过程中,有时候最糟心的还不是自己的基金不涨,而是朋友的基金涨的更好。查尔斯·P.金德尔伯格在其著作《疯狂、惊恐和奔溃:金融危机史》中说,最令人烦心、最令人头痛的事,莫过于看到朋友发大财。

如果不断地去和朋友讨论基金的收益,你总会发现有朋友的基金在短期涨的好,有朋友的基金在长期涨的好,似乎只有自己的基金不好。于是,你就会各种焦虑,然后换成朋友已经赚了大钱的基金,而这样的追高行为,往往你可能成为“接盘侠”。

所以,投资之后不妨依然处于“空仓的视角”,就当自己没有投资基金,不频繁看市场变化,不去和朋友比较。这样你的持基体验就会更加“舒服”。

我们作为普通人容易受到市场短期变化的影响,最终在追涨杀跌中错失机会。所以,投资中不妨以长期的视角做投资,做时间的朋友,静待时间玫瑰花开。

风险提示:本资料所引用的观点、分析及预测仅为在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,均不构成对阅读者的投资建议。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示基金的未来表现。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。