分析师:张锦

执业证书编号:S0890521080001

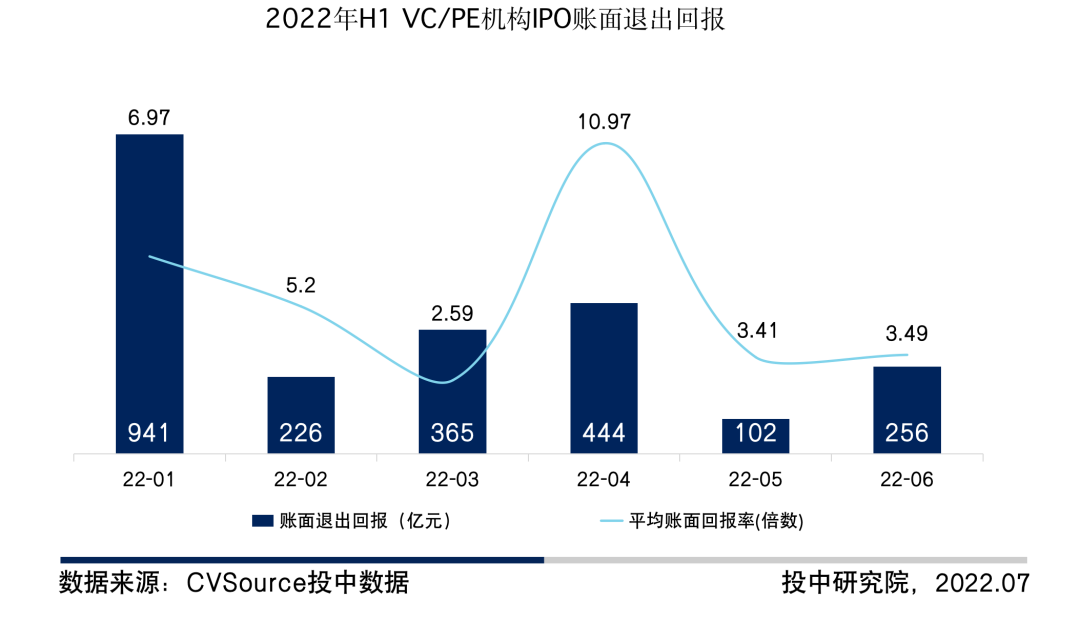

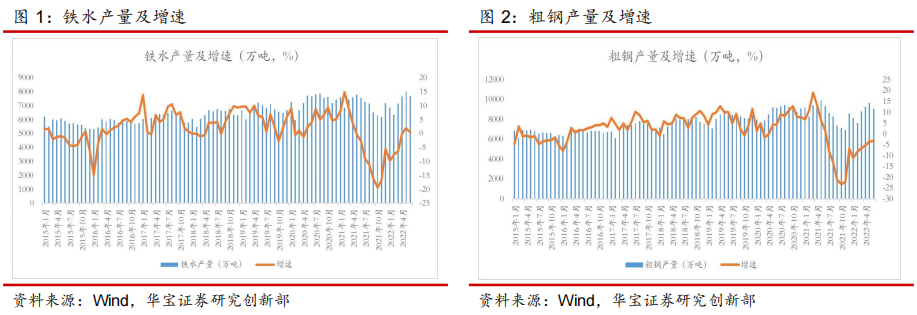

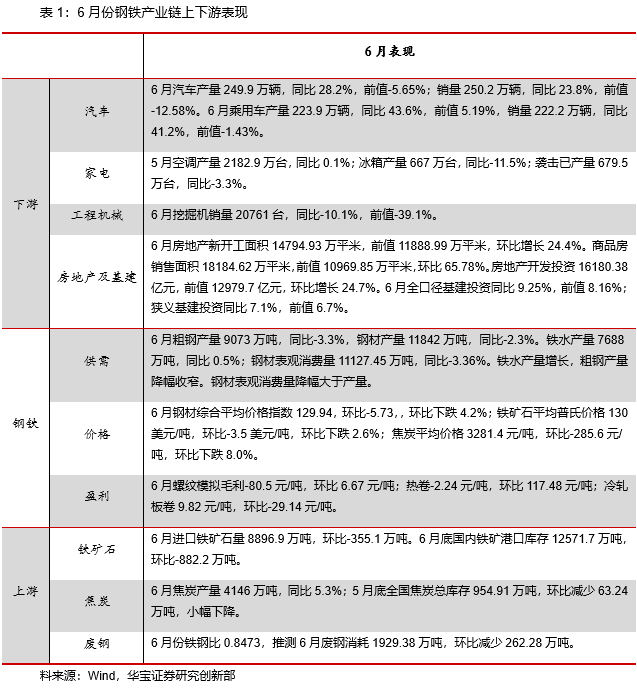

1. 6月粗钢产量同比-3.3%,钢材消费同比-3.36%

6月粗钢产量9073万吨,同比-3.3%;1-6月累计粗钢产量52688万吨,同比-6.5%。

6月生铁产量7688万吨,同比0.5%;1-6月累计铁水产量43893万吨,同比-4.7%。

6月钢材产量11842万吨,同比-2.3%;1-6月累计钢材产量66714万吨,同比-4.6%。

6月钢材表观消费量11127.45万吨,同比-3.36%;1-6月累计钢材消费量63716万吨,同比3.5%。

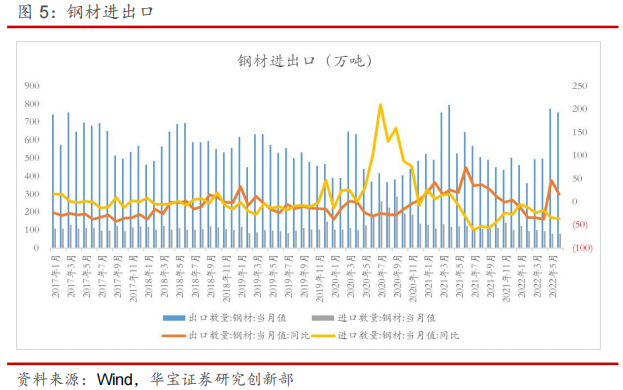

6月国内钢材出口755.7万吨,同比16.98%;连续两个月出口大于700万吨。进口79.1万吨,同比-36.72%。净出口676.6万吨,同比29.87%。1-6月累计净出口钢材2769万吨,同比11.5%。

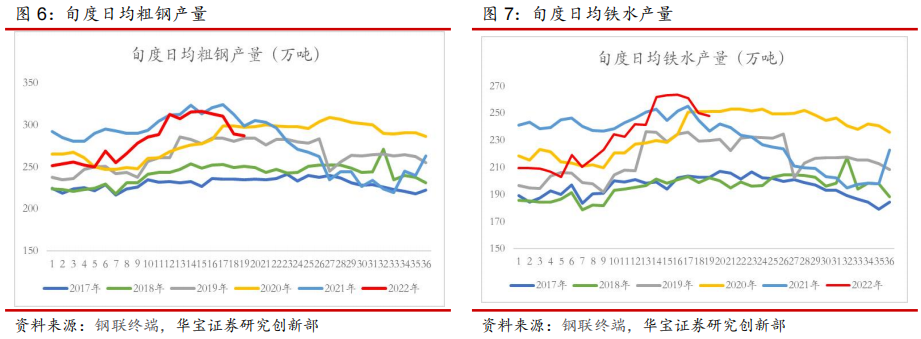

2. 6月以来日均供给持续下降,钢企主动减产力度加大

6月旬度日均粗钢产量分别是313.18万吨/日、310.32万吨/日、289.58万吨/日。7月上旬日均粗钢产量287.18万吨。6月旬度日均铁水产量分别是263.73万吨/日、261.29万吨/日、250.35万吨/日。7月上旬日均铁水产量247.82万吨。整体来看,进入6月以后粗钢和铁水产量逐步下降,其中粗钢日均产量降幅大于铁水。

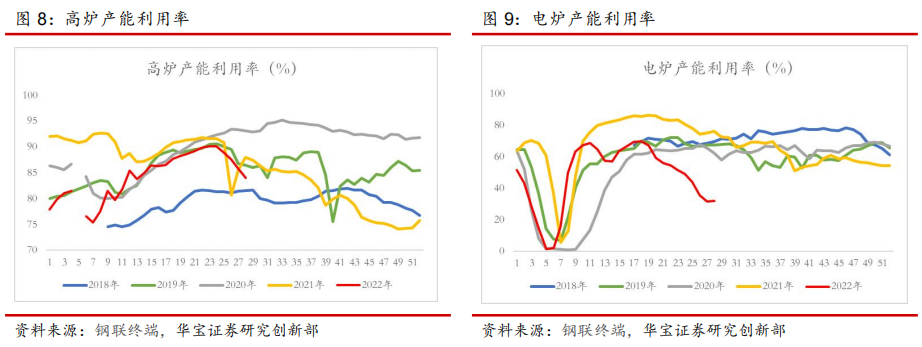

截止7月15日,国内高炉产能84.01%,环比下降1.7个pct,连续四周呈现下降态势。国内独立电炉钢厂产能利用率31.89%,环比基本持平。钢企主动减产力度加大。

1-6月累计粗钢产量52688万吨,按照4月中旬四部委的对2022年年全国粗钢产量压减工作的部署,要确保实现 2022 年全国粗钢产量同比下降,6-12月日均粗钢产量274.95万吨/日。整体来看,目前的日均产量小幅高于目标水平。从近6年的历史趋势来看,出去2020年,其余年份粗钢产量均有季节性,冬天北方施工有影响,夏天南方高温、雨季施工影响,整体来看,下半年日均产量整体低于上半年。基于目前的粗钢产量水平,后续季节性影响,产量也会有环比减少。考虑到目前钢企产品毛利已大幅亏损,后续还需要企业主动加压减产幅度。

3. 6月下游汽车明显好转,基建延续增长势头,房地产环比有改善

6月钢铁下游行业来看,汽车出现明显好转,基建延续增长势头,房地产环比有改善,但仍然较弱,房地产链条的工程机械、家电等延续疲软态势。

受上下游供需关系差异的影响,6月钢价跌幅大于铁矿,小于焦炭;螺纹钢和热轧板吨钢毛利亏损,但环比亏损幅度收窄。

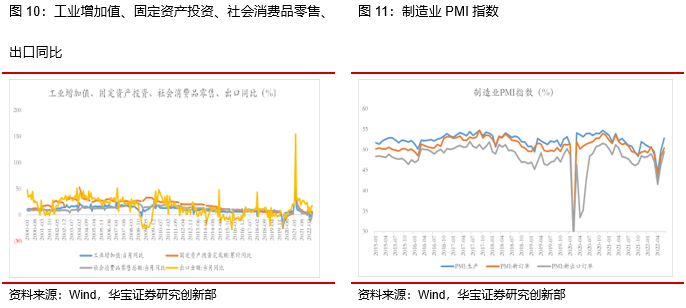

二季度国内GDP同比0.4%。6月工业增加值同比3.9%,前值0.7%;出口同比17.9%,前值16.9%;社会消费品零售同比3.1%,前值-6.7%。1-6月固定资产累计投资同比6.1%,前值6.2%。整体来看,6月是疫后修复的第二个月,经济延续环比改善态势。海外尽管仍然面临衰退风险,但是国内全产业链优势以及产业结构不断优化,国内制造业出口整体维持高位。6月制造业PMI为50.2,前值49.7,景气度有较大提升。分项指数来看,生产:52.8,前值49.7;新订单50.4,前值48.2;新出口订单:49.5,前值46.2。

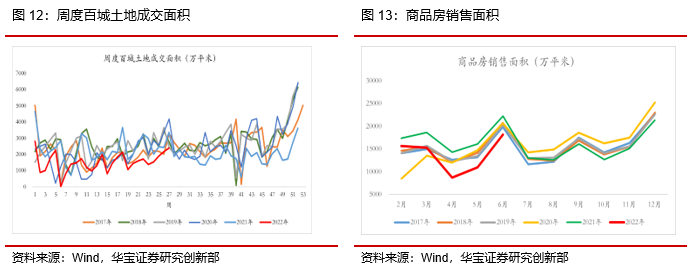

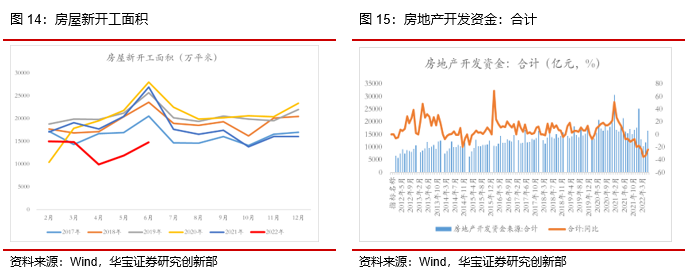

6月国内商品房销售面积18184.6万平米,同比-18.3%,环比65.8%;新开工面积14795万平米,同比-45.09%,环比增长24.4%。6月房地产开发到位资金16442.6亿元,同比-23.6%;房地产投资16180.4亿元,同比-9.4%。

6月个人按揭贷款2372.9亿元,同比-19.7%,环比35.7%。整体来看,尽管相比上月居民按揭贷款有改善,但居民购房信心仍然不足;近期部分城市断贷现象的增加,也对居民购买期房带来负面影响。6月房企国内贷款1760.7亿元,同比-32.1%,环比45.7%;整体目前房地产行业信用风险尚未出清,近半年来政策一直在强调要加大对房企融资端的支撑,满足房企的合理融资需求,但是因为房企信用风险依旧较高,所以外部融资压力仍没有大幅缓解。

从政策端来看,根据世联统计,6月国内涉及地产的相关政策相比5月环比有减少,但仍然有近130条。其中包括6月初,国家发布《十四五新型城镇化实施方案》。整体来看,房地产刺激政策还在持续出台。6月4周国内百城土地成交面积6992.4万平米,环比增加20%;房企拿地也在稳步改善。

整体来看,尽管一方面居民购房信心不足,房企融资压力大,但房地产刺激政策还在持续出台,政策效应也会逐渐显现;后续房地产投资应该会是一个环比小幅稳步回升的状态。

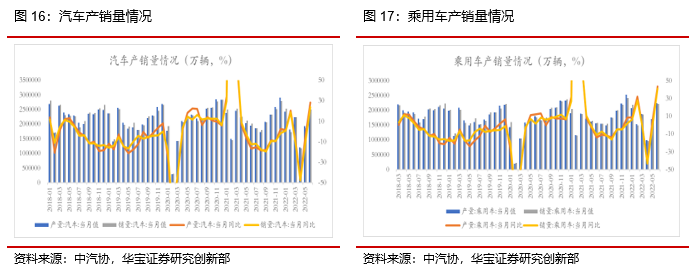

6月汽车产量249.9万辆,同比28.2%;汽车销量250.2万辆,同比23.8%。6月乘用车产量223.9万辆,同比43.6%;乘用车销量222.2万辆,同比41.2%。整体来看,6月随着疫情逐步控制,国内重要产业链上的汽车企业开工逐步恢复,汽车产量环比增长29.7%,销量环比增长34.4%。随着5月下旬乘用车购置税减半政策的出台,在加上部分地区发放购车补贴、发放消费券,有效提振居民购车愿望,拉动乘用车产销量,乘用车产销量分别环比增长31.6%和36.9%。后续受益于消费刺激政策、居民收入继续回升等因素的带动下,汽车消费有望企稳,但是环比改善幅度可能会比下降。

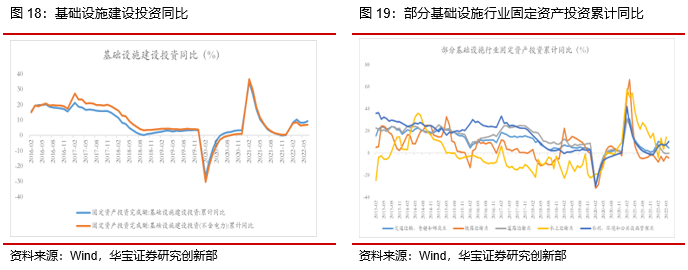

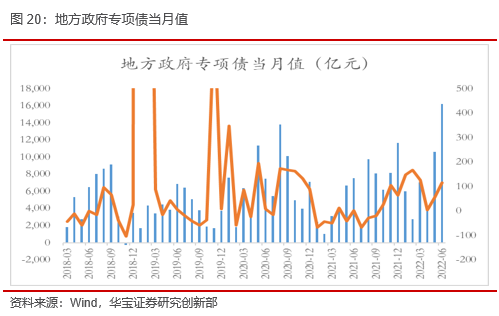

1-6月国内广义基建同比9.25%,前值8.16%;不含电力基建同比7.1%,前值6.7%;1-6月铁路运输投资同比-4.4%,前值-3%;道路运输投资同比-0.2%,前值0.3%;水利、环境和公共设施管理投资同比10.7%,前值7.9%。6月专项债发行量达到16216亿元,同比增长115.98%。在政策要求8月专项债资金基本用完的导向下,目前资金也在加速下发。同时在6月初和7月初国常会分别提出可用于基建的8000亿元信贷资金和3000亿元资本金两项工具,这也为后续基建提供资金支持。整体来看在疫情对施工影响减弱后,后续基建项目将维持较高的施工状态,基建投资延续高位。

5、6月钢材出口连续两个月维持在700万吨以上的水平,预计后续国内钢材出口延续高位状态。

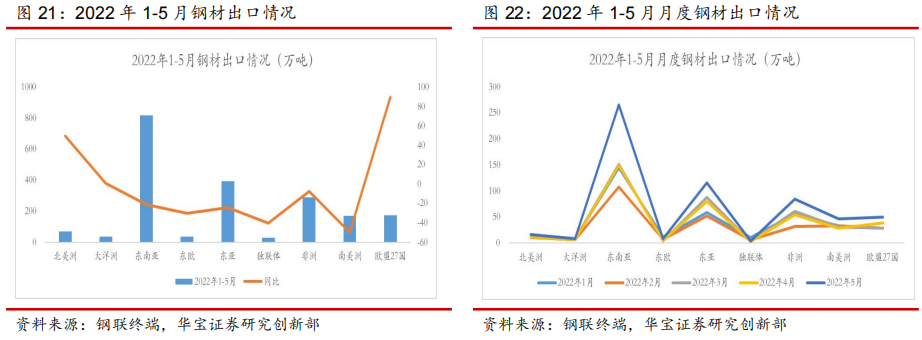

从出口结构来看,2022年1-5月国内出口量最多的区域是东南亚817.8万吨,其次是东亚394.6万吨。但从整体增幅来看,对欧盟、北美出口有大幅增长,1-5月同比分别为89.85%、49.48%。环比上,面向东南亚、东亚、非洲等区域出口呈现持续环比改善。

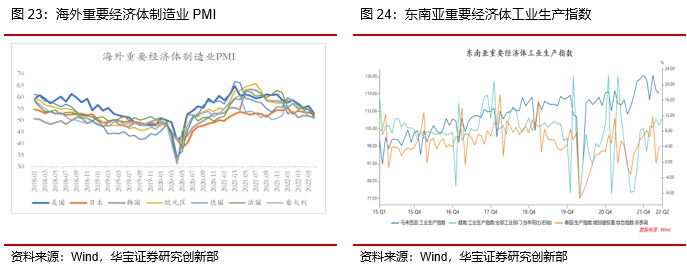

从东南亚重要经济体的工业生产指数来看,目前景气度仍然较高,后续对国内钢材出口或将继续拉动;从欧美国家6月的PMI指数来看,环比有较大下降,受通胀和地缘政治影响面临经济下滑,但由于国内对欧美出口规模较小,总体影响不大。6月日韩东亚区域PMI指数环比小幅下降,但总体还处在景气度线上,后续对国内钢材出口拉动或将整体趋稳。预计后续国内钢材出口将延续高位状态。

整体来看,目前国内稳增长政策在持续加码,预计后续汽车消费有望企稳,基建投资延续高位,房地产投资呈现环比小幅稳步回升。下游需求环比会有改善。出口方面尽管欧美经济面临下行的压力,但东南亚等新兴经济体的工业生产指数景气度仍然较高,后续对国内钢材出口或将继续拉动;预计后续国内钢材出口将延续高位状态。

4. 上周铁矿港口库存大增374万吨,三大产品吨钢毛利亏损加大

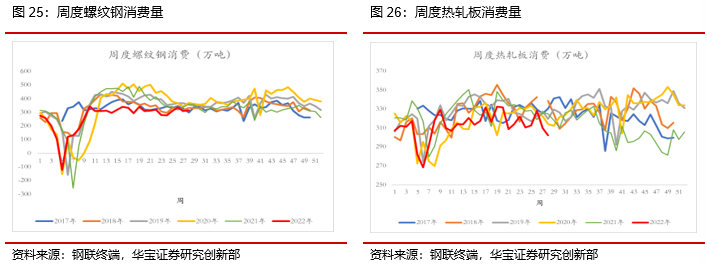

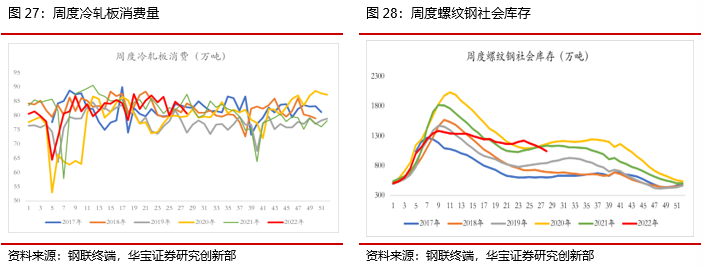

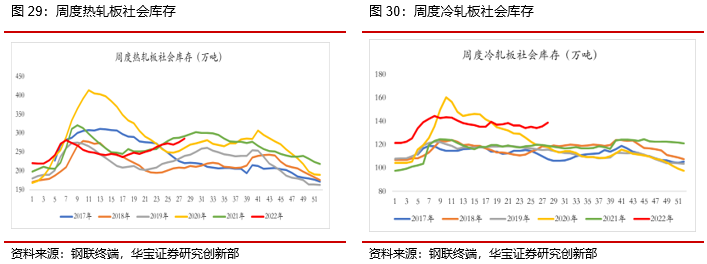

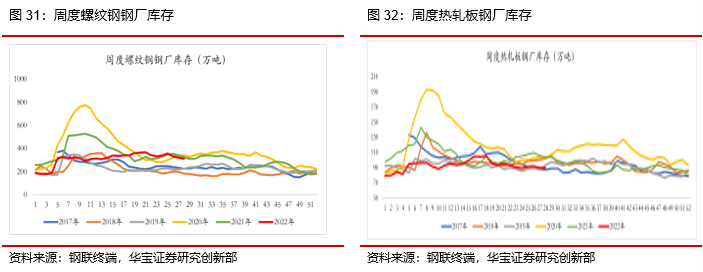

螺纹消费增加,供给减少,社库和厂库减少。上周螺纹钢表观消费313.87万吨,环比增加4.81万吨。螺纹钢产量245.61万吨,环比减少9万吨。社会库存1036.45万吨,环比减少58.27万吨;钢厂库存311.66万吨,环比减少10万吨。整体来看,螺纹钢消费仍然历史低位,目前钢厂减产力度较大,贸易商和钢厂都在主动加大去库存力度。

热板供给和消费减少,社库和厂库增加。上周热轧板表观消费302.16万吨,环比减少7.58万吨;热轧板产量311.9万吨,环比减少0.73万吨。社会库存284.98万吨,环比增加9.48万吨;钢厂库存89.65万吨,环比增加0.26万吨。上周热轧表观消费环比减少,目前消费处在历史低位,供给增加,社库和厂库处在相对高位,热轧整体供给压力较大。

冷轧消费和供给减少,社库和厂库增加。上周冷轧板表观消费量80.71万吨,环比减少2.53万吨;冷轧板产量83.99万吨,环比减少0.26万吨。社会库存138.73万吨,环比增加3.22万吨;钢厂库存40.54万吨,环比增加0.06万吨。供给大于需求,社会库存处在历史同期高位,厂库相对稳定。

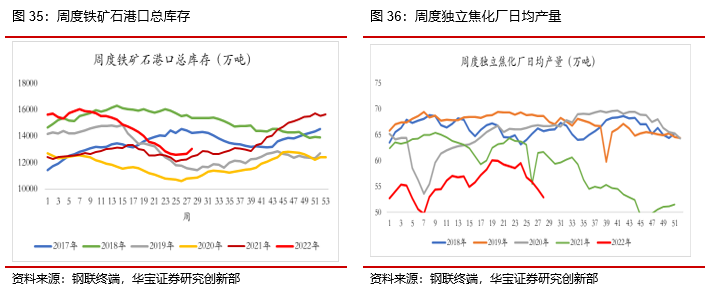

铁矿港口库存连续四周回升,相比低位增加500万吨。上周中国北方铁矿石到港量1448.6万吨,环比增加318万吨;澳巴铁矿石发货量2146.8万吨,环比减少252.4万吨;上周铁矿日均疏港量274.29万吨,环比减少14.46万吨;上周进口铁矿石港口库存13028.29万吨,环比增加373.67万吨。随着到港量的增加,疏港量减少,港口库存连续四周呈现增长态势。相比6月末增加约500万吨。

焦炭供给减少,库存环比增加。上周独立焦化厂日均产量52.87万吨,环比减少1.55万吨;钢厂焦炭库存400.51万吨,环比增加14.1万吨。

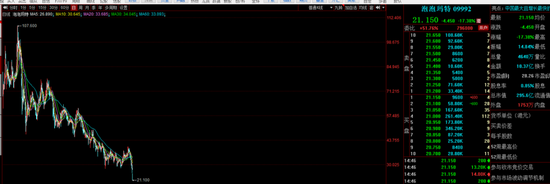

上周三大产品吨钢毛利亏损加大。截止7月15日,上周螺纹钢吨钢毛利-514元/吨,环比减少191.1元/吨;热轧板吨钢毛利-608.9元/吨,环比减少307.9元/吨;冷轧板吨钢毛利-537元/吨,环比减少234元/吨。

5. 投资建议

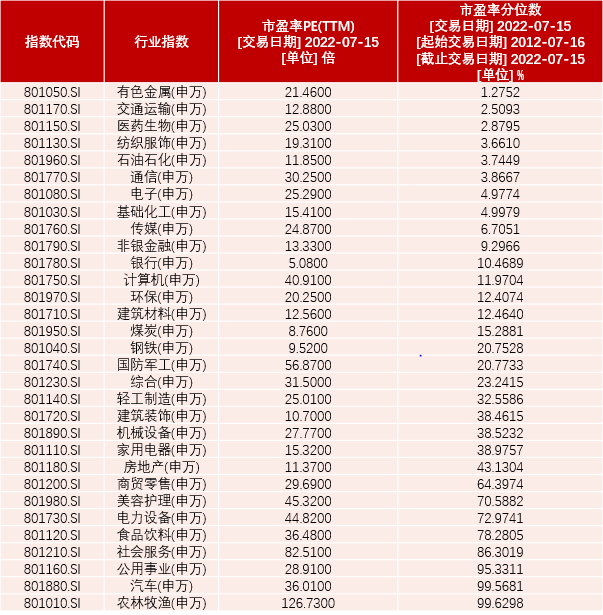

目前钢铁市场供需两端整体仍然偏弱。但后续随着房地产投资和新开工的边际好转,基建投资的延续高位,汽车产销企稳,后续的钢材消费环比将有改善。叠加后续粗钢压减工作的推进,和钢企主动减产力度加大,日均产量环比回落将带来钢材供需格局的改善。未来重点关注受益稳增长尤其是基建领域用钢需求拉动的相关公司。关注部分估值处在历史低位的特钢公司。

6. 风险提示

海外疫情影响时间较长,外需趋弱;内循环发展格局下,内需增长低于预期,汽车、家电等下游需求弱;压缩产量政策不及预期。