最新情况:【北落迈巴赫之路】第4周,最新资产1151710.88,整体收益率-2.09%,本周下跌-2.11%,同期沪深300下跌-4.07%;

本周操作:无

本周也没有操作,只是检查了一下,自己持仓的一批FOF基金中,是否含有华安张亮所管理的基金,目前来看并没有受到影响。

实盘账本【迈巴赫之路】截图

有一说一,张亮的业绩是不错的,截止Q1被5只FOF基金持有,排名混合基金的第22位,估计Q2持有的FOF数量还会增加。

但后面如何处理,就比较麻烦了。发生这种事情,谁也不想看到,静待华安基金的处置方案吧。目前听说会派其他几个知名基金经理来接手,观察一下。

韭圈儿App基金详情页【基金白话】

除了一些舆情,本周另一个思考是关于银行股的。

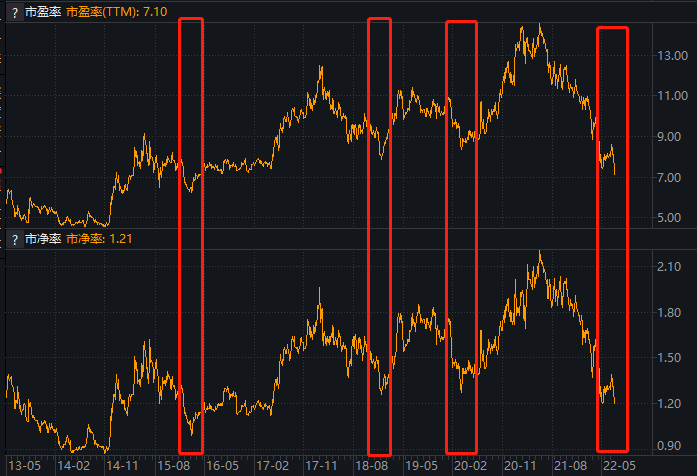

7月份以来,银行股加速下跌,尤其是上周,跌的七荤八素的。大家心中公认的最优质的银行招商银行,竟然11连阴,一个多月的时间估值腰斩,市盈率(TTM)只有7倍,市净率1.2倍。

历史上恐怕只有16年A股熔断,或者20年全球熔断时,才会出现这样的价格。招商尚且如此,其他银行情何以堪。背后是机会还是风险呢?

招商银行历史估值情况

银行股这样的表现,来自于投资者对房地产市场的担心。上周出差途中我看了《美股70年》这本书,作者也是知名分析师燕翔在复盘美国银行股历史行情后,得出了一个结论:

驱动银行股超额收益的不是经济增长、不是通货膨胀、不是利率水平,而是房地产周期。

无论是上世纪80年代末的储贷协会危机(保罗沃克在评价这次危机时引用了一句话“抢劫一家银行的最佳方式是拥有一家银行”),还是08年全球金融危机,房地产市场的大幅度下滑是最为核心的背景。

那么当前,市场对于地产危机的反应,是否过度了呢?

如果单纯从个人购房者停贷的角度去推,显然恐慌是过度了。

1.新房销售一般只有二手房的1/3到1/2,本身占比就少;(兴业证券数据)

2.新房中出问题的比例有多少呢?按照最为严重的郑州来算,比例是28%,第十名广州是8%,第十五名无锡是4%;(第一财经数据)

3.出问题的楼盘中,有多少会停贷呢?根据兴业银行公告,涉及停贷楼盘的 16 亿元按揭余额中仅有 3.84 亿元已停止还款,占比不足 25%;(兴业银行)

把上面三个比例,乘下来,估计比例是非常非常小的。从历史上看,按揭贷款历来是银行最优质的资产,不良率基本在0.3-0.4%左右,而且相对稳定。因为房子烂尾停贷带来的影响,更是微乎其微。

相对个人按揭而言,可能要担心一点的是对公这块的开发贷,这部分的不良率少则3-4%,多的可能超过10%,且有上升趋势。其中大行优于小行,上市银行优于非上市银行。

房价不行,地产商日子不好过,上下游被地产拖累的企业也很多(比如H大的商票持有人也声称要停贷),银行也会跟着承担压力。当然,开发贷本身的比例也只有5-10%个点,在银行总贷款规模中占比不算大。

这就跟基金规模一样,机构占比越高,规模越不稳定,散户占比越多,规模就越稳定。所以会有很多基金公司花更多力气做户数,毕竟机构行为更容易趋同,而散户行为更容易对冲。这也是为什么,大家之前对于零售做的好的银行,开始越来越多的给予期待。

在经济真正复苏之前(也可能我们已经身在其中),银行都很难有起色,但是作为周期股,尤其是股息率、ROE相对都比较稳定的一类周期股,在最艰难的时候,会适合一部分求稳的、长期资金投资者。这里给几个tips:

1.如果流动性出现超预期宽松,会来一波脉冲机会。比如2014年底的降息;如果没有,那就得做好越跌越买吃股息的心理准备;

2.零售做的好的优于对公做的好的。零售里面,财富管理做的好的优于普惠贷款做的好的;对公里面,地产占比少的优于地产占比多的;

3.经济发达地区业务多的,优于经济落后地区的;

4.股东清晰、央企国企、治理结构好的,优于民营股东的、或者治理混乱的;

此时的你,银行股是坚持还是放弃了呢?

韭圈儿社区圈友热议