来源:中金策略

关注业绩与政策动态

——海外中资股周报(2022年7月11日~7月17日)

报告发布时间:2022年7月17日

摘要

上周海外中资股市场再度出现明显回调。尽管美国6月通胀数据再度刷新纪录也引发了海外市场的一定波动,但我们认为上周海外中资股市场的回调更多可能还是与内部因素关系更大一些。

国内方面,有关稳增长政策力度可能趋缓以及对结构性问题的担忧重新浮出水面压制了短期市场风险偏好。一定意义上,我们认为在经济增长出现企稳迹象后,政策力度的确可能会有所趋缓、尤其是对比4~5月疫情扰动较大阶段。但2季度经济数据、尤其是近期房地产市场面临的挑战均表明经济复苏进程并不完全稳固,后续依然需要更多的稳增长政策来提供支持。

海外方面,随着美股二季报拉开序幕以及在通胀率进一步攀升后美联储可能在7月底再次大幅加息,美股市场可能面临一定扰动。加息路径、加之未来通胀率可能仍然居高不下、且盈利增长疲弱都可能导致外部环境依然是7月甚至三季度港股市场的主要波动源之一。

往前看,随着投资者将其关注的焦点逐步转向现有稳增长政策的实际效果而且国内外不确定性犹存,我们预计短期市场或将继续盘整、并在情形逐步明朗前进入相对平淡期。但是,在中美经济增长和政策周期背离的大环境下,国内政策立场维持宽松、市场估值仍具吸引力以及南向资金持续流入也使得中期来看港股市场的整体上行趋势不至于被完全逆转。在这一背景下,我们认为寻求确定性和优质标的,例如高股息个股和优质成长个股,或将是合理的选择,有助于提供下行保护。

市场走势回顾

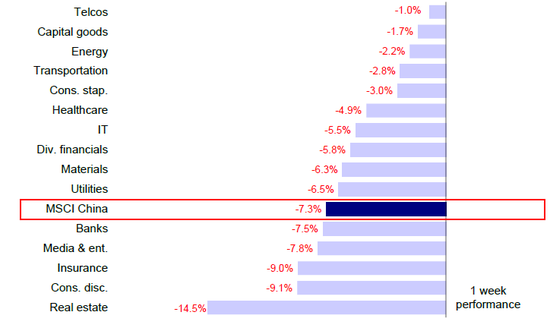

由于二季度数据显示中国经济复苏依然面临不均衡的挑战、且有关房地产的担忧情绪明显升温,上周海外中资股市场持续走低。整体来看,恒生国企指数下跌7.9%,恒生科技指数、MSCI中国指数和恒生指数跌幅分别为7.7%、7.3%和6.6%。板块方面,所有板块悉数下跌。不出意料的是,地产板块领跌,跌幅超过14.5%。可选消费、保险和传媒预览板块也表现不佳,分别下跌9.1%、9.0%和7.8%。

图表1:MSCI中国指数上周大幅下跌7.3%,地产、可选消费和保险板块领跌

市场前景展望

与A股类似,上周海外中资股市场再度出现明显回调。尽管美国6月通胀数据再度刷新纪录也引发了海外市场的一定波动,但我们认为上周海外中资股市场的回调更多可能还是与内部因素关系更大一些,例如相对低于预期的2季度经济数据显示中国经济距离完成修复依然有一定距离、且依然面临来自消费和地产不均衡的挑战,同时部分城市近期疫情反弹也增加了市场对于未来增长前景的担忧。更重要的是,近期局部房地产问题引发了投资者对房地产市场健康程度的担忧,造成地产板块表现欠佳。

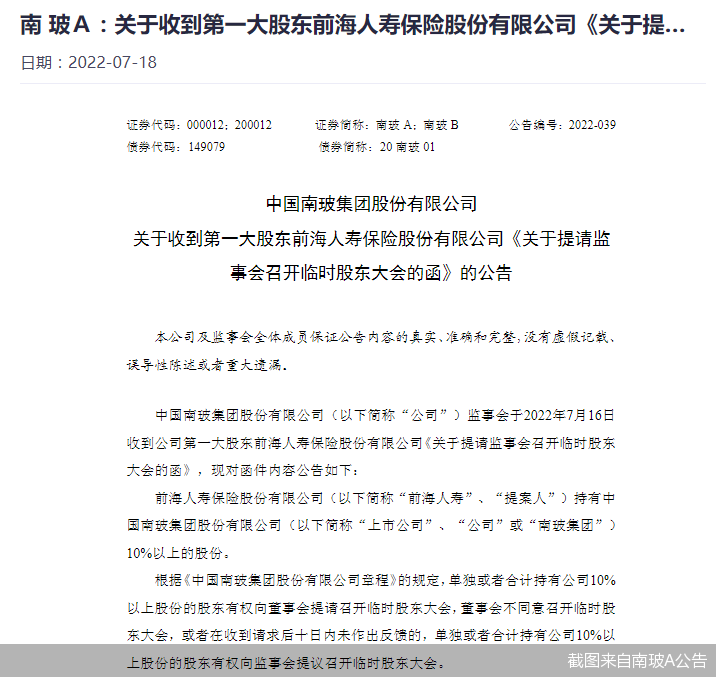

国内方面,有关稳增长政策力度可能趋缓以及对结构性问题的担忧重新浮出水面压制了短期市场风险偏好。虽然经济活动从4月低点明显修复,并在过去两个月推动市场显著反弹,但随之而来的是投资者猜测进入3季度政策力度可能逐步趋缓甚至出现一定退坡。近期中国CPI和猪肉价格涨幅超出预期,加之中国央行持续较低的逆回购力度,也增加了市场对此的担忧程度。一定意义上,我们认为在经济增长出现企稳迹象后,政策力度的确可能会有所趋缓、尤其是对比4~5月疫情扰动较大阶段。但2季度经济数据、尤其是近期房地产市场面临的挑战均表明经济复苏进程并不完全稳固,后续依然需要更多的稳增长政策来提供支持。1)中国2季度数据表明经济出现修复,但不均衡依然存在。具体来看,2季度中国GDP同比增长0.4%,为2020年1季度以来最低增速,主要是由于全国范围内疫情反弹对国内经济带来显著负面影响,特别是服务业复苏疲弱。二季度GDP包含了4月疫情的负面影响,但从6月数据来看,生产端短期冲击已过。具体来看,6月出口同比增长17.9%,与5月的16.9%相比增速有所加快,达到今年1月以来最高增速。6月工业增加值同比增速从5月份的0.7%攀升至3.9%。社零总额6月同比正增长3.1%,与5月同比下降6.7%相比明显改善,但居民服务消费仍然偏弱。今年1-6月固定资产投资增长6.1%(vs. 前5个月同比增长6.2%),主要得益于制造业和基建投资上半年表现强劲。相比之下,房地产投资依然低迷。房地产开发投资同比从-7.8%再度走阔至-9.4%,反映了房企去杠杆背景下,拿地谨慎、开工迟缓、投资疲软。此外,继5月社融和M2数据明显好于预期后,6月新增社融在一系列稳增长政策有效实施推动下进一步攀升至5.17万亿元,同比多增1.47万亿元,但结构上可能更多与政策支持的基建项目有关。因此整体来看,6月数据出现强劲改善修复,但整体复苏仍然不平衡而且不稳固。2)近期房地产市场出现部分风险引发市场担忧升温,可能需要政策的快速应对。给定当前的宏观环境,我们建议投资者密切关注未来政策信号、尤其是7月份举行的年中中央政治局会议。

海外方面,随着美股二季报拉开序幕以及在通胀率进一步攀升后美联储可能在7月底再次大幅加息,美股市场可能面临一定扰动。6月美国通胀率达到9.1%,创出近41年以来最高水平。在高于预期的CPI数据公布后,有关美联储在即将召开的议息会议上加息100个基点的可能性大幅上升。虽然考虑到经济衰退忧虑升温使得这一预期并未板上钉钉,但是7月再度大幅加息至少75bp是大概率事件。这一因素、加之未来通胀率可能仍然居高不下、且盈利增长疲弱都可能导致外部环境依然是7月甚至三季度港股市场的主要波动源之一,进而不排除对港股市场造成扰动。

综合而言,往前看,随着投资者将其关注的焦点逐步转向现有稳增长政策的实际效果而且国内外不确定性犹存,我们预计短期市场或将继续盘整、并在情形逐步明朗前进入相对平淡期。但是,在中美经济增长和政策周期背离的大环境下,国内政策立场维持宽松、市场估值仍具吸引力以及南向资金持续流入也使得中期来看港股市场的整体上行趋势不至于被完全逆转。在这一背景下,我们认为寻求确定性和优质标的,例如高股息个股和优质成长个股,或将是合理的选择,有助于提供下行保护。从长期角度来看,更为持续的上涨空间将取决于目前的乐观情绪是否能够转化为企业盈利和增长的改善。我们建议投资者密切关注稳增长政策信号和盈利前景,以判断市场短期的节奏和上涨动能。

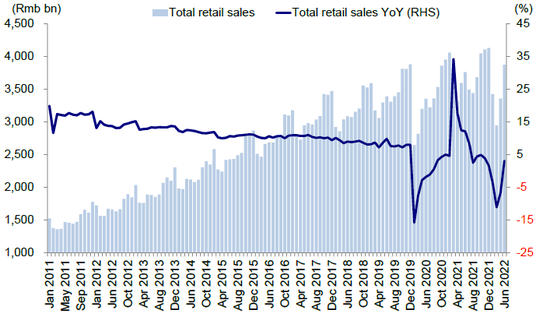

图表2:6月社零总额同比正增长3.1%,与5月-6.7%相比出现明显改善

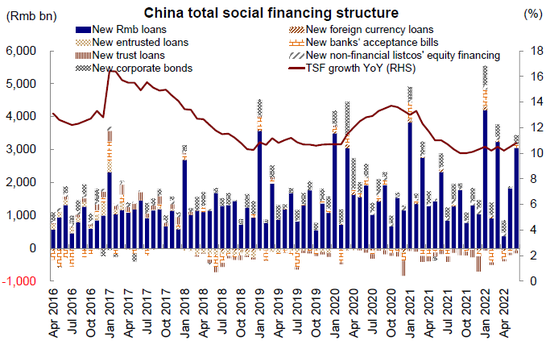

图表3:6月新增社融5.17万亿元,同比多增1.47万亿元

具体来看,支撑我们观点的主要逻辑和上周需要关注的因素主要包括:

1)宏观:经济复苏持续,但不确定性犹存。2022年2季度,中国GDP同比增长0.4%,低于预期,与1季度的4.8%相比增速明显放缓。服务业是主要拖累因素,除了居民服务消费仍然偏弱,地产相关的服务也偏弱。具体看,2季度一二产业增加值同比分别增长4.4%和0.9%,而第三产业增加值同比下降0.4%。

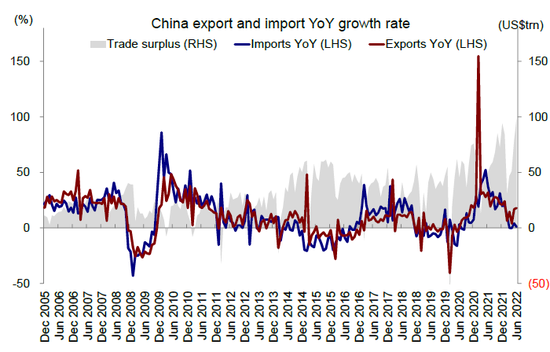

6月份数据表明经济复苏持续,但居民服务消费依旧偏弱。随着工业生产持续改善,生产端短期冲击已过。6月工业增加值同比增速从5月份的0.7%攀升至3.9%,从矿业到电力等各个领域增加值均出现增长。从需求端来看,6月社零总额同比正增长3.1%,与5月-6.7%相比明显改善,表明复工复产和政策支持推动消费行业强劲回升。具体来看,在减税和新能源汽车下乡补贴等一系列刺激政策推动下,汽车行业回升势头最为明显,引领整个社零数据改善趋势。但是值得注意的是,居民服务类消费支出整体仍然偏弱,例如二季度教育文化娱乐支出同比-20.9%。与此同时,得益于疫情好转,6月中国出口同比增长17.9%,与5月份的16.9%相比增速有所加快。由于大宗商品价格下跌,6月进口同比增速从5月份的4.1%回落至1.0%。

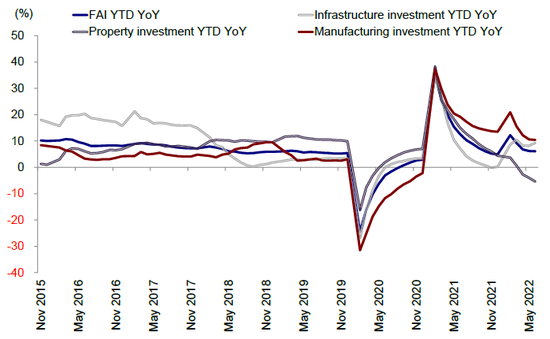

制造业和基建投资推动固定资产投资出现增长,而房地产行业持续疲弱。今年1-6月固定资产投资同比增长6.1%(vs今年前五个月同比增长6.2%),主要得益于制造业和基建投资上半年强劲增长,同比增速分别达到10.4%和7.1%。相比之下,房地产投资同比下降5.4%,与1-5月同比下滑4.0%相比降幅有所扩大。6月单月房地产投资同比降幅从5月份的7.8%攀升至9.4%,表明供给受限、需求低迷。

图表4:今年1-6月固定资产投资增长6.1%

图表5:6月中国出口同比增长17.9%,与5月16.9%相比增速有所加快

2) 货币:6月金融数据好于预期表明稳增长政策得到稳步执行,但重要的是未来信贷需要进一步扩张。继5月金融数据明显好于预期后,6月新增社融5.17万亿元,同比多增1.47万亿元,高于Wind调查中的最高预期。新增社融出现强劲增长的主要推动力为政府债券、人民币贷款和表外票据。具体来看,6月新增中长期企业贷款显著改善;伴随着地产销售的改善,新增中长期居民贷款同比降幅也有所收窄。与此同时,6月M2同比增速也攀升至11.4%,已经超出2020年的最高点。

3) 盈利:2022年上半年盈利增速可能明显放缓,下半年增速或明显改善。海外中资股2022年中报渐行渐近,将于8月迎来业绩发布的高峰期。基于中金公司行业分析师对于个股的盈利预测,以人民币计价,我们自下而上汇总后整体1H22盈利预计同比增长5%,较2021年的20%明显放缓。我们认为背后的原因在于国内疫情反弹、全球供给冲击和大宗商品价格大幅上涨等多项挑战拖累下游需求和投资,并导致下游行业利润率持续受到挤压。具体到各个行业层面,我们预计防御性板块盈利明显下滑,尤其是对上游能源价格更为敏感的公用事业板块,而能源、有色金属和交通运输板块有望推动周期性行业上半年盈利同比增长15%。另一方面,下游行业(例如纺织服装和电子)以及房地产行业上半年盈利表现可能落后其它行业。

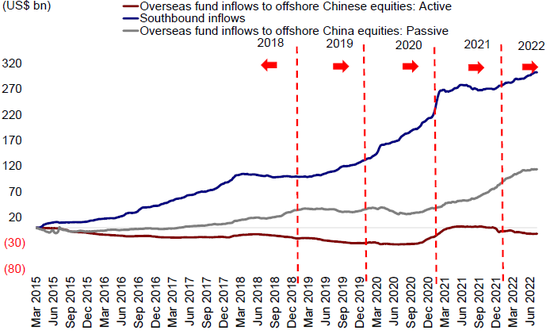

4)流动性:南向资金从此前一周的净流出转为净流入,海外资金也呈现流入势头。中国内地投资者通过港股通投资香港股市的热情上周有所恢复,日均流入4.88亿港元,低于此前一周的8亿港元。海外ETF基金流入海外中资股市场的资金总量为3.69亿美元,海外主动型基金上周流出规模共计2.49亿美元。整体来看,根据来自EPFR的数据,上周总计6.18亿美元的海外资金流出了海外中资股市场。

图表6:南向资金从此前一周的净流出转为净流入,海外资金也呈现流入势头中资股

投资建议

整体来看,由于外部波动和政策支持力度下降可能会影响到市场的上行动能,我们判断短期市场可能继续盘整。但是,若中美经济增长和政策周期背离趋势仍然持续,我们认为港股市场中期上行趋势将保持不变。投资建议方面,鉴于目前宏观环境,我们认为提供现金流确定性的板块仍将是良好的选择,例如股息支付带来的确定性或可预见性经营性现金流带来的确定性。因此,我们推荐高股息标的,如银行、部分公用事业和能源板块。另外,我们也建议关注估值存在折价而且监管环境逐步改善的优质成长板块,例如汽车、医疗设备、部分互联网和消费板块。

重点关注事件

1)中国经济增长与政策变化;2)地缘局势;3)疫情变化;4)中美关系。

分析师:王汉锋,CFA SAC 执证编号:S0080513080002 SFC CE Ref:AND454

分析师:刘 刚,CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

联系人:寇 玥 SAC 执业证书编号:S0080120120022 SFC CE Ref:BRH427

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>