中信策略:内外扰动加大 市场仍处于高波动窗口

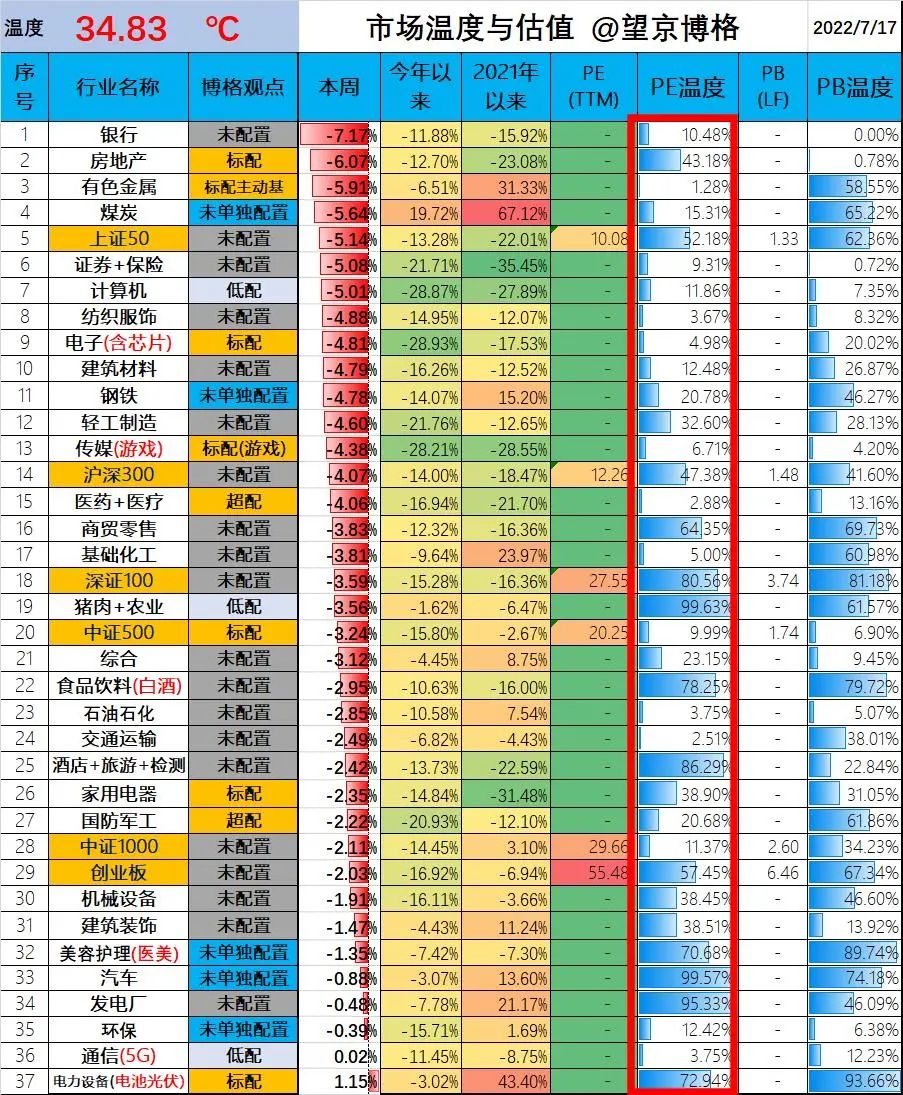

欧美衰退预期不断强化,国内经济快速恢复面临的压力加大,内外扰动叠加,市场依然处于高波动窗口,建议紧扣景气有支撑的主线,继续围绕医药、成长制造、消费三大板块保持均衡配置。首先,欧美通胀持续超预期,并预计将在三季度磨顶,美联储加息幅度进一步前置,欧央行加息启动,加剧欧美经济衰退风险,预计衰退交易将贯穿欧美市场下半年,对国内出口和跨境资金流动的扰动加大。其次,国内经济快速恢复的压力加大,预计政策应对的主动性将增强,政策支持国内经济持续恢复的趋势不变,但在三季度恢复的速度或会放缓;房地产将成为下半年经济恢复的关键,预计政策将主动缓解风险,支持需求。最后,A股估值修复与全球指数估值收敛后,投资者对海外扰动因素和国内经济恢复压力更敏感,中报季是下半年市场波动最大的窗口,中报持续高景气和出现拐点的行业依然是最重要的配置线索,建议继续坚持对医药、成长制造、消费三条主线的均衡配置。

中金策略:市场风险偏好阶段性受抑 仍需“稳”而后“进”

随着反弹已持续超过两个月,时间长度和幅度均较为接近历次底部后的首轮反弹情形,市场可能将逐步面临以下因素的检验而波动加大:1)市场对资金宽松及政策稳增长已经有一定的预期,可能需要更多宽松的预期才能形成积极催化。2)市场估值经历一定修复后,进一步上涨可能需要基本面修复等其他因素支撑。3)成长板块前期涨幅较大,利好密集兑现后可能也积累了部分获利压力,上升动能可能依赖于后续资金面。4)海外衰退预期强化且政策仍趋紧,全球资产价格波动短期难平息。

国金策略:阶段性反弹进入波动加大阶段 聚焦两个关键时间窗口

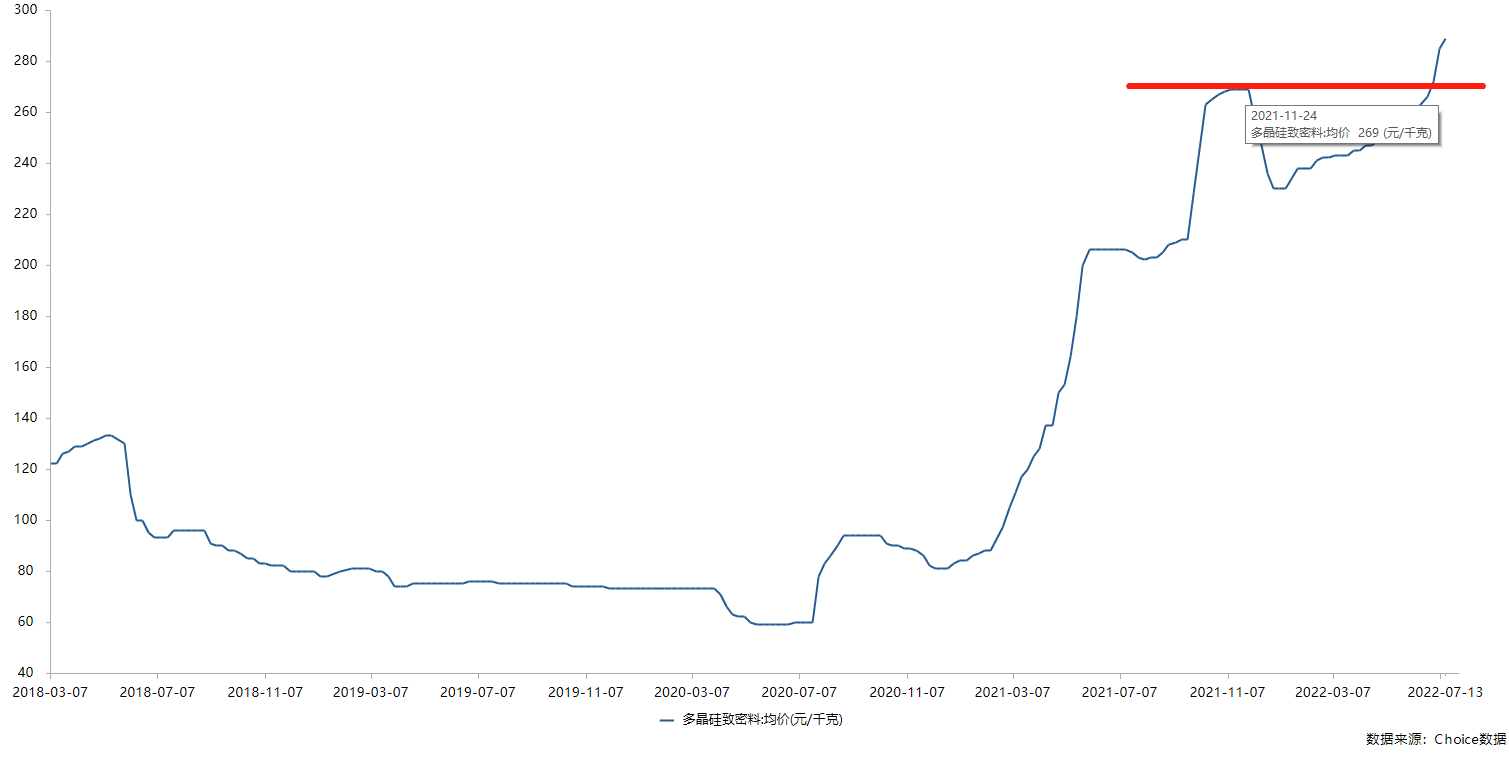

下半年市场逐步从反弹过渡至反转,指数或创新高。业绩反转将是驱动市场趋势反转的核心动力,即使下半年经济缺乏弹性,利润率改善逻辑不容忽视。下半年上游PPI 见顶回落阶段,特别是资源品涨价趋缓或加速这一过程,中下游利润率改善将驱动整体企业盈利回升。节奏上,下半年市场趋势反转确定性较高的阶段或在三季报前后。

信达策略:风险远小于08年美国次贷 V型反转的终点可能在Q4

下半年类似2019年,反转已经成立,节奏上7月有些小风险,Q4进入震荡。我们认为下半年股市的牛熊状态可能会类似2019年,盈利尚没有出现趋势性改善,但由于估值提前跌到位。股市会先有一次估值修复,然后等待验证盈利的逻辑。展望后市,方向上,下半年是反转,节奏上,市场在7月可能会有些风险,主要是来自中报业绩披露、超跌反弹资金出现分歧,房地产和海外商品的波动放大了这一波动。Q4开始,将会进入震荡市,强震荡还是弱震荡取决于经济恢复的速度。

招商策略:经济数据披露之后A股两种经典演绎前景

上半年经济数据出炉,上半年GDP增速为2.5%,下半年是增速目标如何定调就成为市场走势的分水岭。4月底的政治局会议成为经济的拐点和市场的拐点;而7月下旬的政治局会议将会召开,成为市场风格演变的关键分水岭。

广发策略:短期波折不改“此消彼长”中期趋势 成长继续占优

“此消彼长”短期波折不改中期趋势,继续关注中国优势资产。停贷”事件的风险敞口相对可控,如果近期监管层出台进一步“停贷”事件处置政策,可能缓和市场悲观情绪。我们构建的“此消彼长四象限框架”大概率将继续呈现“美国衰退得快,中国复苏得慢”的组合,成长占优。行业继续配置“政策暖风”中国优势资产的3条主线:(1)疫后制造及消费修复:汽车(含新能车)/光伏组件/零售等;(2)再加杠杆:限制性政策转向边际宽松(互联网传媒/创新药/地产龙头);(3)国内定价主导的通胀链:上游资源/材料(煤炭/钾肥)和养殖业。

国君策略:风险偏好两端走 回调布局买成长

地产风险将进一步推进不同投资者的风险偏好滑向两端,低风险偏好的投资者看淡与经济周期相关的价值股,而高风险偏好的投资者继续偏好高景气成长股与赛道股。下一个阶段,两大投资主题有望继续走出超额,第一类是转型背景下新能源、数字经济、自主可控等科技新经济成长股;第二类是存量经济下竞争优势扩大,并且股价已充分调整的赛道龙头股。推荐:1)高景气成长:电动车/光伏/风电/军工/计算机信创/数字产业;2)消费医药等赛道龙头股:白酒/酒店/生猪/医疗耗材/医疗消费/CDMO。

方正证券:海外因素对国内的扰动效果有限 后市无需对A股走势担忧

在市场风险偏好较低的时期内,应该紧跟政策的确定性,而当前消费板块的确定性仍较高,上周强势的电力板块,其实也可以看作前期新能源赛道板块的高位资金在获利结算,在产业链的相关板块的继续布局,其核心逻辑仍在新能源车的火热销售还将持续,因此我们认为,对后续的经济形势及A股走势无需太过担忧,“停贷”风波的出现实质上将加速旧经济风险的出清,而基本面数据及盘口特征的表现也证明了新经济正加速崛起。

西部策略:下半年市场的核心矛盾在于通胀与复苏的拉锯战 有耐心才有希望

下半年市场仍将面临更多反复,指数层面比4月底更好的机会可能需要耐心等待CPI增速拐点出现。对于相对收益投资者而言下半年把握风格上的确定性将更为重要。短期关注盈利预期相对稳健的消费(农林牧渔,家电,纺织服装,食品饮料)和有望受益于稳增长政策预期的基建链(环保,公用事业,建筑等)。从中期来看,通胀依然是全年最重要的投资主线,持续关注受益于通胀上行的泛农业(种植业和种业、养殖业、化肥农药、农资冷链物流、农业机械化等),以及业绩稳健的食品饮料,家电和医药等消费行业龙头。

海通证券荀玉根:近期调整性质是倒春寒 结构可以均衡一些兼顾两大概念

当前市场的调整我们定性为倒春寒,核心是市场在经历明显修复后基本面跟不上,因此会演绎进二退一式休整,不过这种休整是健康的调整,4月底反转向上的大趋势不会改变。往后看,借鉴过去历史,第一波上涨后历次回吐过程中,上证指数平均下跌46天(剔除2019年),上证指数、沪深300、万得全A、创业板指平均回撤13%左右、回吐前期上涨行情0.5-0.7左右的涨幅。扰动因素可能是海外经济衰退、国内通胀回升以及基本面回升缓慢。

中信建投策略:市场如期震荡 新能源方向仍具较强的可持续性及确定性

我们在四月底坚定鲜明看多市场,在近期明确提出市场将从修复期转入震荡,市场表现也验证了我们判断。短期市场的核心逻辑在于宽松加码告一段落,但基本面依然面临一系列内外挑战。因此我们近期也持续强调市场后续不应以指数级别牛市或者水牛来看待,而是应β转α,整体上成长仍是主线,而当前市场微观结构的问题是高景气成长配置进一步集中,所以这个阶段投资者需要保持耐心,相对收益者可考虑均衡配置成长,绝对收益者可考虑中性仓位,等待外部催化下显著调整后结构上再加码高β高景气成长。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>