策略聚焦|内外扰动加大,市场仍处于高波动窗口

欧美衰退预期不断强化,国内经济快速恢复面临的压力加大,内外扰动叠加,市场依然处于高波动窗口,建议紧扣景气有支撑的主线,继续围绕医药、成长制造、消费三大板块保持均衡配置。首先,欧美通胀持续超预期,并预计将在三季度磨顶,美联储加息幅度进一步前置,欧央行加息启动,加剧欧美经济衰退风险,预计衰退交易将贯穿欧美市场下半年,对国内出口和跨境资金流动的扰动加大。其次,国内经济快速恢复的压力加大,预计政策应对的主动性将增强,政策支持国内经济持续恢复的趋势不变,但在三季度恢复的速度或会放缓;房地产将成为下半年经济恢复的关键,预计政策将主动缓解风险,支持需求。最后,A股估值修复与全球指数估值收敛后,投资者对海外扰动因素和国内经济恢复压力更敏感,中报季是下半年市场波动最大的窗口,中报持续高景气和出现拐点的行业依然是最重要的配置线索,建议继续坚持对医药、成长制造、消费三条主线的均衡配置。

海外扰动因素强化,通胀倒逼

美联储加息前置,加剧欧美衰退风险

1)通胀持续超预期,美联储加息幅度进一步前置,欧央行加息启动,强化欧美经济衰退风险。继欧元区CPI超预期后,美国2022年6月CPI同比上涨9.1%,继续超预期并创1981年11月以来新高。能源项、住宅项、食品项仍是美国6月CPI上涨的主要拉动分项。虽然大宗商品价格已有回落,但美国核心通胀上涨正在变得更加广泛。美国通胀主要矛盾在供给而非货币,预计通胀三季度将继续磨顶。美国非农就业市场6月劳动力缺口仍高达533万,劳动力短缺源于中期结构因素,一方面疫情冲击下劳动参与率难显著恢复;另一方面受特朗普时期政策影响,2017年以来美国净移民明显下行。劳动供给不足,技术进步乏善可陈,美国经济内生增速受限,带来薪酬上行和物价上涨双螺旋。货币紧缩主要压制需求,在影响到就业之前会先杀伤经济。通胀短期推升加息节奏预期,美元指数短期快速上行至108附近,预计美联储7月加息75bps概率较大,也不排除加息100bps可能,欧央行也会启动加息。虽然市场对本轮美联储加息终点利率水平的预期不变,预计仍在3.75%~4%,但节奏上加息前置可能会导致经济衰退更早,压力也更大。

2)衰退交易贯穿欧美股市下半年,对国内出口和跨境资金扰动加大。一方面,7月5日开始美国国债2年和10年期限利差开始持续倒挂,历史上这往往是经济衰退的领先指标。考虑到通胀、供应链、物流、强势美元等因素,预计美股业绩将延续年初以来阶段性下修的趋势。在金融条件继续收紧的过程中,较难看到机构和散户资金持续净流入美股。因此,在美联储货币政策转向的预期形成前,美股预计难迎来持续反弹,“衰退交易”将是贯穿美股下半年的主题。另一方面,市场对欧洲能源危机和经济衰退的担忧也不小,STOXX600动态P/E已调整至2010年来21%分位的较低水平;除英国与意大利的政局不确定性以外,近期美元指数的快速升值也较充分反映了市场对欧洲经济前景的担忧。欧美货币紧缩可能导致外资阶段性流出,欧美经济衰退预期影响国内出口前景,主要将在三季度对A股的资金面和基本面预期产生影响。上周北向资金净流出216亿元,行业方面比较集中,流出前三的板块分别是银行、电子、食品饮料,合计流出161亿元。

国内经济快速恢复压力加大,三季度

恢复速度或将放缓,预计政策将主动应对

1)6月国内经济恢复加快,但结构分化明显,地产主线成为下半年的关键。二季度国内经济受局部疫情和外部环境冲击,GDP同比增长0.4%,弱于市场预期;同时,在一揽子稳增长措施下,5、6月经济快速向正常水平回归。6月经济复苏加快的同时,结构分化更明显:一方面,生产端工业增加值增速已回升至3.9%;需求端中基建、制造业投资引擎发力,推动投资增速进一步上升,消费名义增速超预期较好;另一方面,疫情扰动下服务业表现不振,中小企业生存环境较差,青年群体就业压力增大,居民实际收入增长缓慢。另外,近期部分地区地产“断贷”事件日益频繁,尽管包括地方政府、监管机构和各大银行在内的多方主体进行了回应,但预计居民购房意愿和投资者情绪仍会受到影响。30个大中城市商品房成交7月初开始回落,最新一周成交已降至3~5月疫情期间水平。除了前述欧美经济衰退可能压制外需外,结构分化下,下半年经济恢复程度的关键取决于地产产业链,经济中期恢复的方向不变,预计三季度恢复速度或将放缓。

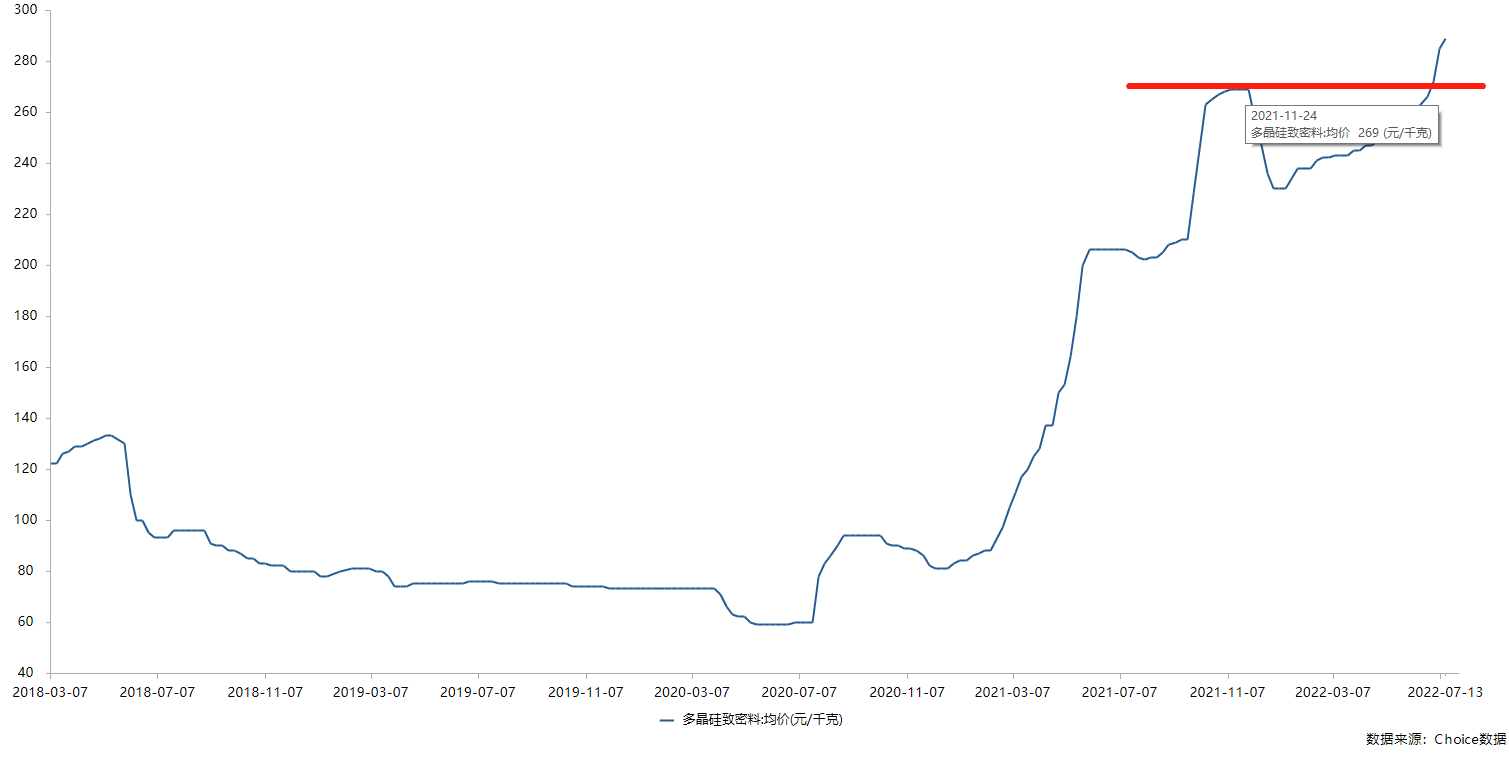

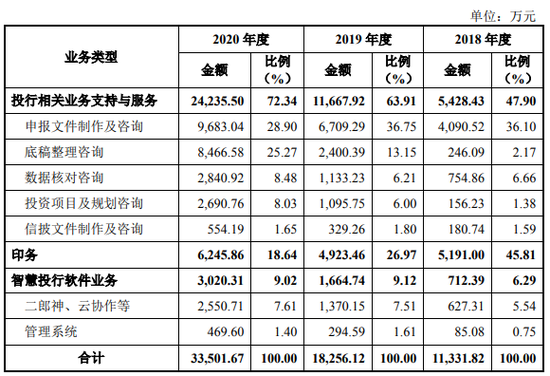

2)中报业绩分化显著,上游资源和部分赛道景气明显占优。截至7月16日,A股中报业绩快报/预告披露率37%,以披露公司为样本(下同),全部A股/非金融板块2022Q2单季度净利润同比增速分别为14%/15%,上半年累计净利润增速达19%/21%。样本公司中,工业板块利润占比约七成,因此当前中报整体增速较高主要为工业板块(尤其上游资源品)贡献(2022Q2单季度同比+35%),医药(+24%)维持高景气,但消费(-25%)、TMT(-24%)、大金融(-70%)相对承压。净利润同比、环比改善幅度最大的细分领域有乘用车、CXO;同比大增、环比维持一季度以来高景气的有锂原料、硅料、ICL、农化;其他得到业绩验证的细分领域还包括上游的煤炭、铜铝、油气、两碱(纯碱氯碱)、新材料、化学生物药;中下游的军工、家电、半导体、锂电池、光伏、航运、快递等。但也有部分行业预告个股二季度单季净利润增速为负,集中在房地产、农林牧渔、建筑、商贸零售、消费者服务板块。

3)政策应对的主动性增强,关注中央政治局会议对稳增长加力的表态。首先,2022年2月住建部在国新办发布会表示,以“保交楼、保民生、保稳定”为首要目标,我们认为保障交付为后续主要政策目标。随着政策不断出台,相关风险有望得到化解,整体风险可控。其次,预计后续防控措施对经济社会发展的负面影响将逐渐减弱。7月以来各地出现散点疫情,过去14日有确诊病例的省份数从9个上升至20个,而国务院联防联控机制多次新闻发布会持续强调精准防控,各省亦成立专班整治防控措施“层层加码”和“一刀切”问题。最后,预计7月下旬召开的中央政治局会议将进一步加大稳增长力度,包括:①预计对地产当前的结构性压力给出比较明确的原则性表态,缓解风险担忧,且后续政策将继续出台以支持地产需求;②2022年专项债已基本在6月发行完毕,下半年或可扩容以助力基建投资;③新能源基建或可使用政府债券融资,抬升装机天花板。

内外扰动加大,市场仍处于高波动窗口

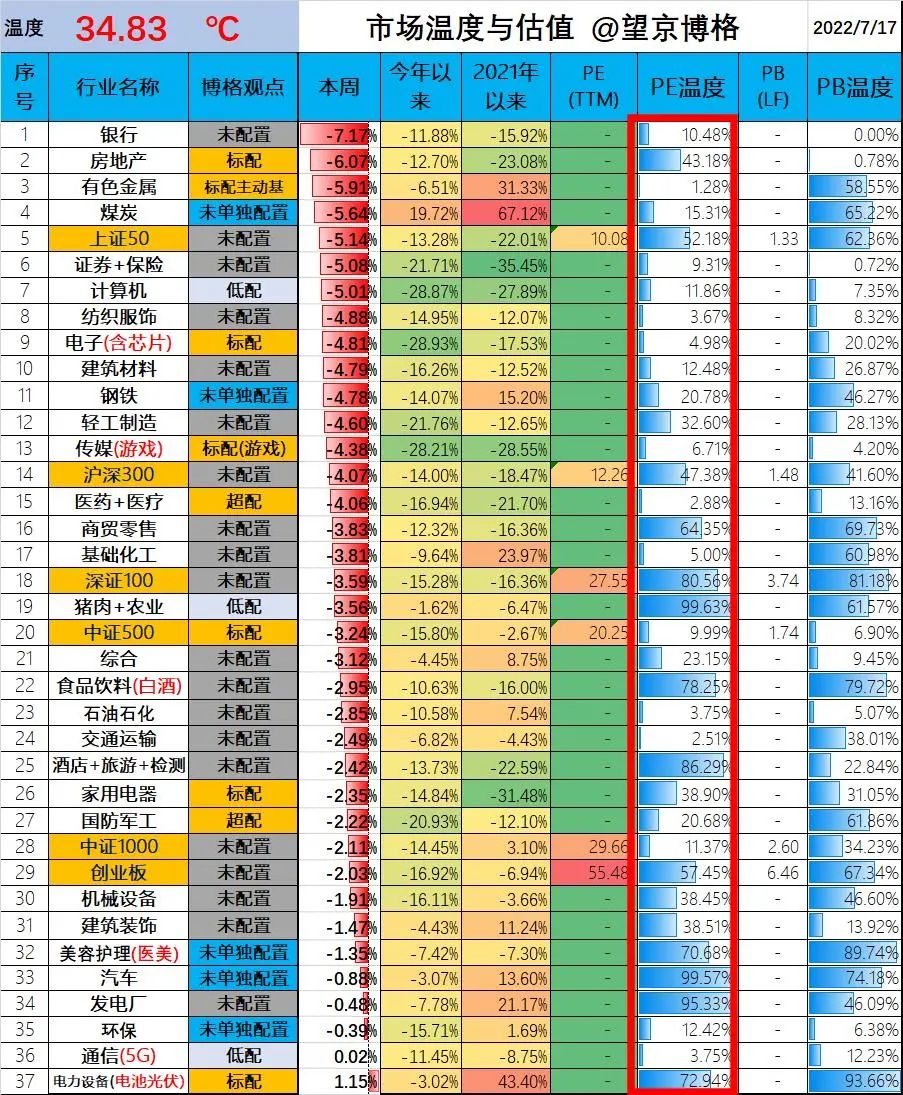

1)估值修复后的市场对内外扰动更敏感,中报季市场波动较大。随着数据披露明确,二季度是近年来宏观经济数据最弱并且上市公司业绩分化最大的时期;三季度国内外政策再次进入重要观察期,随着国内经济快速恢复的压力加大和海外衰退风险增加,预计政策支持国内经济持续恢复的趋势不变,但在三季度恢复的速度或会放缓。同时,经过快速反弹和阶段性调整后,沪深300指数的最新动态P/E分位已从4月26日低点的28%回升至39%(2010年以来),创业板则从11%回升至50%,两者与美股标普500当前46%的估值分位差距已不大。A股估值修复与全球指数估值收敛后,投资者对内外扰动更敏感,预计中报季是下半年市场波动最大的窗口,结构性因素依然占主导地位。

2)紧扣中报景气有支撑的主线,坚持医药、成长制造和消费均衡配置。中报分化引领下,景气依然是最重要的配置线索,其中成长制造亮点更多,医药分化明显,消费关注疫后修复。具体品种选择上:①随着前期政策影响缓和,医药行业或迎来阶段性估值修复行情,重点关注创新药、医疗器械、CXO、医疗服务。②成长制造领域重点关注渗透率持续提升、智能化、国产化趋势加速的智能汽车(智能硬件、造车新势力),内外需共振、共识度最高的光伏和风电,国产化率不断提升的半导体(车规级、半导体材料),以及经营改善、业绩持续兑现的军工(军工电子、材料)。③消费板块重点关注两条主线,一是前期疫情受损行业的修复(航空、酒店、餐饮、旅游),二是在局部疫情背景下仍然维持高景气的细分行业(白酒、小家电、美妆产业链、人力资源服务)。

风险因素

局部疫情反复超预期;地产产业链风险升级;国内政策及经济复苏进度不及预期;海内外宏观流动性超预期收紧;俄乌冲突升级。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>