2022年以来,内外部负面因素叠加,导致我国权益市场大幅震荡,大量基金和理财产品受此影响,净值大幅回撤。2022年一季度,受到权益市场整体表现不佳的影响,公募产品总规模下滑0.39万亿至24.89万亿,仅货币基金、债券基金、QDII基金规模上升。其中债券基金规模达7.06万亿,一季度新增1709亿,环比增速2.48%,单季度规模增量仅次于货基。2022年一季度新发行债券基金1135亿,与17年以来一季度的平均水平类似。(数据来源:Wind,2022.01.04-2022.03.31)

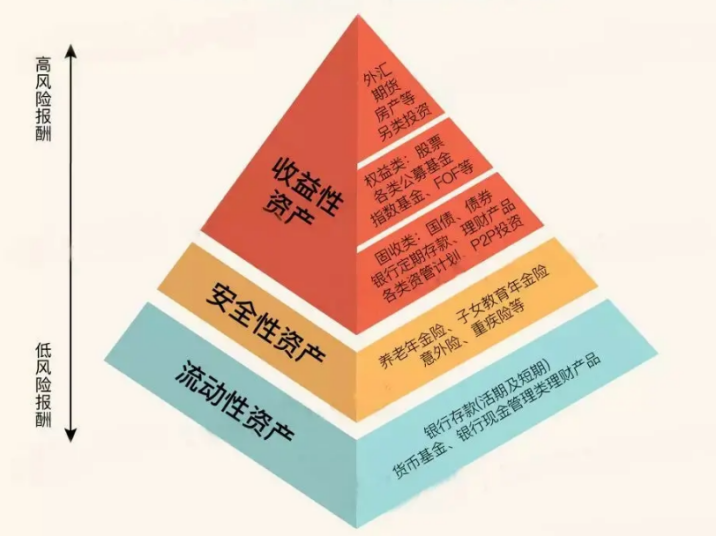

一、“金字塔原理”的作用一:资产配置

在震荡的市场下,资产配置的重要性逐渐凸显,在不同的市场环境下,调整不同类型产品的配置比例,可以帮助我们分散投资风险,提高整体收益。在这里就不得不提到“金字塔原理”。

从“金字塔”的整体形状来看,底层最大,顶层最小,对应的我们的资产配置比例应该是低风险资产的比例最大,高风险资产的比例最小。

具体来看,按照风险从低到高,大致可以将我们的资产类型可以分为三个部分,底层是流动性资产,用来保障日常生活的各类支出,主要包括银行存款和各类低风险理财产品;中层是安全性资产,如各类保险(养老险、意外险、重疾险);上层是收益性资产,用来实现财富的增值,主要包括权益类产品,如基金、股票,以及风险偏高的期货期权、外汇等。

通过调整不同资产在金字塔中的配置比例,有利于投资者在控制整体的投资风险的基础上,获取超额收益。由于有较大比例的低风险资产作为防御,在风险来临的时候才能“稳而不慌”。

二、“金字塔原理”的作用二:仓位管理

金字塔原理除了可以应用在整体投资的资产配置中,同样也可以应用在基金投资的仓位管理中。基金投资中的仓位,指的是基金投资占整体资金的比重,因为债券和货币基金的收益率和波动率均比较低,对短期的投资收益影响较小,所以仓位管理在实盘投资中多应用于权益类基金。

由于权益市场充满不确定性,全仓买入一只权益类基金风险相对较大,好的仓位管理,可以使投资者在面对市场波动的时候游刃有余,以免因为市场突然调整而遭受重大损失,或者因为空仓而错过突然到来的行情。仓位管理的方法除了等比例加仓,也称矩型仓位管理法,还有金字塔型和倒金字塔型仓位管理法。

1、金字塔仓位管理法

指的是投资者第一次建仓的时候投入的资金量较大,若市场后续运行的方向与投资者预判的不同,那么就不加仓。如果方向一致,就可以逐步加仓,但加仓的仓位逐渐变小。

因为是根据投资收益率来控制仓位,当判断对了行情的趋势,比如在单边上行的牛市行情中,金字塔形仓位管理法的收益是很可观的。而且因为只在第一次建仓,确定有浮盈的时候,才开始加仓,所以安全性也有一定保障。

但如果判断不准确,错用在了熊市行情中,资产持续下跌而加仓的比例越来越小,就很难获得大的收益。

2、倒金字塔形仓位管理法

与金字塔形仓位管理相反,初次进场的时候仓位较轻,后市逐步加仓摊薄成本的方法就叫倒金字塔形仓位管理法,也俗称“越跌越买”。

这种方法比较适合想抄底的激进型投资者,或者对后市比较悲观的时候使用,因为初始投资的资金比较少,行情下跌对初始资金的影响也比较小。后市再逐步加仓,而且加仓比例越来越大,进而摊薄成本。比较适合用在单边下行的熊市行情中。

但如果判断不准确,用在了牛市行情里,加仓比例越来越大,就会导致成本越来越高,或者遇到右侧趋势行情,刚买了小部分仓位就涨上去了,就容易错过行情。

三、金字塔底层的优选配置——债券型基金

金字塔原理除了可以应用在整体投资的资产配置中,同样也可以应用在基金投资的仓位管理中。

作为资管行业的先行者,公募基金具备净值化产品、监管成熟、投研能力、管理机制市场化等优势。资管新规后,伴随理财净值化转型,刚性兑付被打破,万亿资金开始寻求其他替代品种,上半年A股市场大幅波动,股票型基金、混合型基金净值普遍下跌,债券型基金成为一个不错的选择。

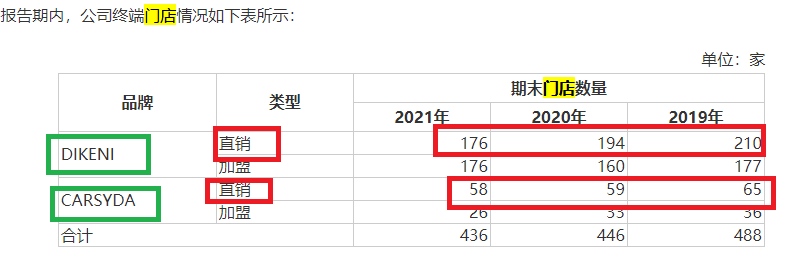

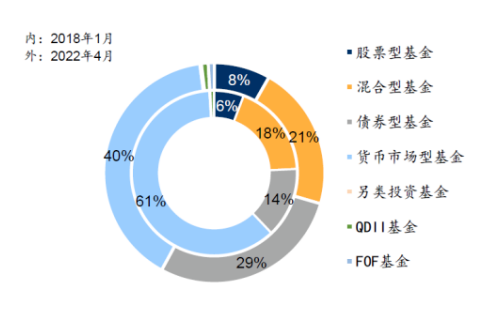

从各类基金占比变化来看,债券型基金和混合型基金占比已经从资管新规之前的14%、18%提高至当前的29%和21%,未来空间广阔。

来源:华泰证券,统计区间2018.1-2022.4

来源:华泰证券,统计区间2018.1-2022.4债券型基金作为一种收益稳定、波动性低的资产,一方面可以降低整体组合波动性,同时也可以在空仓期获得收益,从而实现资金使用效率最大化。从投资的门槛上看,债券型基金能够让普通投资者参与到投资银行间债券、企业债等债券中。这些债券对中小型投资者有较多的限制,而投资债券型基金则可以避开这些限制,门槛较低;从控制风险的角度看,债券和股票等其他类资产的相关性比较低,和股票的高风险高收益不同,债券型基金相对比较稳定,可以起到非常好的分散风险的作用,有效平滑投资组合的波动性,降低账户整体风险。债券型基金虽然不能带来丰厚的收益,但是一般也不会遇到较大的风险。综合来说,很适合作为金字塔底层的优选配置。