出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近日,主打商务男装的广州迪柯尼服饰股份有限公司(迪柯尼)的A股上市申请获受理。

招股书显示,迪柯尼拟募资7.03亿元,用于营销网络建设项目(4.78亿元)、补充流动资金(0.75亿元)等。但迪柯尼募资的必要性存疑:一是营销网络建设项目拟新增234家直销门店,但公司报告期内的直销门店连续下降,拟新增的门店是现有数量的一倍。二是公司2021年刚刚巨额分红,再通过募资补流有些多余。

此外,迪柯尼还通过大幅裁员降低成本。如果没有裁员,公司2020年的净利润降幅将超过65%,或触碰审核红线。

公司大幅裁员压缩成本 实控人巨额分红不亦乐乎

招股书显示,迪柯尼的主营业务是商务休闲男装的研发、销售及品牌管理,主要品牌包括“DIKENI”品牌及“CARSYDA”品牌。

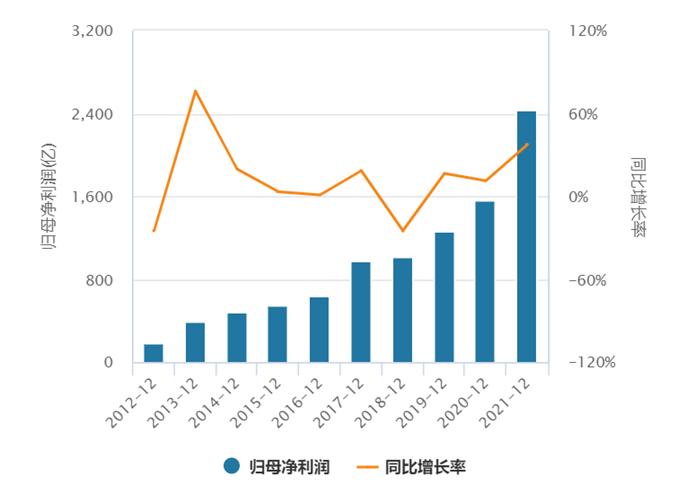

相比其他男装上市公司萎靡的业绩表现,迪柯尼最近两年的营收增速一直保持为正。2019-2021年,公司分别实现营收7.12亿元、7.99亿元、9.2亿元,同比分别增长12.21%(2020年)、15.18%(2021年);分别实现归母净利润0.7亿元、0.53亿元、0.81亿元,同比分别增长-24.45%(2020年)、53.52%(2021年)。

值得关注的是,迪柯尼业绩比同行公司亮眼的重要原因是不断通过裁员压缩人力成本。2019-2021年各期末,公司员工总数分别为1611人、1413人、1239人,2021年末比2019年末减少了近四分之一。

大幅减员无疑可以增厚账面利润。以2020年为例,迪柯尼离职的198名员工至少为公司减少0.3亿元的开支。比如,公司销售人员、管理人员2020年的职工薪酬较2019年分别减少1735万元、1235万元。

如果2020年没有这0.3亿元节省的开支,迪柯尼当年的净利润将降至0.23亿元以下,较2019年下降的幅度将超过65%。根据现有审核规则,拟IPO公司业绩降幅超过50%,将触及审核红线,需要公司是否具备论证持续经营(盈利)能力。

招股书显示,公司2021年的员工薪酬普遍增长。但如果不减少174名员工,公司2021年的净利润仍要减少0.3亿元左右。

一方面是公司大幅裁员降成本,可另一方面,迪柯尼的实控人分红分得不亦乐乎。

2021年11月,迪柯尼决定意以公司总股本9000万股为基数,向全体股东每10股派发现金股利5元,合计派发现金股利4500万元。报告期内,迪柯尼合计分红约6759万元。

招股书显示,公司实控人为许才君、郑雪芬夫妇。二人直接及间接合计持有公司91.81%的股份,合计控制公司96.67%的股份。这意味着,公司IPO前夕的绝大部分分红都落入了实控人的口袋。

门店连年递减却仍要募巨资翻倍扩张

招股书显示,迪柯尼拟公开发行股票不超过3000万股,拟募资7.03亿元,分别用于营销网络建设项目、设计研发中心建设项目、信息化系统升级项目、补充流动资金,拟投入募集资金分别为4.78亿元、0.46亿元、1.03亿元、0.75亿元。

其中,营销网络建设项目是最大的募投项目,该项目预计未来三年内将在全国主要城市新增234家直销门店,合计营业面积34813平方米。

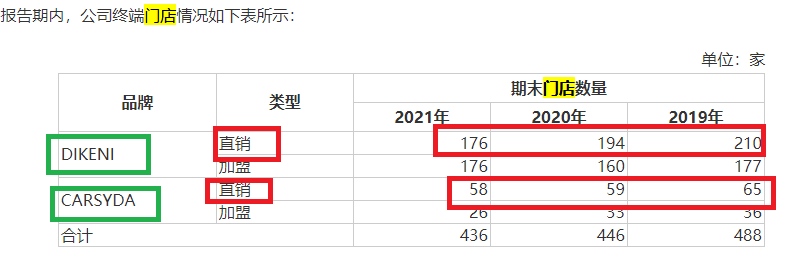

但公司报告期内直销门店数量一直在减少。2019年-2021年各年末,公司DIKENI品牌的直销门店数量分别为210家、194家、176家;CARSYDA品牌的直销门店数量分别为65家、59家、58家。

来源:招股书

来源:招股书2021年末,迪柯尼直销门店数量合计234家,而公司募投项目拟新增的数量恰好是现有的一倍。在公司门店数量连续下降的情况下,翻倍扩张是否过于乐观,募资必要性是否充足?

迪柯尼称,营销网络建设项目的必要性有六项:提升公司品牌形象的需要;完善公司营销网络布局的需要;加强对销售终端管控的需要;提高公司市场占有率及盈利能力的需要;获得稀缺的、具有战略意义的门店资源的需要;下游市场的变化给品牌男装企业营销带来了新的变革。

迪柯尼尽管有如此之多的募投项目建设理由,也改变不了行业竞争惨烈的现状。目前,我国男装行业现有竞争者数量较多,处于红海竞争阶段。下游客户主要是终端消费者,议价能力一般;上游供应商为棉、纤维等原材料企业,议价能力较弱。并且,男装行业的准入资质以及资金、技术门槛都较低,潜在进入者威胁较大。

综上,男装行业竞争激烈,利润空间狭小且存在亏损风险。故,迪柯尼在目前门店下降的情况下逆势翻倍扩张门店,不仅显得极为矛盾,而且未来存在较大的资产折旧、减值风险,对本来就薄弱的利润形成较大的冲击。

销售费用率远超同行 门店减少可装修运营费用却增加

与递减的门店形成反差的是,迪柯尼的销售费用一直居高不下。

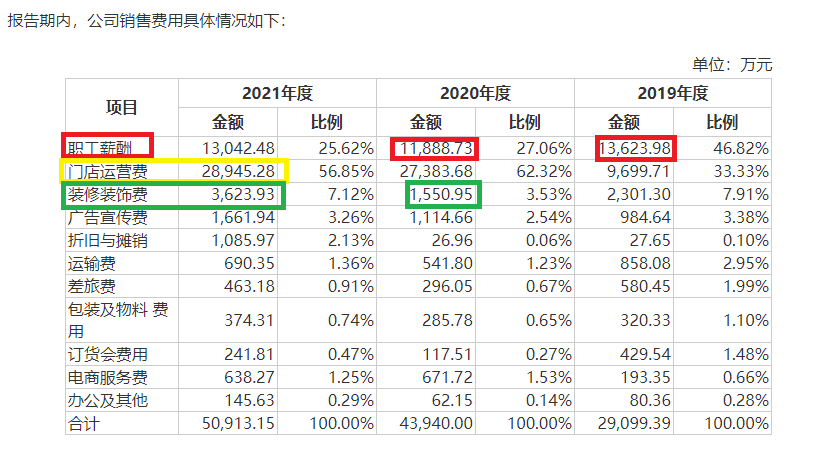

2019-2021年,迪柯尼销售费用分别为2.91亿元、4.39亿元、5.09亿元,占营业收入比例分别为40.88%、55.01%及55.34%。

2020年,公司销售费用大幅提高,主要系门店运营费大幅提高。门店运营费大幅提高,主要系公司执行新收入准则按总额法确认联营门店销售收入,将联营门店的商场扣点计入门店运营费所致。

招股书显示,迪柯尼门店运营费主要核算公司门店运营相关的商场扣点、托管费、租金、物业管理费、水电费等各项费用,2019-2021年的金额分别为0.97亿元、2.74亿元及2.89亿元。

来源:招股书

来源:招股书有意思的是,公司2021年末的直营门店较2020年末减少了19家,可公司门店运营费却增加了0.16亿元,并且装修装饰费增加了0.2亿元。

这是否说明,公司新开店数量也很多(但小于关店数量),导致门店运营费和装修装饰费增加?如果是,迪柯尼“一边关店、一边开店”的模式能够持续多久?

迪柯尼超高的销售费用率在同行中也是“一骑绝尘”。2019-2021年,公司销售费用率分别为40.88%、55.01%、55.34%;同行可比公司均值26.43%、30.03%、30.29%,比迪柯尼低15-25个百分点。

迪柯尼解释称,公司销售费用率高于同行业可比公司,主要系销售模式有所差异所致。公司采用直销为主的销售模式,直销门店员工人数较多,并且直销门店主要集中在一、二线城市,薪酬水平相对较高,导致职工薪酬费用相对偏高;同时由于公司直销占比较大,门店运营费、装修装饰费等销售费用相较于同行业公司也偏高。

如此之高的销售费用率与迪柯尼自己定位的中高端品牌似乎有不符之处,或者说,迪柯尼所谓的中高端定位是用营销铺路的。

2019-2021年,迪柯尼毛利率分别为72.64%、80.04%及80.55%,远高于同行可比公司均值52.20%、53.34%、56.84%。公司称,毛利率高主要系两大品牌均定位中高端,目标客群为高消费阶层人士,各品类定价较高;同时公司主要以直销为主,直销渠道销售毛利率通常高于经销渠道毛利率。

然而,在除去高企的期间费用后,迪柯尼的净利率低于同行均值。以2021年为例,迪柯尼净利率为8.8%,低于可比同行公司均值9.67%。

由此可见,迪柯尼所谓的中高端品牌,一是靠定价高,二是靠“烧钱”营销,而没有靠内在的品牌溢价形成较强的盈利能力。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>