事关中国14亿人的养老问题有了新的进展,讨论多年的“第三支柱”终于被提上议程。

先是2022年4月21日,国务院办公厅发布《关于推动个人养老金发展的意见》。该文透露了诸多细节,比如,每年个人养老金缴纳上限12000元,后续将出台相应的税收优惠政策;而后在6月24日,证监会发布了《个人养老金投资公开募集证券投资基金业务管理暂行规定》,向社会公开征求意见。这也意味着公募基金将在个人养老金投资方面担起重任。

然而,数据和近期的销售情况也显示,产品的销售情况似乎不如预期中火爆。据第一财经记者了解,封闭期较长(1-3年居多,5年期产品往往权益仓位更高)、税收优惠尚未正式落地、养老型FOF的投资者认知不足等都是主因。各界预计,随着未来政策落地,监管、机构加强投资者教育,养老型FOF的普及程度有望提升,“第三支柱”也将成为未来基金管理人扩大规模的必争之地。

养老型FOF销售不及预期

“养老型基金都有较长的封闭期,1-5年不等,有封闭期的产品都很难卖,即使有持有期的权益产品部分卖得相对较好,也是靠基金经理的人气,而FOF的历史业绩肯定不如权益亮眼。”某公募基金从业人士对第一财经记者表示。

这也道出了目前养老FOF产品面临的挑战。Wind数据显示,养老的标配FOF产品目标日期基金(Target Date Fund,下称“TDF”)现在规模最大的基金也仅约14亿元(合并ac类份额),为“华夏养老2045三年”。

日前也有报道提及,近期多家公募机构正在为自家的养老FOF产品积极布阵,将符合条件的产品更大范围地触达客群。以华东某公募为例,自从4月底推动个人养老金发展的意见发布以来,公司的多只次新养老FOF已在近十家银行渠道上线,推广力度远超这些产品首发时的情况。不过,以养老FOF的新发数据为例,最近两个月截止认购的产品中,有相当一部分的首发规模仍不足2000万元。

关键问题在于,养老FOF在普通投资者中的认知度不高,即使一些人已经关注到了个人养老金制度落地的消息,但由于具体税收激励并未落地,且对FOF产品的特点不太清楚,也导致了认购兴趣寥寥。

不过,随着政策加速推进,未来公募基金将扛起“第三支柱”的大任,而以稳、长期投资、风险分散为特点的养老FOF产品也将扮演主要角色。

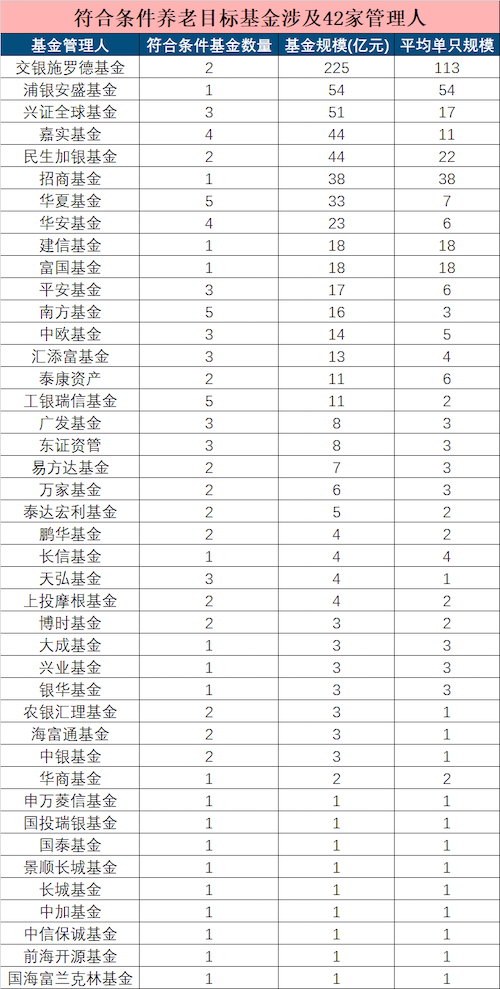

2022年6月24日,证监会发布《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》,并计划选择部分城市先试行1年再逐步推开。投资范围实施白名单制:试点阶段个人养老金可投基金产品将以最近连续4个季度末规模不低于5000万元的养老目标基金为主。该基金是指2018年《养老目标基金证券投资基金指引》中规定的专门产品,主要运作形式是FOF,占现行养老第三支柱产品比重超过70%,目前全市场符合文件要求的产品约有86只,涉及42家基金管理人,按产品规模排名前五的是交银施罗德、浦银安盛、兴全基金、嘉实基金和民生加银,分别有2、1、3、4、2只养老目标基金,规模分别约为225亿、54亿、51亿、44亿、44亿元。

公募基金备战发展机遇期

尽管当前养老产品的销售仍显冷清,但根据海外的经验,养老产品往往需要较长时间的投资者教育和政策推动。假以时日,养老业务大概率将使公募基金获得进一步的发展动能。就美国而言,众多国际资管巨头的规模扩张都得益于401K和第三支柱。

上投摩根资产配置及退休金管理首席投资官恩学海此前对第一财经记者表示,美国除了基本养老金以外,在第二支柱401K(企业退休金计划)和第三支柱IRA(个人退休金计划)方面都有成熟的发展。“而中国国内目前第二支柱和第三支柱的发展刚刚起步,相比国外还有很大的空间,现在开始公募基金就要挑起担子,做好基础工作,包括人才储备、投资能力建设等,其中,多资产策略和资产配置能力是关键。”恩学海曾任职于美国富达投资集团,领导设计富达401K养老金投资计划产品及策略,管理全球多元资产、美国股票型FOF等基金,其过往管理规模超1500亿元。

多位业内人士也对记者表示,中国的公募基金经历了几十年的能力建设,目前在投资管理能力、风控体系方面都日趋成熟。不过,目前在中国参与养老试点的产品众多,还包括理财产品、保险产品等,但根据国际实践经验,公募基金产品仍是主力军。

无独有偶,恩学海对记者称,一般说到养老产品,大家会联想到一些养老保险产品。但在美国,养老保险产品所占的份额非常少。保险产品实际上是提供了某种程度的风险共享和安全保障,这背后当然一定是有代价的,它的直接和间接的费用通常是比较高的,这也就意味着产品的长期收益通常是比较低的。但绝大多数养老投资者都有非常长的投资期限,要求资产稳健增值,因而保险产品预期收益水平或与多数养老金投资者的投资目标不太一致。

从国外的经验来看,公募基金行业的长期回报和波动控制比较合理,是很多投资者在做退休规划时非常好的配置选择。养老目标基金就是指以追求养老资产的长期稳健增值为目的而设计的产品。

“养老基金是投资人拿出辛苦赚来的钱为自己的退休买一个‘保障’,因而基金经理人既不能过分激进,也不能过于保守。一切以投资人的利益为先,这也是养老目标基金的重要基础。”恩学海称。

顶层设计和投资者教育最关键

多位海外资深养老金投资人士对记者表示,除了基金公司的整体实力,设计顶层框架最为关键,这比提供丰富的产品池重要得多。

例如,美国市场绝大多数401K的投资计划通常对产品有严格限制,平均只会有二三十个选项,包括权益基金、债券基金、养老基金,其中养老基金主要是目标日期基金、目标风险基金这类FOF产品,也会有流动性管理产品,比如货币基金、现金等。雇主承担了为雇员提供合理投资选择的法律义务,何种产品得以入池是雇主及其所雇佣的第三方评估机构合作来达成的决定。相比之下,第三支柱下可选择的投资产品范围就更广。

富达投资国际资产配置(GAA)集团的高级研究顾问郑任远曾写道,中国可以从美国的经验中学到的是,第三支柱体系的基础并不取决于所提供的基金产品。相反,关键是从一开始就把法律和制度结构搞清楚(而不是等几十年才改变立法),并且要默认人类投资行为不可避免地存在不合理性,这意味着从一开始就把最好的解决方案作为退休储蓄计划的默认选项,并通过将参与目标日期基金等“自动投资”策略作为默认选项来补偿这种不合理性。郑任远早在1994年就加入了富达,并致力于开发下一代的401K产品,以及IRA中的革命性投资产品——TDF。

之所以TDF在美国的地位如此重要,也有其特殊原因。早年参与401K的美国人比例仍只有四成到六成。原因非常简单——投资者的“惰性”和“选择困难症”。面对加入401K计划要填的无数表格,面对计划中提供的几百只可以选的基金,员工无所适从。投资的一篮子组合也要动态地调整以避免风险。可是如果要调整投资选项,又要填无数的表格。

当年,这种情况直接导致的后果就是,美国人的退休投资严重不足,投资者个人资产配置失衡,大幅降低了长期投资的回报,这与退休的长期、持续投资的概念背道而驰。基于这些问题,TDF的诞生正是美国的共同基金为养老金市场开发的“一站式解决方案”。

TDF通常会在产品名称中设立一个“目标日期”(通常代表预计的退休年份),并根据投资者的风险偏好和风险承受能力开发下滑曲线。随着所设定目标日期的临近,逐步降低权益类资产的配置比例,增加非权益类资产的配置比例。同时,TDF本身也是一种多资产策略。

系统化、专业化的投资者教育同样重要。无论是管理规模还是用户数量,目前养老TDF在国内公募基金行业内占比都较小,投资者对TDF的认知程度有限。

但就中长期而言,“第三支柱”仍是必由之路。贝莱德参与撰写的研究报告里有一章谈的是“国际经验”,分析了澳大利亚、加拿大、智利、日本、英国和美国的退休制度。报告指出,美国国会在1974年通过了支持第三支柱养老金的法律。“仍有一个国家(中国)还没有依靠其资本市场体系来创造财富。在我们看来,那是必经之路。”