来源:国际金融报

行业高景气度下,一方面磷化工企业上半年业绩大幅预增,另一方面,磷矿石供需矛盾日渐加剧。

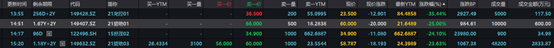

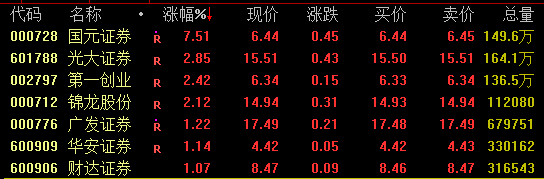

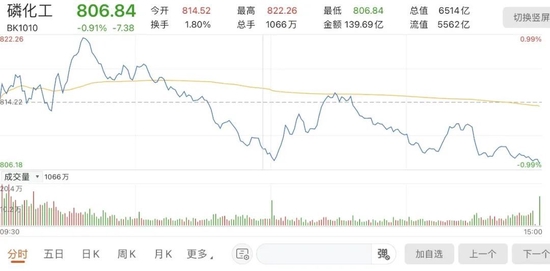

据《国际金融报》统计,截至7月12日,已有6家磷化工上市公司披露半年度业绩预告,净利润均实现正增长。7月12日,磷化工板块报收806.84点,跌幅0.91%。

一体化优势凸显

磷矿石价格走高之下,“拥磷为王”成为行业关键词。

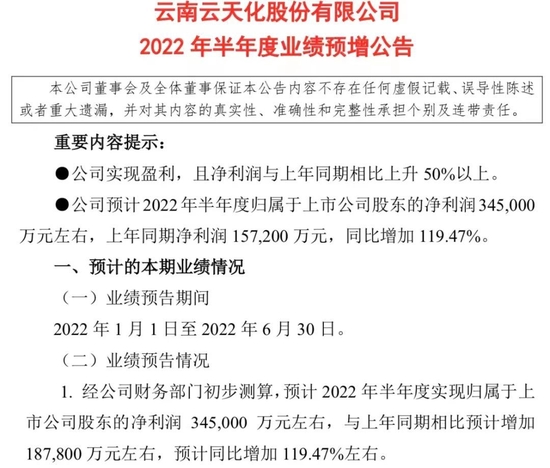

7月11日,云天化发布业绩预增公告,预计2022年半年度归母净利润34.5亿元左右,同比增加119.47%。对于净利翻倍,公司称,报告期内,聚甲醛、黄磷、饲钙产品价格同比上涨,非肥产品盈利能力和占比进一步提升。公司充分发挥“磷矿—磷酸”、合成氨等原料高度自给的一体化优势,同时加强对煤炭、硫磺等大宗外购原料进行战略采购和储备,有效对冲了原料价格上涨的影响。

同样受益于产业链一体化的,还有兴发集团及新洋丰。兴发集团预计上半年净利为36.2亿元至37.2亿元,同比增长217.31%至226.08%。公司指出,报告期内化工行业总体延续了2021年以来的景气周期,草甘膦、磷矿石、黄磷、磷肥等化工及农化产品销售价格虽有波动,但总体维持高位运行。此外,公司“矿电化一体”、“磷硅盐协同”及“矿肥化结合”产业链优势得到较为充分发挥。

新洋丰表示,上半年,硫磺、磷矿等大宗商品价格大涨,但公司在2021年注入了巴姑磷矿,且磷酸、硫酸等上游配套的产能均处于行业领先地位,构筑了显著的产业链一体化的优势,磷酸一铵的毛利率仍保持在较高的水平。公司预计上半年净利8.72亿元至9.52亿元,同比增长24.35%至35.76%。

另据川恒股份业绩预告,其上半年预计实现归母净利润3.6亿元至4.3亿元,同比增长243.95%至310.82%。公司称业绩预增的主因系报告期化工产品及磷矿石销售单价持续上升,并增加了磷酸的销售,营业收入增加,且化工产品及磷矿石毛利率同比增长。

同样受益于磷化工行业的景气周期,主要产品量价齐升,川发龙蟒预计上半年净利为7.2亿元至8.2亿元,同比增幅38.86%至58.14%。川金诺则预盈1.73亿元至2.13亿元,同比增长344%至447%。

磷矿石供应紧张

磷矿石价格的连涨行情尚未停歇,生意社数据监测显示,截止7月11日,我国30%品位磷矿石主流地区参考均价在1083元/吨附近,而去年初的均价约为400元/吨,涨幅超过170%。

供需错配是磷矿石涨价的主要推手。磷矿石持续开采、环保、新建产能投产滞后等因素作用下,国内磷矿石稀缺度增强,造成现货供应紧张。有磷化工业内人士告诉《国际金融报》记者,“大概从2018年开始,湖北地区着手矿山治理,部分磷矿开采企业和小矿山关停。整个国家层面来讲,磷矿石供应是减少了。2021年的供应量相较于2020年略微上涨,但是和以前年度相比,还是呈下滑态势。而在需求端上,磷肥是磷矿石下游最主要的一个去向,磷肥主要是保农业生产,它的消耗量是必须的。再加上去年开始主推的磷酸铁锂电池,这方面原材料的需求也逐步向磷矿过渡,所以导致了磷矿石市场价格的上升。”

供应持续紧张,也让磷矿石厂商惜售情绪浓厚。云天化董秘办人士对《国际金融报》记者表示,“公司所产磷矿石以自用为主,也会通过外购进行配矿,但总的比例很低”。6月30日,新洋丰在互动平台称,公司的磷矿目前只能满足部分需求,仍需外购一部分磷矿石。

但外购正受到政策端的制约。前述磷化工业内人士告诉《国际金融报》记者,“今年开始,部分地区出台政策,限制磷矿的对外出售,让磷矿不出省甚至不出市。这种情况下,相关企业采购原材料还是有一定的困难。以“中国磷都”贵州开阳县的磷矿石开发政策为例,该地各矿山产量的30%用于保证县内企业生产自用,50%用于政府平台对外竞标销售,20%自主外销。

兴业证券研报指出,今年的限产已造成磷矿石进入极度紧缺状态,农化刚需又保障了磷矿石的采购需求,加之上游新增产能有限,短期内磷矿石供应紧张的态势难以有效缓解,未来磷矿石或仍将维持在高景气水平。

跨界热潮延续

从产业链上来看,磷矿石制备出的磷酸可以进一步制成磷酸铁,磷酸铁是磷酸铁锂电池正极材料的原料。由此,磷化工企业入局锂电领域有着天然优势,这也催生出跨界热潮。

7月5日,兴发集团披露,与华友钴业及华友控股签订补充协议。华友钴业已向30万吨/年磷酸铁项目实施主体兴友公司认缴出资1.47亿元,目前已经完成项目投资备案、环评、能评、安评工作,并已获得项目建设用地土地不动产权证书。磷酸铁锂项目的合作方则变更为华友控股。

另据史丹利6月29日公告,拟以控股子公司史丹利宜化作为项目实施主体,投资44.7亿元,在湖北省松滋市建设新能源材料前驱体磷酸铁及配套项目。史丹利表示,将新能源材料行业与磷化工行业深入耦合,通过磷化工行业制备净化磷酸生产新能源电池正极材料前驱体磷酸铁,以循环经济发展模式推进新能源材料业务、精细磷化工和新型肥料业务的发展,能够实现公司磷化工产业链的战略布局。

此外,云天化一期年产10万吨磷酸铁项目预计于今年8月底投产;云图控股有35万吨的磷酸铁在建产能,预计2023年逐步投产;川发龙蟒有45万吨磷酸铁在建产能;新洋丰也有30万吨磷酸铁产能在建。

但日渐拥挤的磷酸铁锂赛道正面临产能过剩风险。据电池中国不完全统计,各厂商宣布的磷酸铁锂扩产规模加上现有产能已超500万吨。相较之下,2021年国内酸铁锂出货量为47万吨。仅今年1-3月,国内涉及磷酸铁锂材料的项目投资就有9项,规划产能119万吨。

另据高工锂电据不完全统计,2021年国内磷酸铁锂规划项目超过300万吨,叠加2022年的规划项目,合计规划产能超过540万吨,远超2025年市场需求。2021年国内磷酸铁锂产能接近97万吨,加上今年新增产能释放,预计年底将达到300万吨,磷酸铁锂材料产能过剩已经迫近。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>