7月12日,首份偏股基金二季报披露。由长城基金“成长股猎手”陈良栋管理的两只权益基金二季度,均大举加仓至九成仓位。

在二季报中,陈良栋表示,重点关注汽车产业链、光伏等高景气度行业。

加仓近13个百分点

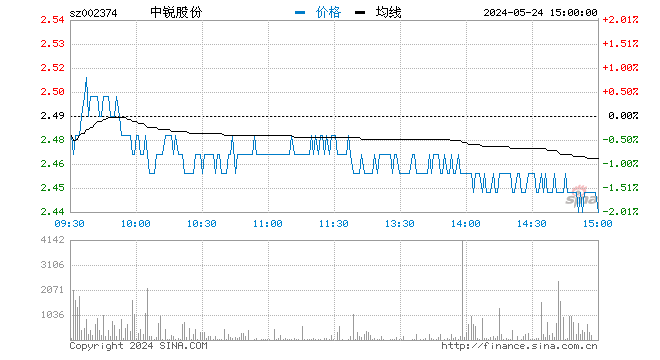

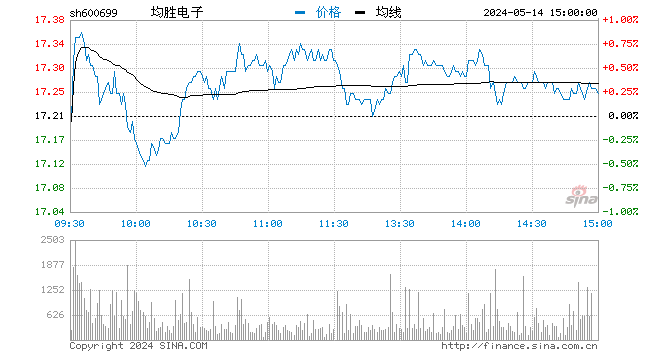

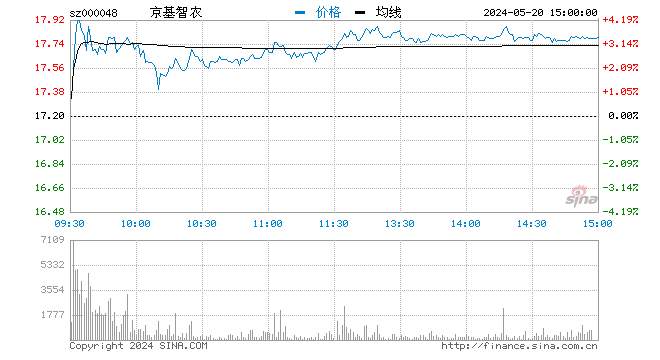

长城久富核心成长基金二季报显示,截至二季度末,该基金的股票仓位达到90.53%,相比一季度末大举加仓近13个百分点,已回升至该基金2021年二季度末时的水平。

陈良栋回顾二季度的操作表示,前期由于成长赛道公司估值处于相对高位,预期相对较高,导致市场连续调整。但随着4月下旬起风险因素的边际改善,疫情得到有效控制,以及稳增长政策持续有力推出,市场信心得到快速修复,市场出现较大反弹,而行业景气度较高的电动智能汽车、光伏风电、军工等行业反弹幅度居前。

从加仓方向来看,在4月下旬,他增加了对电动智能汽车、光伏风电等行业的配置。截至二季度末,这只基金的前十大重仓股分别为华测导航、伯特利、江山欧派、东山精密、凯赛生物、贵州茅台、比亚迪、英搏尔、恩捷股份、宁德时代。

与一季度末相比,对华测导航加仓近一个百分点,新进东山精密、贵州茅台、比亚迪为重仓股,盾安环境、中国化学、顾家家居则退出前十大重仓股之列。

图片来源:长城久富核心成长基金二季报

图片来源:长城久富核心成长基金二季报陈良栋管理的另一只产品长城新兴产业混合,二季度股票仓位同样提升了近13个百分点,达到90.52%。

看好汽车、光伏行业

陈良栋管理规模约30.5亿元。由于精准加仓新能源,他管理的长城久富核心成长二季度取得15.36%的收益率,超越业绩比较基准10.34个百分点。截至二季度末,该基金过去5年收益率高达137.54%,超越业绩比较基准112.2个百分点。

二季度大举加仓的原因,是基金经理坚定看好A股资产。陈良栋表示,展望下半年市场,经过市场回调和业绩成长对估值的消化,整体估值回归到相对合理区间,目前阶段适合基于行业和公司基本面情况进行投资,主要看好汽车产业链、光伏等景气度好且长期成长空间大的行业,同时适当关注和布局消费电子、半导体、创新药、地产产业链等未来有景气度上升的行业。

此外,他看好市场长期投资机会,尤其看好中国产业高质量发展、产业升级趋势下的投资机会。一方面是新能源智能化汽车、光伏等新兴行业快速增长和全球产业链地位提升带来的投资机会,另一方面是成熟行业具备超强竞争力的龙头企业市场份额提升,带来传统产业效率提升的投资机会。

编辑:郑雅烁

图片编辑:尹建

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>