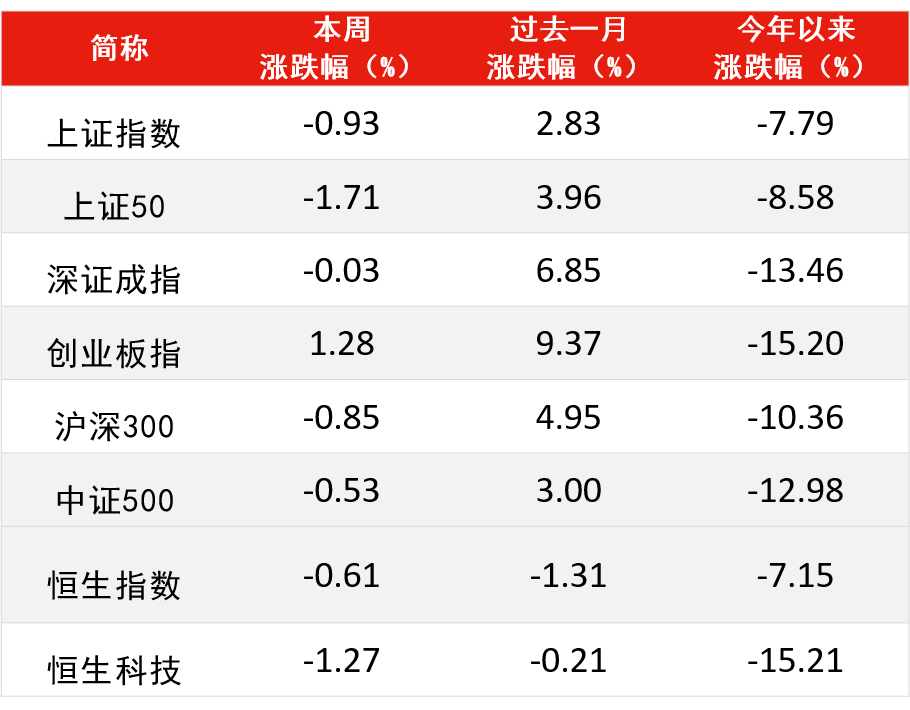

伴随着上半年的行情收官,A股市场经历了深V走势,指数跌幅在10-15%之间,欧美市场受伤更深,跌幅在20%左右。债券市场则维持了窄幅震荡。

不过值得关注的是,不少基金凭借优秀的管理,今年以来已经回本在望。那么。下半年的市场怎么走,基金怎么投呢?在此奉上一份极简版下半年投资策略,供君参考!

股票市场

4月27日反弹至今,市场过度悲观的预期已修复完毕。近期A股的明显强势更多是基于中国经济及政策周期好于美国,以及短端流动性极度宽松下资金驱动的力量,下半年市场可能逐步进入基本面验证阶段,需要更多考虑中期的主要矛盾。目前市场的核心矛盾由“内滞外胀”走向“内复苏外衰退”。

预计短期市场在强力修复后可能仍有反复,风险来自基本面验证及流动性边际收紧,但中长期来看目前位置上机会仍然明显大于风险。

预计下半年市场表现将好于上半年,初期以结构性机会为主。若经济顺利走向复苏,则有可能走向整体性机会。反之,仍然为结构性行情。

核心线索

1、国内政策以托底为主,增长预期企稳,信用周期回升,走向弱复苏。货币条件可能边际回收,但考虑到下半年库存周期回落、外需压力加大,预计流动性环境总体偏松。

2、海外走向衰退,大宗商品可能面临需求下行主导超过供给收缩主导的临界点,价格阶段性承压。美债利率见顶回落,对于风险资产估值的压制将逐步减弱。

配置方向

1)科技制造:优选业绩确定性高的细分板块及个股,方向包括:新能源汽车、风光储、国防军工、专用设备(锂电、光伏、半导体设备)等。

2)大消费:受益于疫后修复、CPI上行等因素,部分行业业绩将明显修复,包括白酒、食品、 畜禽养殖、 航空、酒店、景区等。

3)顺周期:关注经济复苏的强度及持续性,顺周期行业存在机会。方向包括:消费建材、煤炭、家电、 家居等。

债券市场

上半年债券市场在宽货币和宽信用的预期之间反复博弈,当前降准、降息的空间都相对有限,预计下半年资金面将回归中性。预计随着疫情的有效控制,下半年疫情对经济的影响逐步减弱,叠加稳增长政策加大发力,预计三季度经济会出现修复式反弹。但考虑到下半年外需趋于下行等因素,预计下半年经济的修复弹性或弱于2020年。

中期来看,稳增长政策集中发力叠加疫情后的自然修复,三季度或是全年经济的高点,利率债方面,预计下半年债券收益率或随着经济好转逐步回升,但若没有刺激政策的进一步加码,叠加四季度外需走弱,收益率上行幅度有限。

信用债方面,考虑到疫情影响下经济偏弱,利率窄幅震荡,资金面仍宽松,机构欠配压力较大,短期内信用利差有望保持低位;但不利因素也在累积,包括疫情拐点、稳增长政策、海外货币收缩、资金面边际变化等可能发生。

可转债方面,经过4月的下跌以及5月资产荒后,转债估值已处于历史较高位置,市场整体价格不高但弹性和性价比不如正股。负反馈情况阶段性有边际好转,货币仍宽松,短期高估值或难化解,机会仍旧来自于权益市场、新老券定位差和条款博弈机会。

以上投资观点为当前观点,后续可能会随市场情况而变化,不构成投资建议。各基金产品的投资策略可能有所差异。

看了这些,是不是感到下半年的“掘金”主线已经呼之欲出?

那就让绩优基金助你一臂之力!

截至6月底,海富通基金旗下多只基金跻身同类业绩TOP 10,成长、均衡、固收+、利率债基金,风格多样(数据来源:晨星)。

另据海通证券《基金公司权益及固定收益类资产业绩排行榜》,截至2022年6月底,海富通基金权益类资产五年期业绩排名9/107,三年期业绩排名20/131,再次展现出了过人的投资实力,在一个较长的维度,经住了市场的考验。

近期有很多投资者还在纠结回本后是应该“落袋为安”,还是按兵不动,或者是结构调整。

事实上,不管上半年收益如何,市场浮沉皆是常态,过往盈亏已是沉没成本,从当前时间点判断未来市场的曲折与机遇,我们的决策就会更加清晰!尤其是如果投资目标是资产的长期保值增值,又有耐心等待新高的出现,不离开投资的赛场,才能让我们与目标更加接近。

小贴士

风险提示:我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基于投资范围的规定,上述基金的波动性可能较高。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。海富通基金郑重提醒您注意投资风险,请仔细阅读基金合同和基金招募说明书,了解基金的具体情况。