来源:财富大侦探007

前 言

2021年7月2日,申万菱信基金原董事长刘郎因达法定年龄退休,陈晓升接替成为新任董事长,成为新一任的掌舵人。

除了领头人的更换,基金经理也变动频繁。根据Wind数据显示,截至2022年6月30日,近一年时间申万菱信基金离任基金经理5人,新聘基金经理3人,离任人数在全部基金公司中排名第十。

如今,公司20位基金经理中有15位在公司担任基金经理时间不足三年。这些新的申万菱信基金经理,有老资历的业界强者如付娟,也有不少基金经理是新人。

换帅、换将,申万菱信基金近期表现如何呢?

➱(一)管理规模明显缩水,股票型基金规模大、业绩差

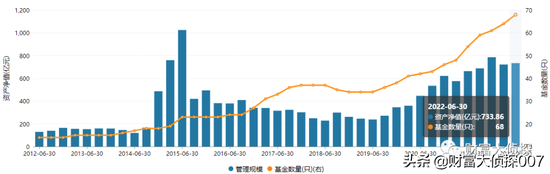

纵观申万菱信基金的资产管理规模变化,从2004年成立至今的18年,申万菱信基金的管理规模如同经历了过山车,有过2015年突破千亿元的巅峰时刻,也有2018年总规模仅228.36亿元的低谷期。

2019年后,资产管理规模开始波动增长,截至2021年年末,申万菱信基金共有基金产品61只(A/C混合),资产管理规模达785.47亿元,总规模在全部基金公司中排名第60名。而根据2022年二季度末的数据显示,申万菱信基金现有68只基金产品(A/C混合),但资产管理规模下降到了733.86亿元,排名仍是第60名。

下图1为申万菱信基金管理规模(数据来源:Wind数据库,2022年6月30日)

可以明显看出,相比较2021年年末,申万菱信基金的资产管理规模有所下降,虽然新发了7只基金产品,但仍然面临着资产缩水的问题。

其中,申万菱信基金的债券型基金的管理规模由2020年二季度末的22.04亿元增长到2022年二季度末的320.67亿元,仅两年时间就增长了295.17亿元,债券型基金管理规模在全部公司中的排名从第99名升至第60名。

下图2为申万菱信基金债券型基金管理规模(数据来源:Wind数据库,2022年6月30日)

然而作为近些年申万菱信基金管理规模扩大的主要来源,债券型基金的整体业绩却是分类型基金中最差的。

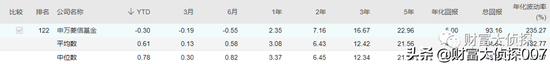

下图3为申万菱信基金债券型基金回报率(数据来源:Wind数据库,2022年6月30日)

债券型基金本身是风险水平较低的基金,但截至2022年6月30日,申万菱信的债券型基金今年以来的回报率为-0.30%,已然告负,低于市场平均值0.61%,在137家拥有债券型基金的基金公司中排名第122,排名末位。并且其近3月和近6月的回报率分别为-0.19%和-0.55%,都为负值,也都低于市场平均值。

可见近期,申万菱信基金的固定收益类产品投研能力不佳。

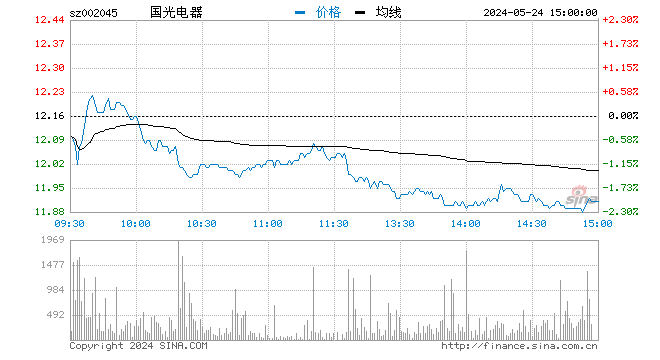

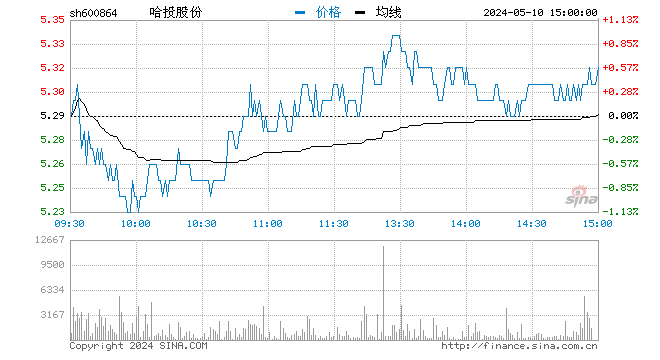

此外,申万菱信基金的股票型基金的资产管理规模由2021年年末的131.20亿元下降至2022年二季度末的125.85亿元,下降了5.35亿元。虽然规模有所下降,排名却上升了,从2021年年末的29名提高到2022年二季度末的27名,可见申万菱信基金的股票型基金管理规模始终在行业内排名前列。

不过,投资者进行资产投资时不仅会看规模,更会看业绩,那么股票型基金的业绩如何呢?

下图4为申万菱信基金股票型基金回报率(数据来源:Wind数据库,2022年6月30日)

截至2022年6月30日,申万菱信的股票型基金今年来回报率为-12.31%,低于市场平均值-9.50%,在基金公司中排名95,其近3月/近6月/近1年的回报率分别是-13.03%/-20.98%/-12.42%,均明显低于市场平均水平,整体业绩较差。

综合来看,申万菱信基金的股票型基金,其管理规模虽排名前列,但业绩排名堪忧。规模大、业绩差表明了公司股票型基金当前投资状态不佳。

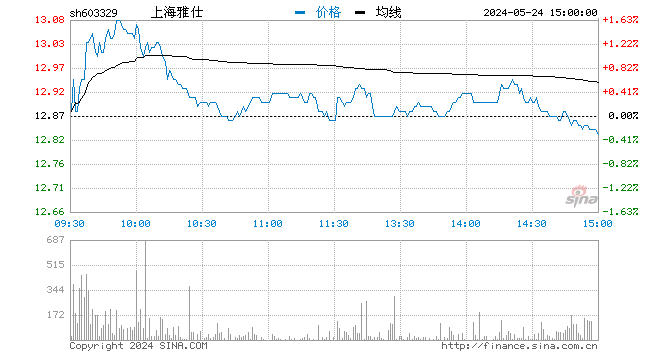

各分类型基金中,申万菱信基金的混合型基金资产规模下降幅度最大。混合型基金从2019年开始迎来了管理规模上持续性的稳定上涨,但2021年年末到2022年二季度末期间却下降了21.97亿元,缩水明显,这还是新发5只基金产品后的结果。

下图5为申万菱信基金混合型基金回报率(数据来源:Wind数据库,2022年6月30日)

规模下降难道是因为业绩不佳?截至2022年6月30日,从今年来回报率看,虽然回报率告负,但申万菱信基金的混合型基金业绩超过了平均水平,在全部基金公司中排名第25名,公司整体战绩优异。既然整体战绩较佳,规模下降又因在何处呢?

➱(二)主将付娟业绩下滑,接近垫底

侦探哥将混合型基金的今年来回报率按从高到低排列,发现垫底的四只混合型基金产品其基金经理都是付娟!其中一只还是申万菱信基金公司目前规模最大的混合型基金,申万菱信新经济混合。

下图1为申万菱信基金业绩排名倒数的混合型基金(数据来源:Wind数据库,2022年6月30日)

付娟于2020年7月加入申万菱信基金,现任权益投资部负责人兼研究部负责人。此前在农银汇理基金任职8年,是业内新一代女明星基金经理。

目前,付娟是申万菱信所有基金经理中,当基金经理时间最长的人,任职年限达9.91年。2021年底时,付娟在申万菱信基金的基金管理规模突破100亿元,也是近五年她管理的最大规模,可见深受申万菱信基金的信任。

然而,截至2022年6月30日,付娟的管理规模已缩水至86.05亿元。

下图2为申万菱信基金付娟现任基金业绩详情(数据来源:天天基金,2022年6月30日)

根据天天基金数据,截至2022年6月30日,付娟现任基金的今年来回报率全部为负,除了新成立的三只基金尚未显示回报率外,9只基金产品(A/C分开)的今年来回报率在同类排名低于市场平均值,排名十分靠后。

其中,付娟的代表基金产品,公司目前规模最大的混合型基金申万菱信新经济混合,基金规模41.92亿元,今年来的回报率为-15.98%,同类排名为2148/2709,作为公司主动权益产品中规模最大的产品,业绩令人担忧。

她的另一只代表基金产品,申万菱信乐享混合,基金规模12.18亿元,是付娟管理的第二大规模的基金产品,今年以来的回报率为-16.23%,同类排名为2171/2709,业绩也几近垫底。

付娟混合型基金产品的业绩下滑或许和她的投资风格有关,她的投资风格是大盘成长风格型。根据其采访了解到,她“对一些新生事物会比较感兴趣,映射到投资,觉得在赛道选好后去挖掘龙头会更有意思”,这样的风格意味着其管理的基金产品在短期内面临的风险水平更高。

申万菱信基金目前大力宣传基金经理付娟,阐述她的投资理念,似乎致力于打造出业界顶尖的明星基金经理,她的新发基金产品还在募集中,但把她近期的业绩摆在眼前,投资者并不会认账。

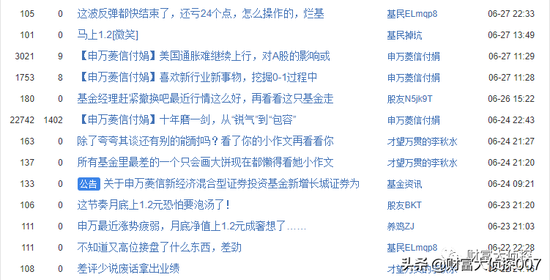

下图3为申万菱信新经济混合基金吧评论贴(来源:天天基金,2022年6月30日)

付娟担任基金经理的年限即将满10年。这样的任职年限,投资者下意识会信任她这样身经百战、经验丰富的老资历基金经理,但终归投资者看的还是业绩,业绩不行,多么具有噱头的宣传都无法吸引到投资者。

➱(三)人才流失?新人基金经理能否担当大任令人质疑

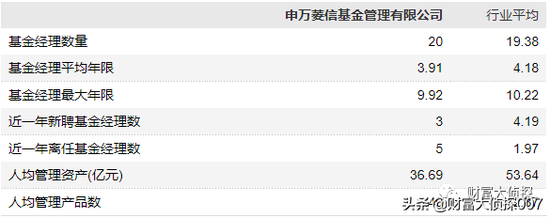

近一年,申万菱信基金基金经理变动频繁,目前人均管理产品数达到3.40,明显高于行业平均。而细数申万菱信基金的基金经理,20名基金经理中有12名基金经理任职年限不足3年,占比60%,基金经理平均年限低于行业平均。

较低的平均任职年限,却有着较高的人均管理产品,这意味着目前公司的基金管理经验存在问题。

下图1为申万菱信基金基金经理情况(数据来源:Wind数据库,2022年6月30日)

通过数据观察发现,部分新人基金经理的业绩也表现较差。

任职年限不足2年的基金经理王赟杰,现已经管理了10只基金产品(A/C混合),管理产品数量能在公司所有基金经理中排名第一,可以看出申万菱信对其委以重任。

但王赟杰近年来的业绩似乎并未达到期待。截至2022年6月30日,除了三只尚未有今年来回报率的基金,13只基金产品全部告负,其中9只基金产品(A/C分开)的今年来回报率低于市场平均值,占其基金产品数量近七成。

下图2为申万菱信基金王赟杰现任基金业绩详情(数据来源:天天基金,2022年6月30日)

其中王赟杰独立管理的规模最大的指数型基金申万菱信中证申万证券行业指数(LOF)A,截至2022年3月31日管理规模为18.63亿元,相比较上一季度,规模直接缩水了22.15%。截至2022年6月30日,该基金产品今年来回报率为-16.80%,同类排名1461/1807,排名垫底。

可见,王赟杰今年的成绩并不理想。

2022年3月15日,申万菱信基金的又一基金经理离任,任职年限达6.41年的老将龚丽丽离任。其当时管理的5只指数型基金,2只由王赟杰接任,另外3只,申万菱信基金竟然直接交给了一位新人。

这位基金经理是赵兵,初上任就直接开始独立管理当时离任基金经理龚丽丽所任职的三只基金产品。从其个人简历来看,虽然是一位新基金经理,但却是个老申万人,2012年就加入申万菱信基金,曾任产品与金融工程部总监、创新投资部负责人。

下图3为申万菱信基金赵兵现任基金业绩详情(数据来源:天天基金,2022年6月30日)

截至2022年6月30日,赵兵任职基金经理仅0.28年,刚过三个月,其管理的基金产品近3月的回报率在同类排名中全部低于市场均值,其中,申万中证申万电子行业投资指数(LOF)C,近3月回报率为-0.99%,同类排名1728/1935,几近垫底!

以近期的成绩来看,这位新人表现不佳,其专业程度难以信服。再细想申万菱信基金近一年离任5人,新聘3人,人才流失严重,这样的数据不禁让人怀疑,难道申万菱信是聘请不到更合适的基金经理,才让赵兵转型做基金经理的吗?

结 语

规模扩大举步维艰,老将、新将表现平平。更换了掌舵人的申万菱信基金似乎还是没有找到从腰部基金公司中突围的明确方向。

在基金产品同质化的今天,投资者选择基金公司更加重视基金公司有持续稳定的好业绩,申万菱信基金或许需要做一些调整,治疗自身的不稳定。

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)