下半年投资展望

宏观策略篇

李湛

招商基金研究部首席经济学家

稳增长初见成效

底部抬升,拾级而上

1

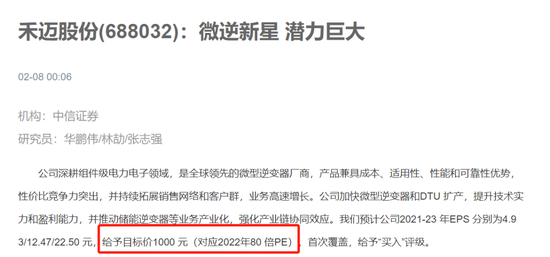

全年GDP增速低点或已现

随着疫情趋于稳定,政策全面发力,增长底部抬升。一季度经济实现平稳开局,二季度经济压力不减反增,三、四季度随着疫情扰动有望逐步减弱,政府工作重点从疫情防控转向“稳增长”政策落地,政策全面发力下增长迎来底部抬升。预计Q2、Q3、Q4的GDP增速分别为0.9-1%、5.8-6.0%和6-6.3%,全年GDP增速约4.5-4.6%。

下半年经济增速有望在政策拉动下实现底部抬升

数据来源:Wind,招商基金研究部。单位:%

数据来源:Wind,招商基金研究部。单位:%2

稳增长三驾马车齐发力

● 投资强拉动,发挥 “压舱石”的作用

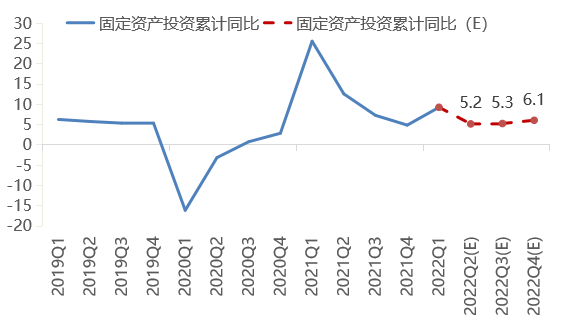

投资端仍将发力稳增长,固投全年增速在6%附近。由于疫情扰动,政策端对于消费复苏和出口维持较高增速的政策作用相对有限,因此稳增长的“压舱石”仍然围绕投资端展开。

①在“全面加强基础设施建设”“适度超前”等大基调下,基建仍有望继续发力。②出口维持较高景气、PPI增速回落较慢,延续有望继续拉动制造业投资。③房地产政策条调控持续放松,后续随着疫情影响逐步退散,各类投资项目有望有序开工、复工。

固投增速有望逐步提升

数据来源:Wind,招商基金研究部。单位:%。

数据来源:Wind,招商基金研究部。单位:%。● 消费弱复苏,短期扰动仍在,长期信心复苏稳步推进

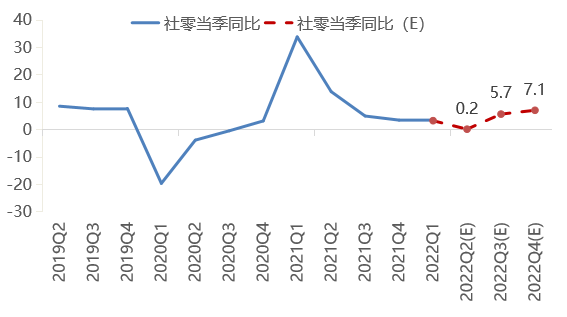

消费复苏内生动力仍在。①储蓄率阶段性上行停止,后续仍有向疫情前回归的大趋势。②促消费政策持续落地,有望逐步刺激居民消费。③5年期LPR下降15BP,存量房贷压力减轻。

预计社零同比增速Q3开始上行

数据来源:Wind,招商基金研究部。单位:%

数据来源:Wind,招商基金研究部。单位:%● 出口增速趋缓,内外部冲击犹存,预计全年仍有望实现7%增长

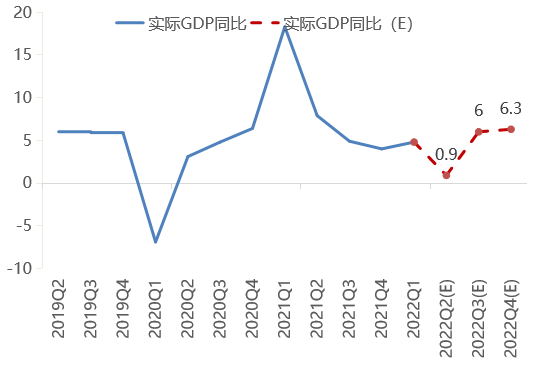

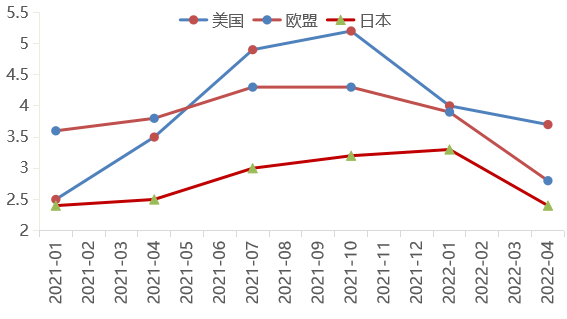

内外冲击下出口增速趋缓,但全年仍有望实现7%增长。①外需下滑迹象明显。美联储加快收紧货币政策,全球陷入“滞涨”风险加剧,IMF已经连续两次(1月和4月)下调2022年主要经济体增速预测。②若疫情扰动造成部分外贸订单未能如期交付,影响海外买家对中国供应链稳定性的信心。

IMF连续两次下调2022年主要经济体增速预测

数据来源:IMF《全球经济展望》,招商基金研究部。单位:%。注:坐标轴上时间为IMF发布预测的时间(非实际经济增速对应时点)。

流动性符合预期

合理充裕,难松亦难紧

● 货币政策:内宽外紧,分化延续

后续中美货币政策分化预计仍将持续一段时间。①美国通胀不断走高,美联储货币政策收紧仍将持续。但国内稳增长压力较大,货币政策仍需予以支撑。②复盘显示中美货币政策的分化持续时间通常为1-2年,因此当前自2021年11月起的“内宽外紧”的货币环境仍将延续一段时间。

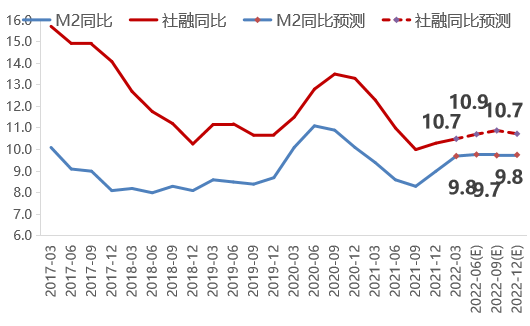

● 宏观流动性:信贷回暖推动社融,三季度或现年内高点

社融、M2三季度随经济底部回升而出现年内高点,预计为10.9%、9.7%。一方面,贷款利率不断降低,宽货币政策不断推进下,信贷持续回暖,支撑社融进一步回升;二方面,稳增长背景下二季度财政发力,政策效果预计将在三季度显现;三方面,与2021上半年相比,2021年下半年社融增量基数较小,因此对2022年下半年社融增速形成支撑。

社融、M2三季度有望出现年内高点

数据来源:Wind,招商基金研究部。单位:%

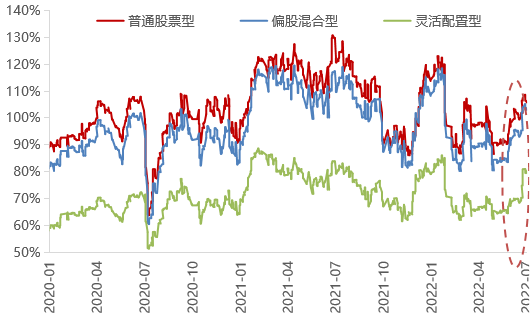

数据来源:Wind,招商基金研究部。单位:%● 微观流动性:基金仓位估算指标、基金首发只数筑底回升

①基金配置仓位估算指标显企稳信号。4月以来基金配置仓位回升,预计已筑底反弹。

②周度首发基金只数筑底回升。4月后基金周度首发只数有所增加,近期稳定在45-50只。

③北上资金流入已持续回暖,后续预计延续。受美联储加息影响,此前北上资金波动较大,3月明显流出。但伴随4月下旬市场反弹,北上资金以流入为主,截至6月30日,6月连续超730亿元流入,行业上对食品饮料、电力设备和医药生物偏好明显。

4月以来基金配置仓位上升

数据来源:Wind,招商基金研究部。单位:%

数据来源:Wind,招商基金研究部。单位:%风险偏好有待修复

内松外紧,扰动犹存

● “稳增长” 贯穿全年,财政政策有增量,就业政策受关注

国内疫情发展不确定

+

稳增长政策效果不确定

+

各国经济与货币政策不确定

年中疫情稳定后,先观察政策效果,再期待政策力度。疫情冲击服务业,而外需放缓可能影响出口拖累就业基本盘,急需“稳就业”兜底民生。海外货币政策持续收紧压缩国内货币政策空间,增量政策更多依靠财政发力。

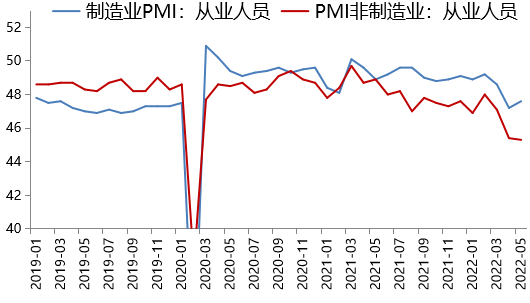

● 就业政策:加大发力,兜牢民生底线

招工难与就业难并存,下半年就业形势仍然严峻。疫情冲击和经济结构变迁过程中,就业供给和需求均存在明显的结构性问题,当前和下半年的就业形势可能将更加严峻:一方面制造业和非制造业的从业人员PMI显著低于疫情前水平。

制造业和非制造业都面临巨大的就业压力

数据来源:Wind、招商基金研究部。单位:万人

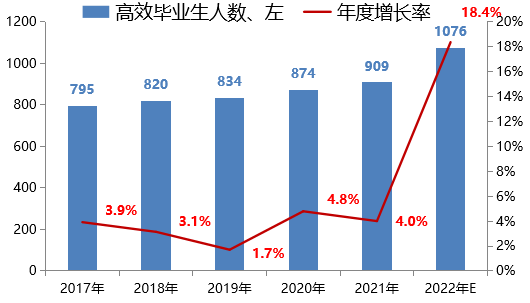

数据来源:Wind、招商基金研究部。单位:万人另一方面高校毕业季来临,今年将有1076万毕业生,较去年增加了167万,增速更是超过18%之多。

2022年高校毕业生就业压力显现

数据来源:Wind、招商基金研究部。单位:万人

数据来源:Wind、招商基金研究部。单位:万人盈利展望大幅改善

支撑市场震荡向上

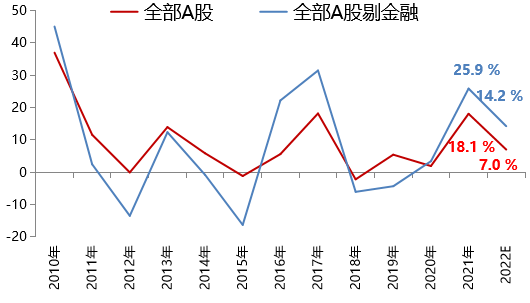

● 2022年全年各上市板的归母净利润增速水平将整体上边际放缓

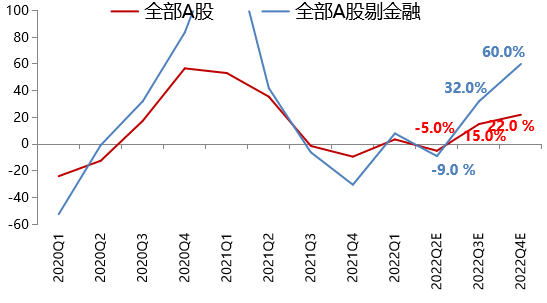

最重要的原因在于二季度新冠疫情超预期影响对全年经济增长造成了拖累,导致2022年增长水平较2021年的18.1%大幅回落。预计2022年全部A股整体盈利增速有望在7.0%,较2021年18.1%明显回落。预计2022年全A剔金融后的盈利增速有望达到14.2%,较2021年25.9%有所回落,但也能维持不错的增速。

2022年全部A股和全A剔金融的盈利增速将整体回落

数据来源:Wind,招商基金研究部。归母净利单季度同比增速:%

数据来源:Wind,招商基金研究部。归母净利单季度同比增速:%● 全年增速节奏上整体将由低走高,下半年各上市板均有望取得不错的增速水平

一方面疫情使得经济在二季度触底,下半年增长将显著回升带动企业盈利大幅改善;另一方面2021年下半年经济下行压力大,也带来了基数整体偏低的效果。据测算:下半年全A盈利增速将一路快速抬升,Q3、Q4有望分别达15%、22%;下半年增速17.5%将显著好于上半年-0.9%。全A剔金融后Q3、Q4盈利增速有望分别达32%、60%;下半年高增速39%将明显优于上半年的-1.6%。

全A和全A剔金融盈利增速下半年有望快速抬升

数据来源:Wind,招商基金研究部。归母净利单季度同比增速:%

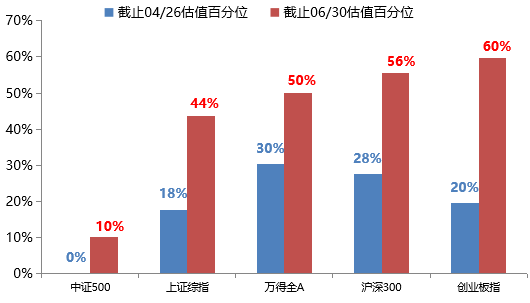

数据来源:Wind,招商基金研究部。归母净利单季度同比增速:%● 估值:借反弹行情有所修复,目前整体处于中等位置

4月26日市场启动反弹行情以来,主要指数的估值都得到了较大幅度的修复。截至6月30日,主要指数的估值分位整体处于中等中枢位置,但考虑到下半年企业盈利的大幅抬升,当前估值-盈利预期的组合仍然具备较性价比。其中万得全A估值为18.3X,处于2010年以来50%估值分位水平;上证指数估值为13.3X,处于44%估值分位;创业板指估值为56.1X,处于60%估值分位;沪深300指数估值为13.0X,处于56%估值分位。

数据来源:Wind,招商基金研究部。根据2010年以来估值计算分位

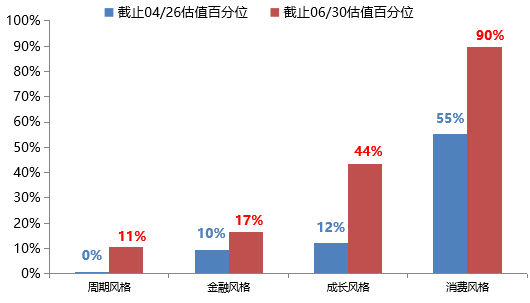

数据来源:Wind,招商基金研究部。根据2010年以来估值计算分位四大风格估值分位分化较大,除消费外,其他风格估值明显仍在低位。其中经过近期反弹修复后,消费风格的估值分位已至历史分位值90%的高位,在四大风格中属于历史估值分位最高的,和自身历史相比也基本处于偏高水平;成长风格近期修复后,目前仍只是在历史分位值44%位置,处于自身历史的中等偏低位置,目前尚未存在高估的风险。

数据来源:Wind,招商基金研究部。根据2010年以来估值计算分位

数据来源:Wind,招商基金研究部。根据2010年以来估值计算分位综上所述,下半年A股最大的支撑来自于企业盈利随增长底部回升而逐级抬升。最大的制约来自于对美国经济衰退担忧引发美股调整进而抑制A股风险偏好。内部支撑稍强于外部扰动,推动市场震荡上行。

景气为王:

反转的地产与持续的成长

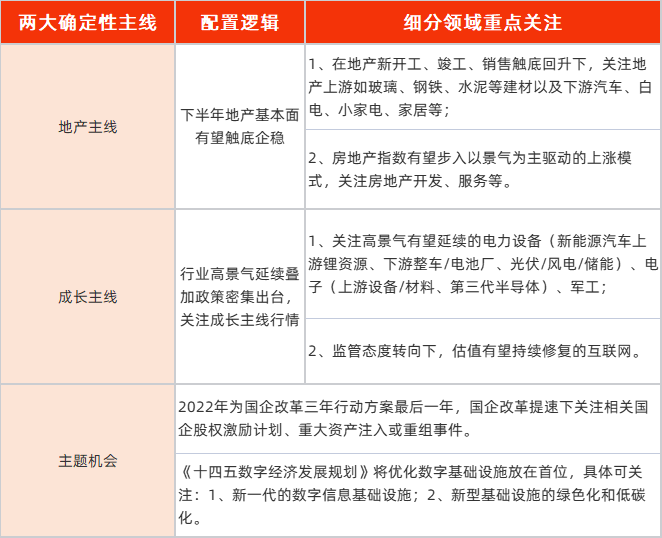

● 行业配置:景气为王,关注景气反转的地产与高景气持续的成长