目 录

一、宏观经济:疫情影响逐渐消退,经济继续改善

二、大类资产配置:A股>商品>债券

三、多策略:看好股票多头、市场中性与宏观对冲策略

MONTHLY REPORT 01

宏观经济:

疫情影响逐渐消退,经济继续改善

❏ 核心观点:国内经济延续复苏趋势

• 国内经济疫情后复苏的趋势延续。

5月工业生产改善明显,确认4月是全年经济底,但服务业恢复较慢。需求端,基建发力对冲地产下行,投资保持一定韧性;消费恢复偏慢;进出口反弹超预期但主要受临时因素影响,可持续性不强。

随着疫情影响逐渐消退,下半年服务业生产将迎来复苏。需求端,消费将缓慢恢复,但贸易增速大概率回落;投资端,基建投资维持较高增速,地产投资在政策放松的作用下正逐渐回暖。根据最新情况测算,2022年全年GDP增速预计为3.9%,二、三、四季度GDP增速分别为1.1%、4.4%、5.3%。

国内经济的复苏力度具有不确定性,风险点包括地产回暖程度、国内疫情扰动、消费复苏幅度、财政对基建投资的支持力度以及外需下降的速度等。

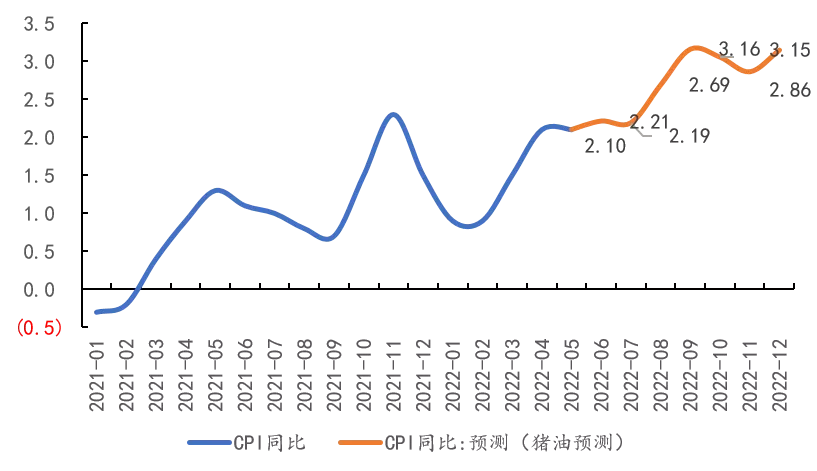

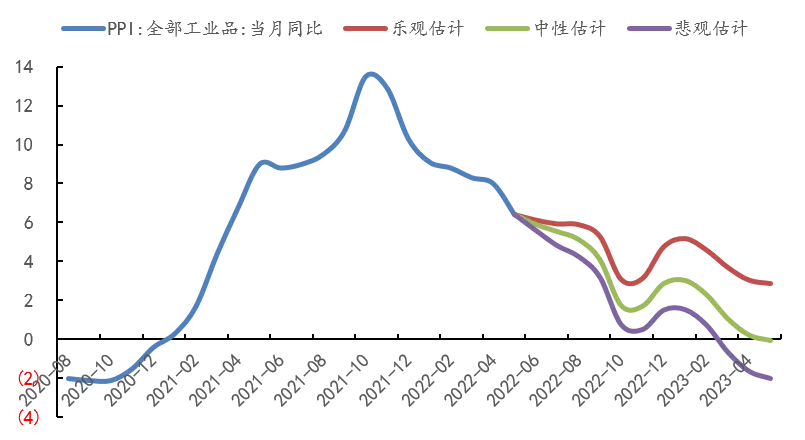

通胀方面,CPI下半年温和上行,年内有望上涨至3%以上;PPI同比延续下滑趋势,在中性假设条件下,PPI同比年内下降至1%左右。

• 海外经济滞胀特征加深,美联储加息步伐加快。

抑制通胀是宏观政策目标,美联储加快加息步伐。随着流动性收紧,海外需求加快回落,经济衰退风险提升。

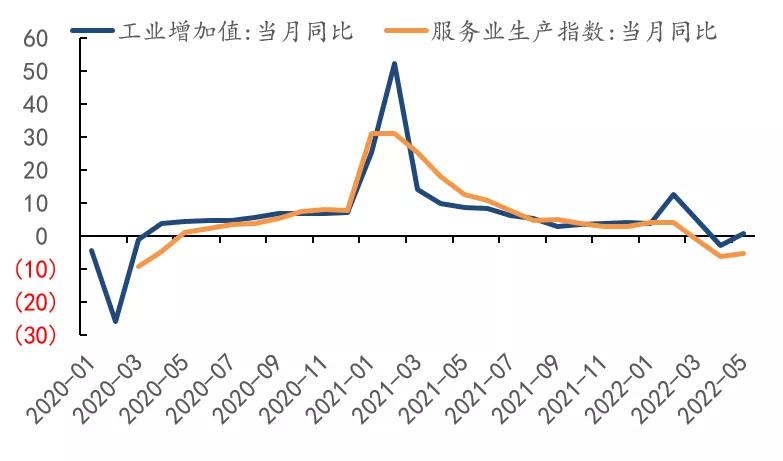

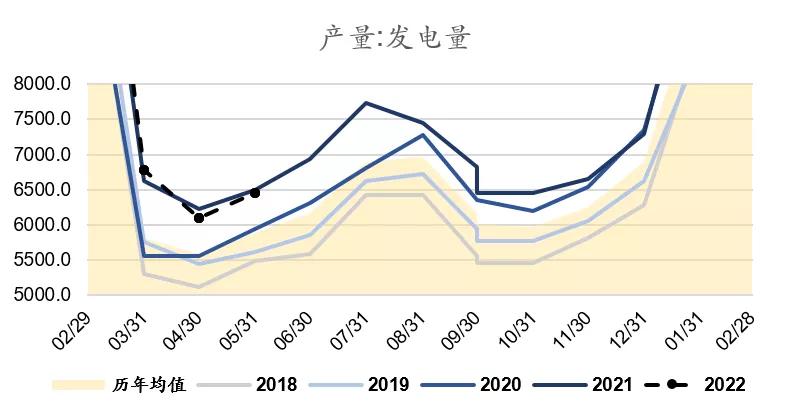

❏ 生产:5月工业生产好于预期,服务业复苏偏慢

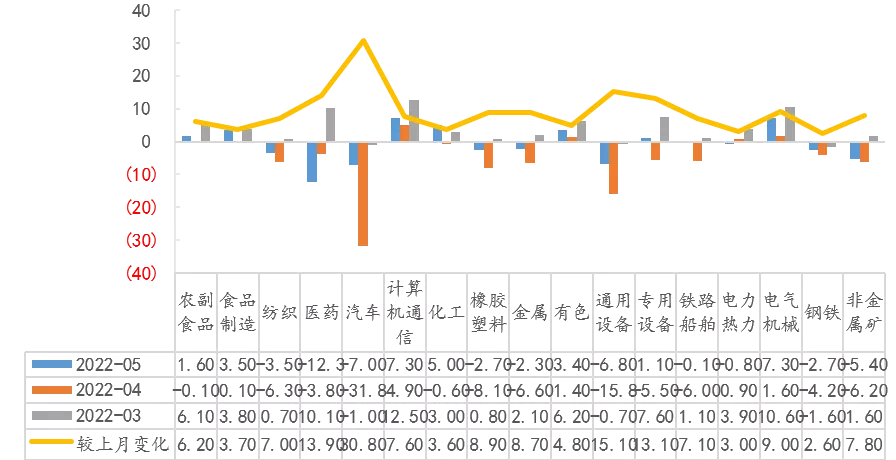

• 工业生产增速回正,好于预期。5月上海仍在封控状态,但已经推动部分规模以上企业闭环复工,叠加全国物流和港口秩序显著改善,5月工业产出增速反弹较快。5月工业增加值同比为0.7%,显著好于预期的-0.1%和前值的-2.9%。其中,各大行业生产全面复苏,尤其汽车产业链是核心的驱动力量。5月汽车产量环比增长55.5%,同比降幅由-43.5%收窄至-4.8%。汽车是上海的支柱产业之一,也是复工复产重点行业。

• 服务业复苏偏慢。由于疫情管控的影响,服务业复苏节奏较慢,5月服务业生产指数同比仅由上月-6.1%收窄至-5.1%。

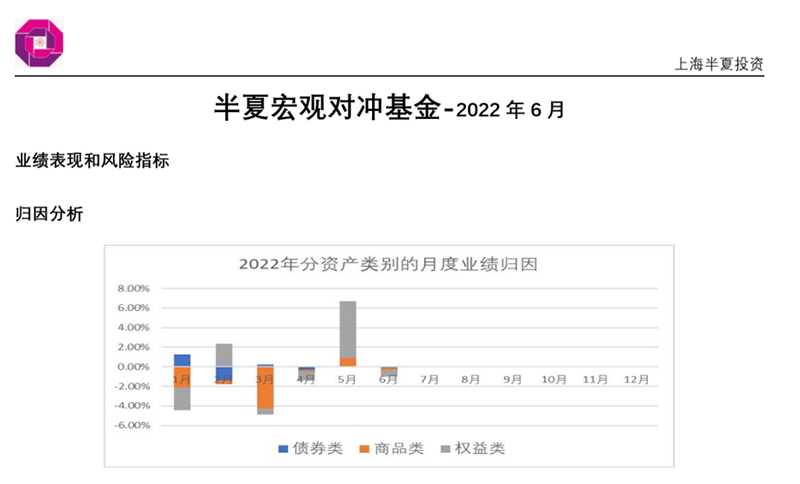

图表:工业生产复苏较快,服务业反弹偏弱

图表:生产端恢复较快,多数行业工业增加值均有修复

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 生产:4月确认为全年“经济底”

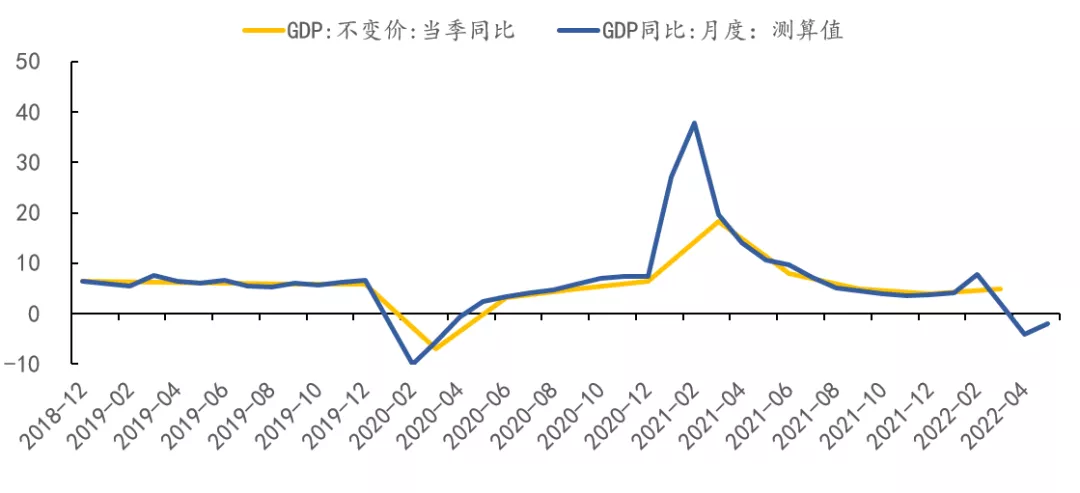

• 综合工业生产和服务业产出指数测算月度GDP。结果显示,5月GDP同比为-2.1%,相比4月的-4.0%出现较大幅度的改善,确认4月为全年“经济底”。

图表:4月确认为全年经济底

数据来源:歌斐宏观,Wind

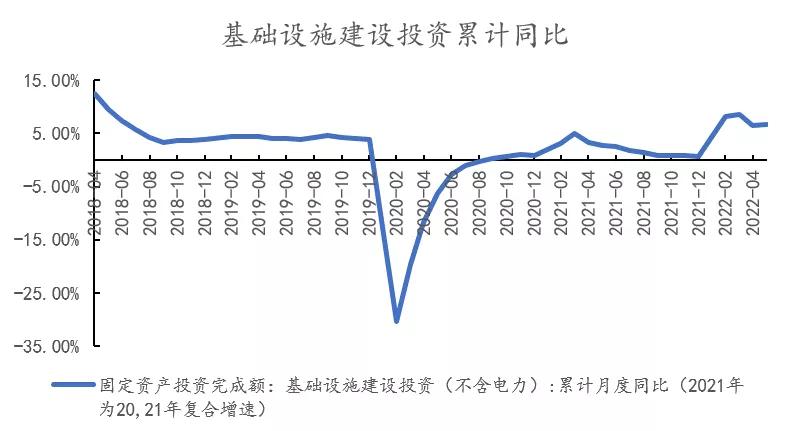

数据来源:歌斐宏观,Wind❏ 投资:基建发力对冲地产回落,投资整体韧性较强

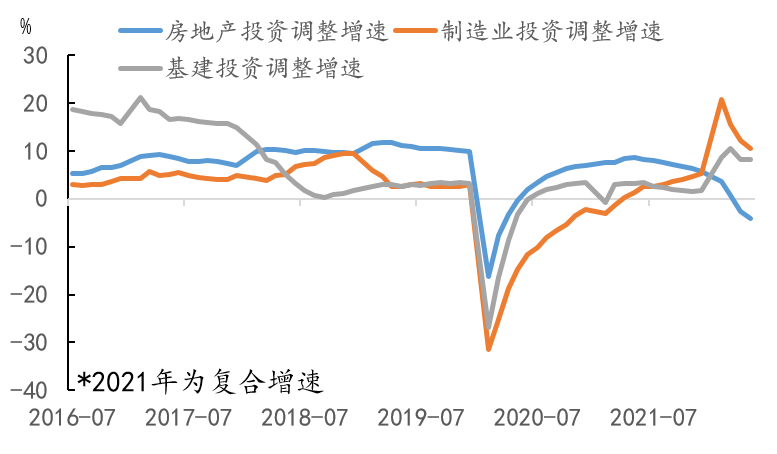

• 固定资产投资整体的韧性较强。由于疫情影响,1-5月固定资产投资累计同比6.2%,较4月的6.8%有所下滑。5月固定资产投资当月同比为4.6%,高于4月的1.8%,显示疫情影响逐渐消退以后,5月投资开始复苏。结构上,基建投资的反弹力度最大。

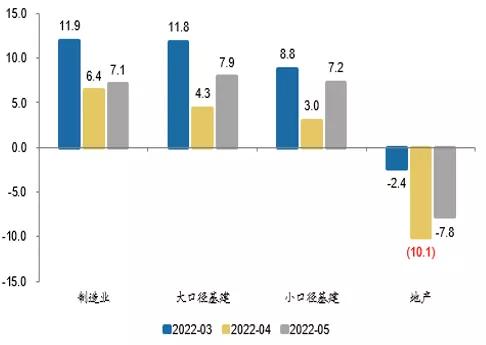

• 基建发力对冲地产回落。5月地产投资累计同比为-4%,当月同比-7.8%,均延续下滑趋势,但降幅较4月收窄。5月基建投资累计同比8.2%,与4月8.3%接近持平;当月同比7.9%,高于4月的7.1%。考虑到疫情防控背景下不利的开工条件,5月基建投资仍能维持接近8%的增速,体现了基建发力对冲地产回落的结构特征。制造业方面,5月制造业投资累计同比增长10.6%,4月为12.2%;5月单月同比增长7.1%,高于4月单月的6.4%。

图表:基建投资发力对冲地产回落

图表:5月三大投资单月同比均较4月反弹,基建反弹力度最大

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 地产:调控政策加大放松力度,各指标同比降幅收窄

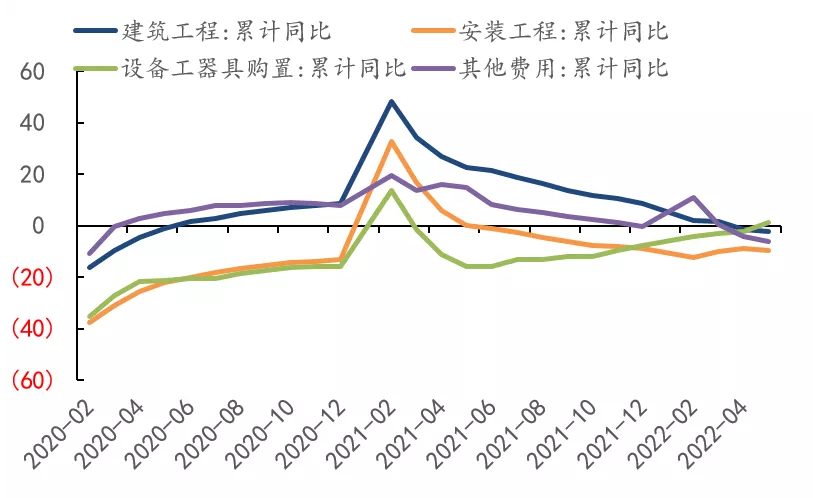

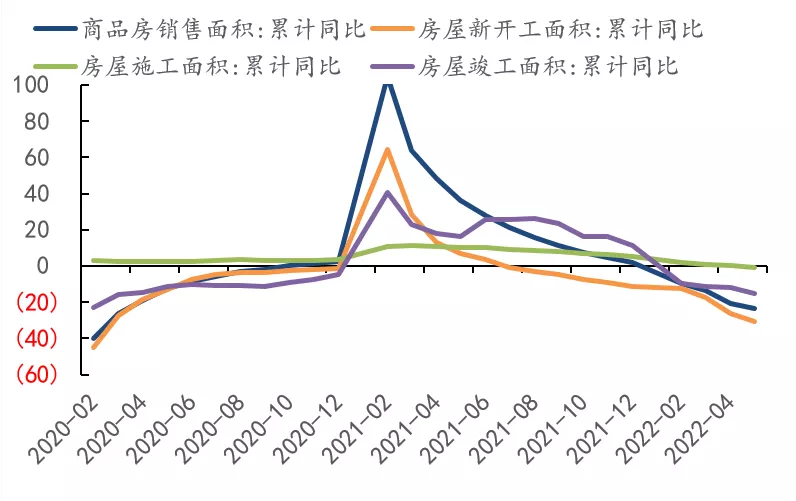

• 5月房地产投资、销售、土地购置等指标同比增速延续下跌趋势。从单月同比数据来看,随着地产调控政策的渐进放松,销售、新开工、拿地、投资完成额等指标的单月同比降幅均收窄,5月地产销售面积、新开工、拿地面积等单月同比分别为-31.8%、-41.9%、-43.1%,均好于4月;不过由于疫情封控的影响,施工、竣工单月同比降幅仍在扩大。

图表:土地与建安投资累计同比均延续下行趋势

图表:销售、新开工、施工、竣工等指标累计同比依然下降

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 地产:高频数据显示地产正在回暖

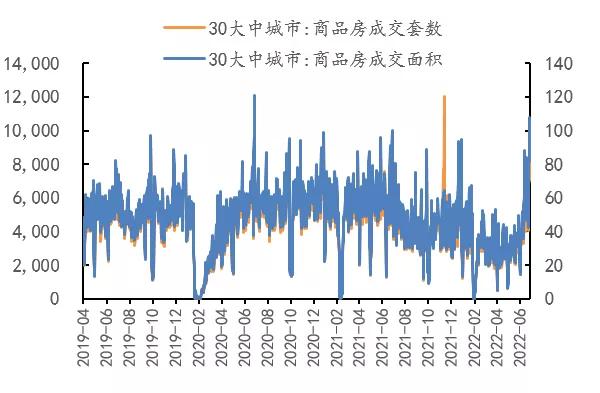

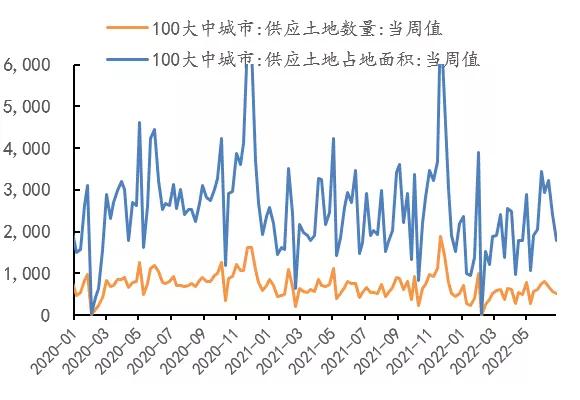

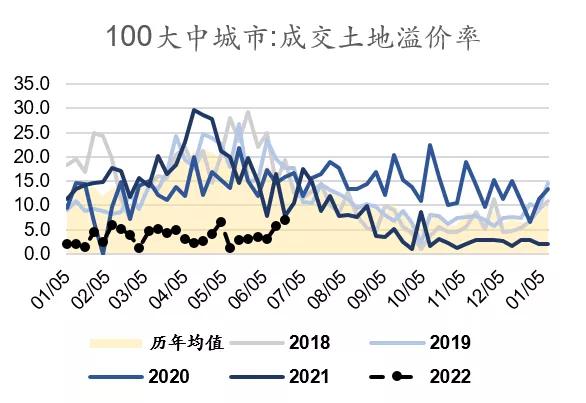

• 从6月高频数据来看,地产正在逐渐回暖。在销售端,6月商品房销售出现较快反弹。据CRIC高频监测显示,6月前20日,一线城市显著回暖,成交面积环增48%,部分二线城市迎来放量,成交量环增26%,三四线整体持稳环比微增8%。土地成交面积和土地溢价率也开始触底回升。

• 地产回暖,一方面由于疫情影响下,一线城市在6月上海解封后出现补偿性需求;另一方面也体现了地产调控放松的政策效果。截至目前,今年上半年已经有超180座城市优化调整房地产政策,政策出台频次近500次,出台放松政策的城市从三四线蔓延至二线;购房的金融条件也在不断放松。预计下半年地产将大概率企稳回升,不过考虑到目前居民高企的杠杆率和悲观的收入预期,地产反弹的力度可能弱于此前的地产周期。

图表:6月商品房销售回暖

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind图表:土地供给整体增加

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind图表:土地溢价率缓慢抬升

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 消费:社零同比降幅有所收窄,必需消费反弹较快

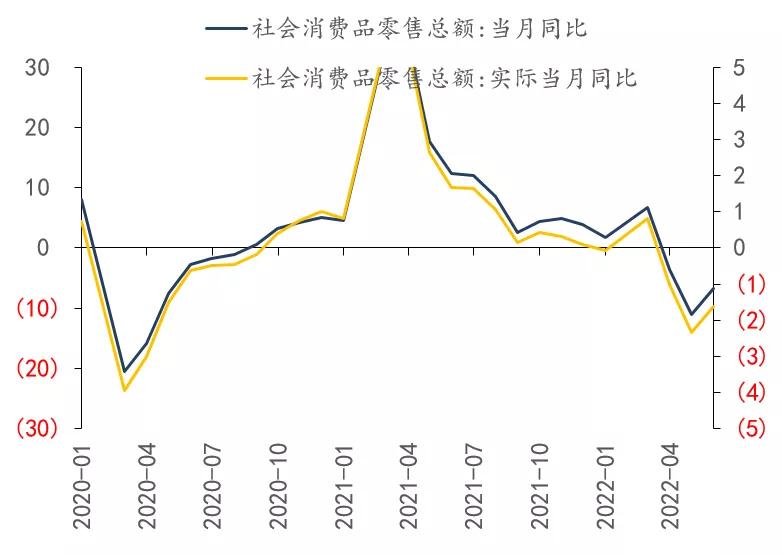

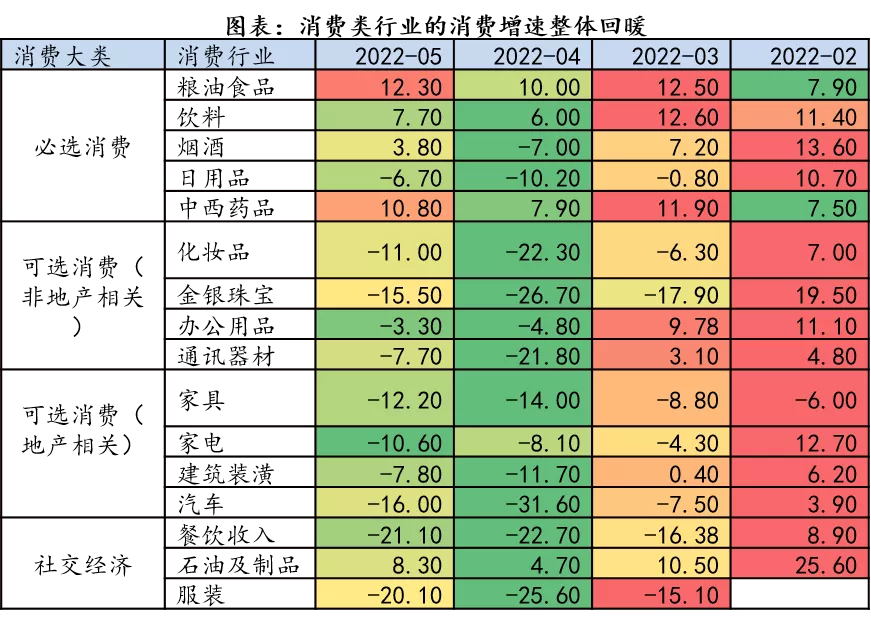

• 5月社会消费品零售总额同比-6.7%,环比0.05%,相比4月的-11.1%降幅有所收窄,但改善幅度比较有限。从结构上看,必选消费反弹较明显,可选消费反弹力度较弱;此外,在疫情影响下,与社交相关的消费形成较大拖累。

• 随着疫情的影响逐渐减退,叠加以汽车为代表的刺激政策力度较大,国内消费预计继续反弹。不过,在收入预期下降背景下,消费同比反弹的高度仍然难以判断,国内疫情散点传播也对服务业消费造成扰动。

图表:6月社零同比降幅有所收窄

图表:消费类行业的消费增速整体回暖

数据来源:歌斐宏观,Wind

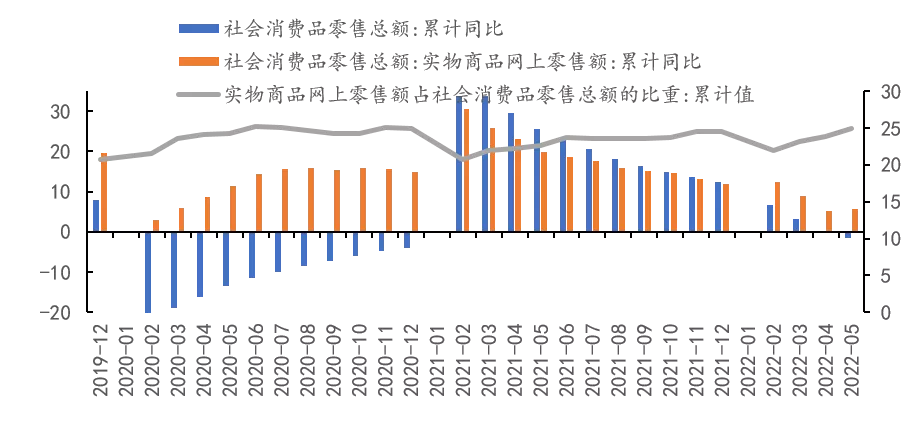

数据来源:歌斐宏观,Wind❏ 消费:6月电商大促实现韧性增长,线上消费恢复快于社零

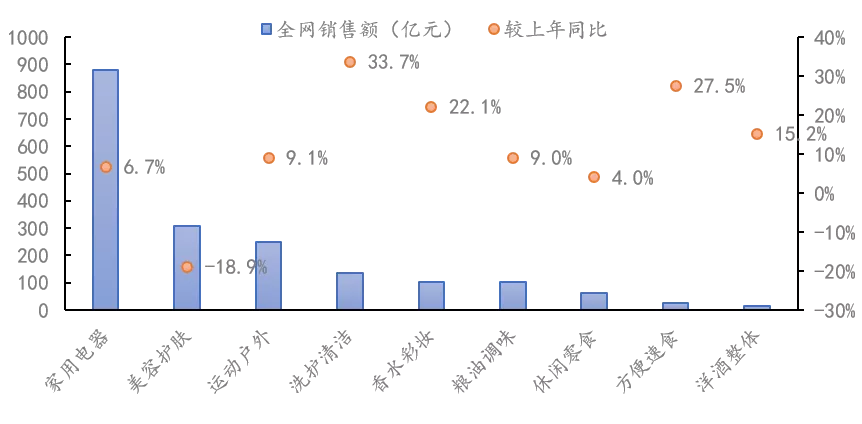

• 618全网交易额维持韧性增长,增量主要来自直播电商平台。618全网交易总额6959亿人民币,较上年增长20.3%(前值26.5%),其中综合电商销售总额增长1%,直播电商平台带货总额增长124%。

• 大促中居民消费仍反映疫情时代需求特征,必选延续高景气,可选中家电、运动户外增速较高,护肤彩妆出现下跌。

必选消费:疫情期间物流履约受限,部分必选消费品需求被抑制。疫情初步稳定后,不论是社零增速还是618 品类增速,以方便速食、洗护清洁、粮油调味为代表的必选消费需求都延续了高景气度。

可选消费;受疫情居家激发需求,家电、运动户外等细分品类增速景气度较高。而美容护肤、香水彩妆销售额均出现20%左右的负增长。

• 从家电、手机等品类销售情况看,高端消费仍有较快增长。

京东披露数据显示,今年618期间新品及中高端家电产品成交额达去年5倍,家电件单价平均同比提升30%,高端化趋势显著。

魔镜数据显示,天猫今年618期间手机销量同比-7.02%,但由于苹果销量占比提升带来销售均价上涨,最终录得销售额同比增长4.24%。

图表:两次疫情期间线上消费同比增速都先于社零恢复

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind图表:线上消费结构仍反映疫情的影响

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 贸易:进出口增速超预期反弹,但可持续性不强

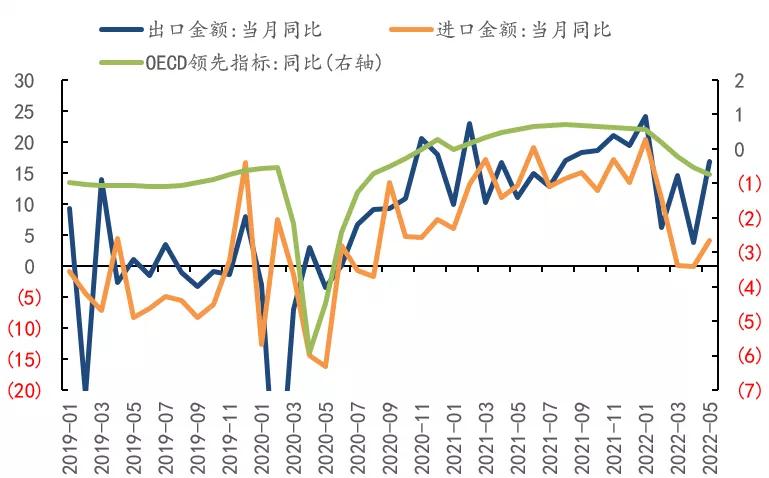

• 按美元计,5月出口同比16.9%,高于市场预期的7.3%,前值为3.9%;进口同比4.1%,预期0.6%,前值0%;贸易顺差787.6亿美元,前值511.2亿美元。

• 出口数据超预期主要两个原因:一是受疫情影响,4月港口人流、物流均受到影响,4月出口同比只有3.9%。至5月,随着物流逐渐恢复,4月积压的订单集中发货,推高5月出口数据。例如。4月出口受影响较大的汽车、集成电路等行业在5月均实现快速反弹。二是钢材、铝材等金属原材料出口较上月显著走强,可能是由于海外生产成本上升导致的贸易转移效应。

• 总体来看,5月出口超预期主要受到临时因素的影响。近期来看,6月出口订单PMI继续提高,短期内贸易数据有望维持韧性。中长期看,海外需求在流动性收紧的宏观背景下正在快速走弱,将对我国出口造成较大负面冲击。下半年进出口同比增速大概率呈下降趋势。

图表:5月进出口同比超预期反弹

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind图表:细分商品出口增速

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 金融数据:总量有所改善,结构尚待优化,近期有望继续改善

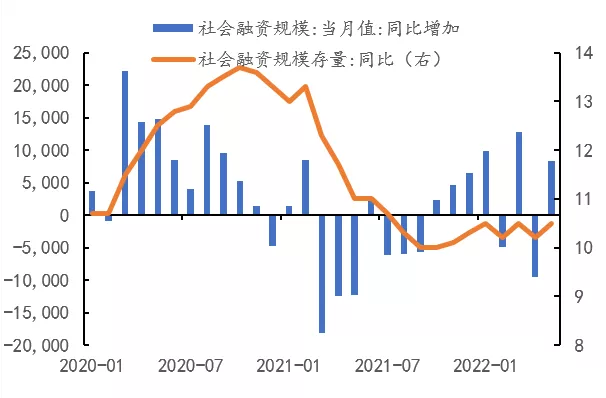

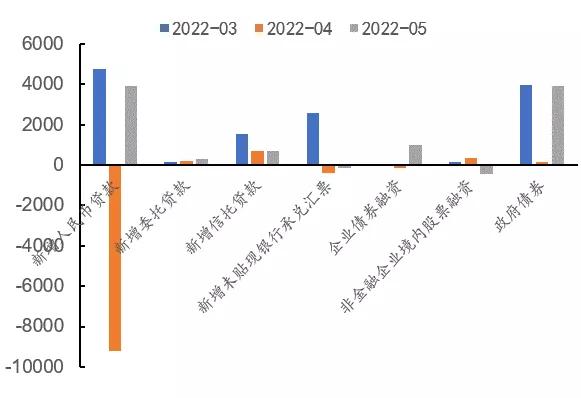

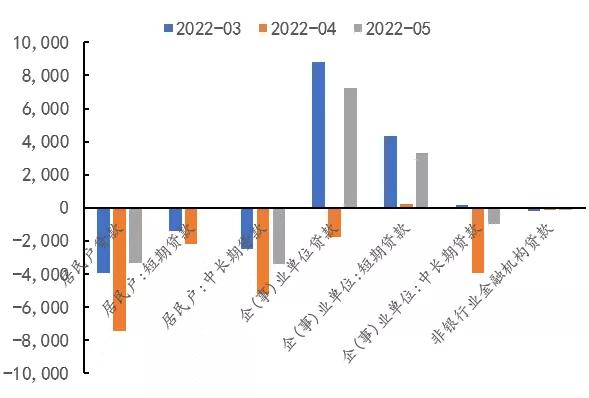

• 金融数据整体有所改善。5月新增社会融资规模2.79万亿元,好于预期的2.37万亿元,前值9102亿元;新增人民币贷款1.89万亿元,市场预期1.4万亿元,前值6454亿元;M2同比增长11.1%,市场预期10.5%,前值10.5%。

• 结构尚待优化。(1)5月社融改善主要依靠政府融资拉动。5月政府债券融资新增1.06万亿元,同比多增3899亿元,政府债券对社融的拉动较大。(2)企业融资有所改善,但主要依靠票据冲量。企事业单位贷款新增1.53万亿元,同比多增8800亿元,改善较为明显,显示了疫情好转叠加稳增长政策加快落地的积极影响。不过,企业贷款主要依靠票据冲量,5月票据融资新增7129亿元,同比多增达5591亿元。企业中长期贷款只新增1047亿元,同比多增148亿元,虽较4月呈现改善趋势,但整体上依然偏弱。(3)居民贷款需求偏弱,短期贷款小幅回暖。5月住户短期贷款新增1840亿元,同比多增34亿元,较4月有所反弹,显示疫情的负面影响减弱,居民消费需求逐渐提升。另一方面,居民购房需求依旧疲弱,5月30城商品房成交面积同比-48%,仅比4月小幅改善。受此影响,5月居民中长期贷款新增1047亿元,同比少增3379亿元。

• 近期社融数据有望延续改善趋势。第一,地方政府债券发行将放量,6月预计净融资规模将在万亿以上。第二,疫情过后经济逐渐恢复,企业的融资需求缓慢修复。第三,专项债资金落地后,项目融资需求将相应增加。第四,地产逐渐回暖,地产对金融数据的拖累有望逐渐下降。第五,刺激汽车消费等政策逐渐落地,有望提振居民消费融资需求

图表:社融总量数据改善

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind图表:社融主要分项同比多增量

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind图表:各类融资主体人民币贷款同比多增量

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 货币—信用周期:逐渐步入本轮宽信用周期的第二阶段

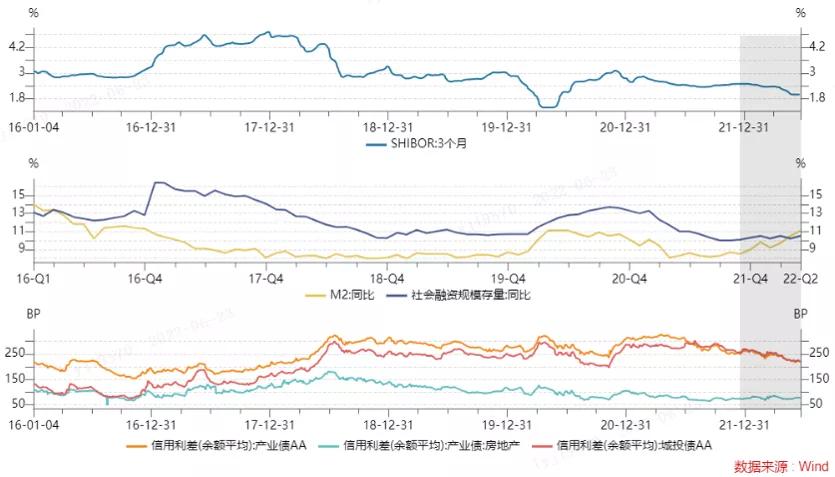

• 结合量价两方面的指标观察货币信用周期,可以看出:

第一,宽信用周期常经历两个阶段。在第一个阶段,以货币宽松推动信用扩张,信用扩张会伴随着货币利率快速下行。由于货币宽松的力度更大,银行负债比较宽松,资产端的压力更大,M2的提高往往快于社融。到第二阶段,信用周期继续向上,而货币利率在低位水平震荡,货币宽松不再加码。银行资产投放加快,社融增速追赶M2。

第二,地产和基建承担的信用扩张功能逐步减弱,从而导致两个现象:(1)从货币宽松转向到信用扩张的时滞延长;2)信用扩张的周期拉长,但扩张的斜率相对下降且需要的政策刺激力度提高。

• 目前正处于本轮宽信用周期第一阶段的末期,正逐渐向第二阶段过渡。

第一,从货币—信用传导的角度看,上半年以货币宽松驱动信用扩张,货币利率大幅下行。但央行操作近期逐渐转向稳健,资金利率中枢维持在低位。

第二,从量的角度看,社融同比在去年四季度见底,但反弹的力度偏弱;M2同比增速的提高则相对更快,相比去年低点已经反弹3个百分点以上。

第三,从价格的角度,低评级债券信用利差在去年四季度社融稳住以后已经开始下行。不过地产债的利差回落偏慢,且内部结构存在分化。

• 下半年信用扩张进入第二阶段,全年社融增速有望回到12%以上。

基建投资有望保持在较高水平的增速。按照测算,全年增速提升至12%左右。

地产领域正在回暖。近期高频数据显示一、二线地产销售有所反弹。

图表:目前正处于宽信用第一阶段的尾声,正逐渐向第二阶段过渡

数据来源:歌斐宏观,Wind

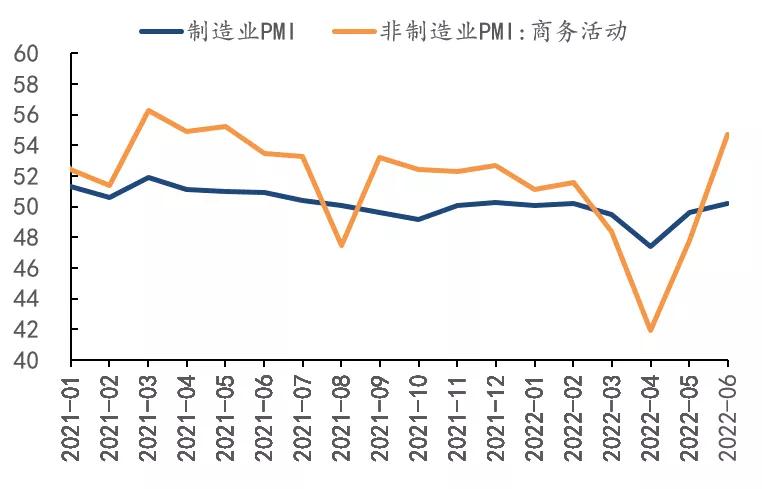

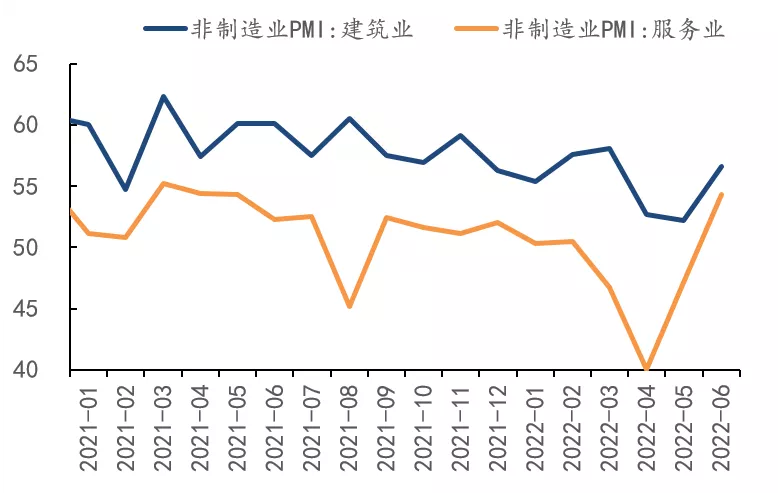

数据来源:歌斐宏观,Wind❏ 6月PMI:制造业PMI重返景气区间,非制造业PMI大幅改善

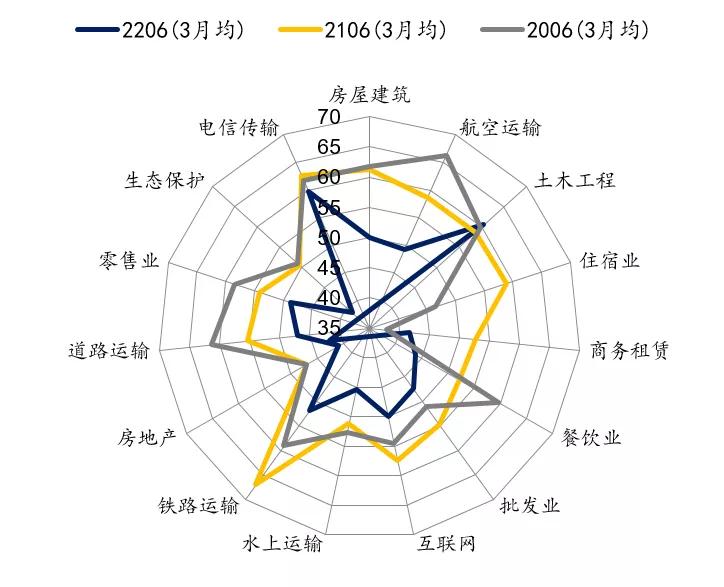

• 6月PMI数据显示宏观经济景气度整体继续回升。6月制造业PMI为50.2,重新回到临界点以上,环比提高0.6个百分点。6月非制造业PMI录得54.7,相比5月大幅提高6.9个百分点,高于近三年同期均值0.7个百分点。

• 宏观经济景气度的回升,一是由于疫情影响消退的背景下,各地复工复产加速推进,尤其受疫情冲击更大的非制造业改善更为明显;二是5月底“万人大会”以后,前期布置的稳增长政策措施加快落地。

图表:6月PMI显示宏观经济整体回升

图表:易受疫情影响的服务业反弹快速

数据来源:歌斐宏观,Wind

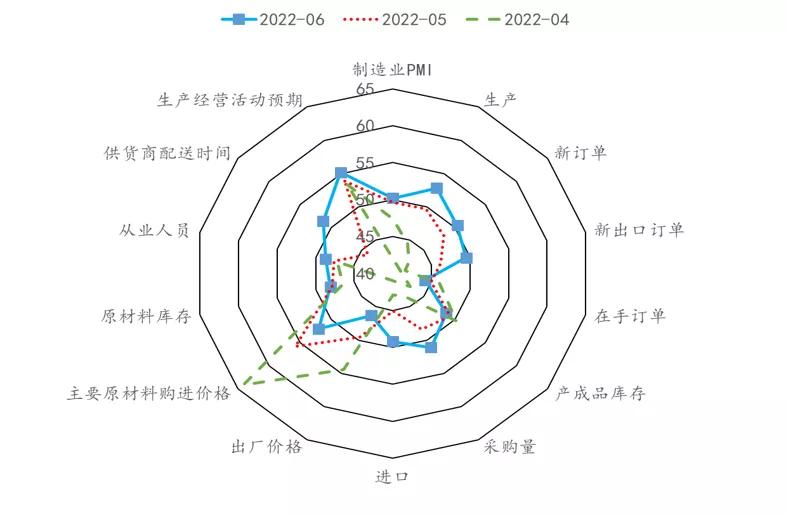

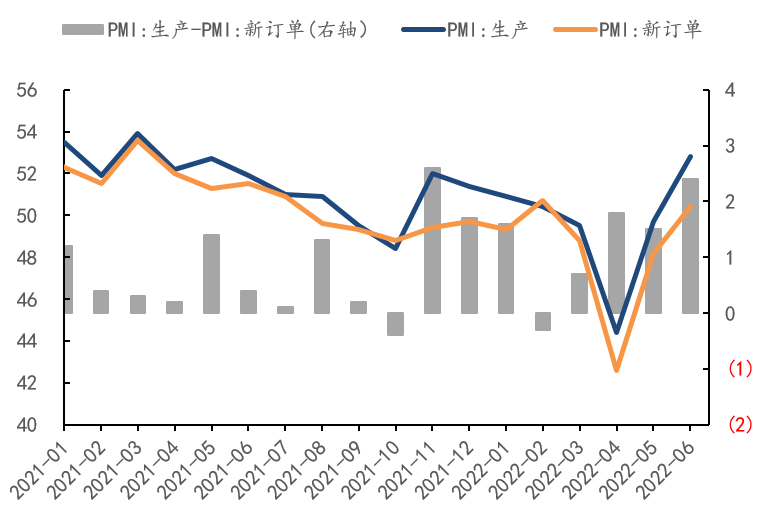

数据来源:歌斐宏观,Wind❏ 6月PMI:制造业“供强需弱”,原材料价格压力缓和

• 制造业供需两端都有恢复,但继续呈现“供强需弱”特征。需求方面,新订单上涨2.2百分点至50.4,重回扩张区间;新出口订单上涨3.3pct至49.5。生产方面,生产指数上涨3.1百分点至52.8。生产与订单指数的差值为2.4,较上月继续扩大,显示生产恢复快于需求,产需关系较弱。

• 上游价格压力持续缓和。6月主要原材料购进价格指数大幅下行3.8百分点至52,与近期高频商品价格走势一致。

图表:PMI分项雷达图

图表:制造业延续“供强需弱”的局面

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 6月PMI:行业层面存在一定分化

• 制造业:(1)原料类由于断链缓解、下游企业生产恢复,需求有所回升。从新订单指数看,有色大幅回升16.8pct至52.8,非金属回升9.8pct至50.2,化学回升7.6pct至52.2。(2)设备类企业陆续复工,整体小幅增长。(3)消费类受淡季及断链残余影响,需求继续回落。其中,服装依然维持超高景气,而食品、医药都有超过5pct的回落。(4)中间品则是受到淡季影响,较上月下降。金属行业PMI下降1.4pct至46.7,化纤降8.4pct至46.9。

• 6月非制造业PMI录得54.7,高于预期的50.5,迎来大幅回升。其中,服务业录得54.3,较上月提高7.2pct,重回扩张区间;建筑业录得56.6,较上月提升4.4pct。但对比近三年同期水平,服务业要好于建筑业。此外,房地产业虽然整体依然处在收缩区间,但较上月也有边际改善。订单回升3.8pct至41.2,经营状况回升1.9pct至41.2。

图表:非制造业PMI

数据来源:歌斐宏观,中采,Wind

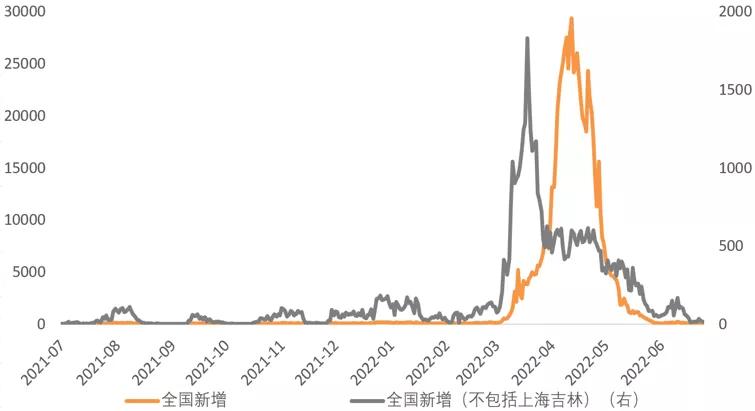

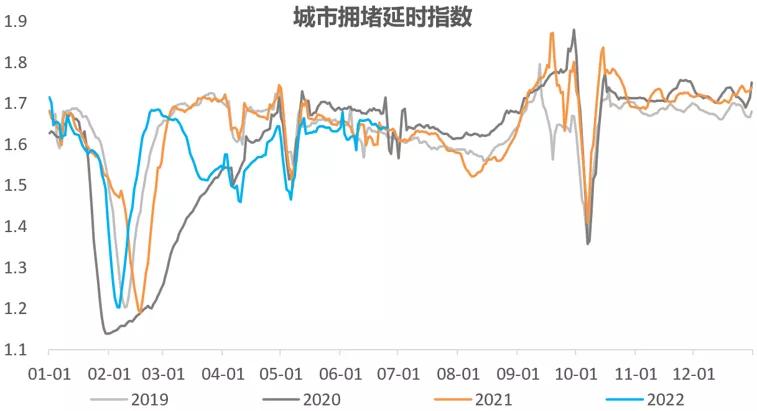

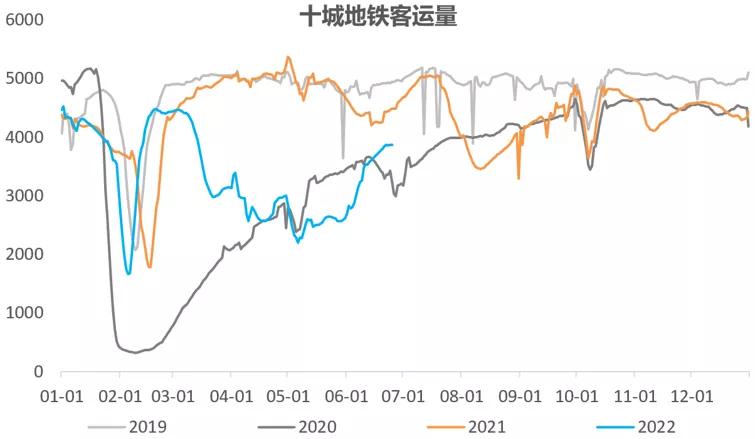

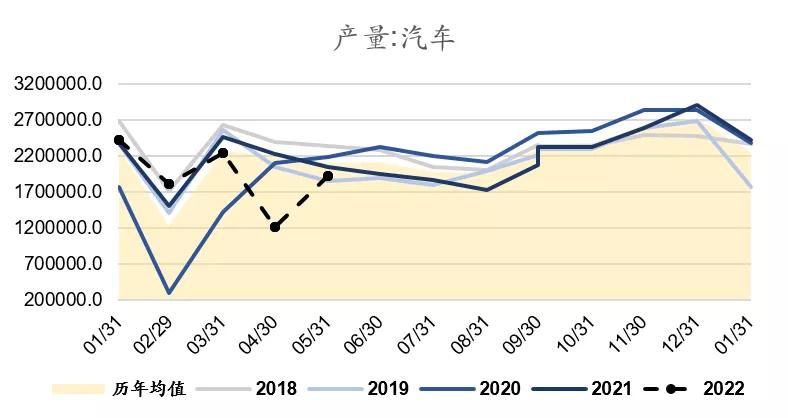

数据来源:歌斐宏观,中采,Wind❏ 高频数据:国内疫情趋于平稳,出行活动继续恢复

数据来源:歌斐宏观,Wind

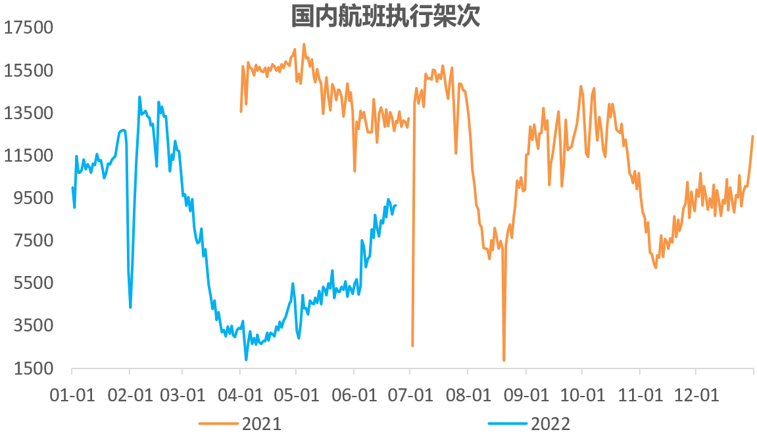

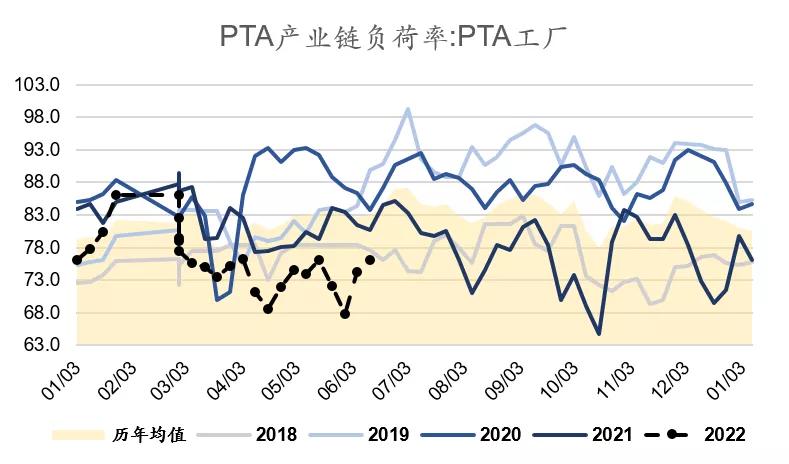

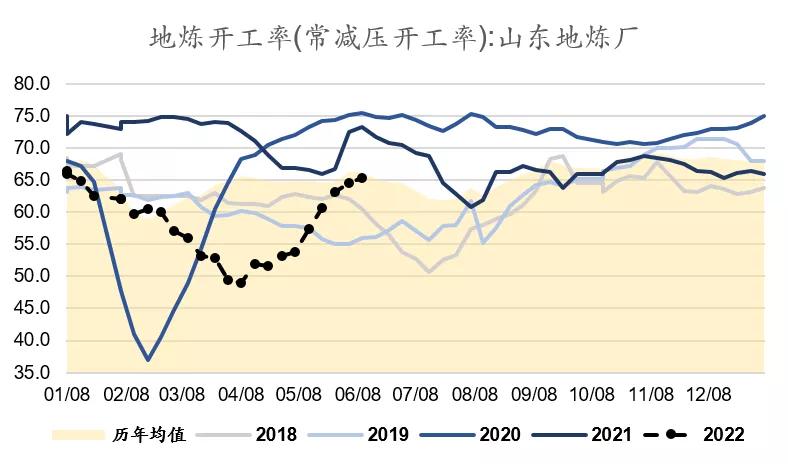

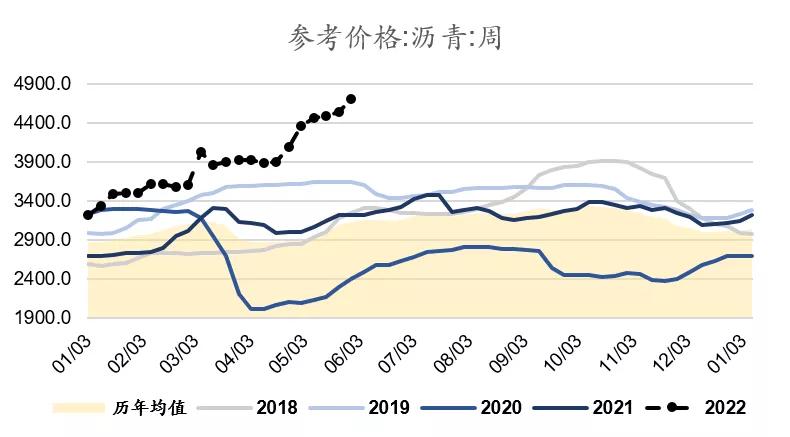

数据来源:歌斐宏观,Wind❏ 高频数据:工业生产向常态恢复

数据来源:歌斐宏观,Wind

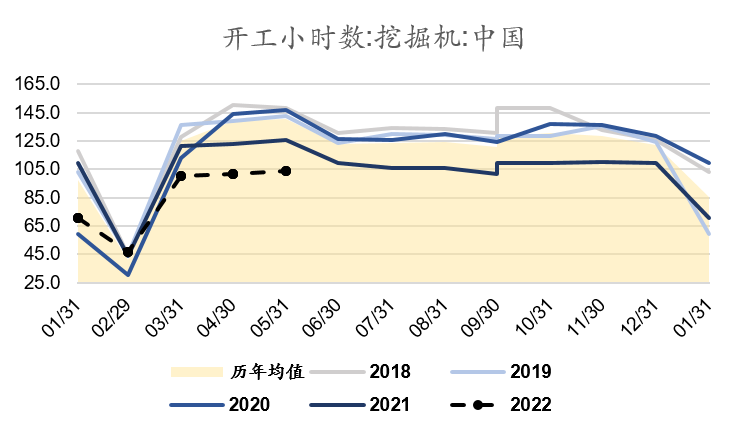

数据来源:歌斐宏观,Wind❏ 高频数据:基建项目施工加速

数据来源:歌斐宏观,Wind

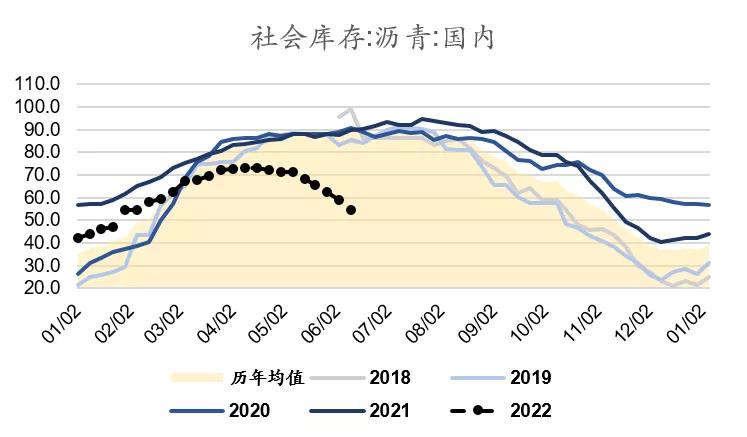

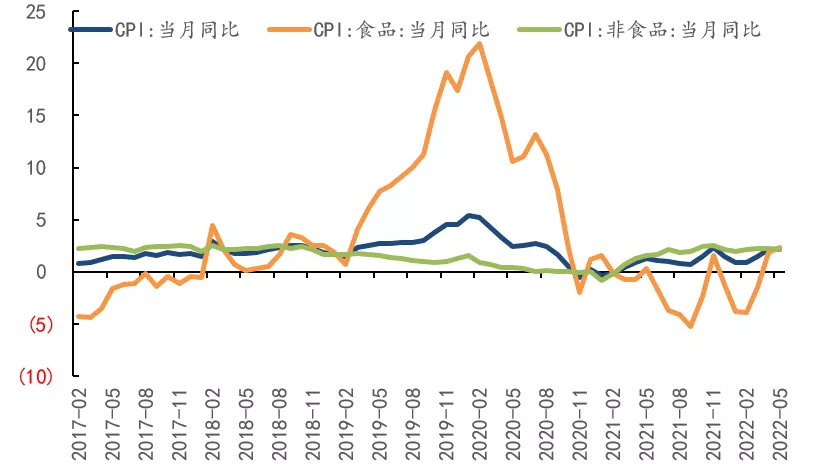

数据来源:歌斐宏观,Wind❏ 经济预测:2022年全年GDP增速预计为3.9%,二、三、四季度GDP增速分别为1.1%、4.4%、5.3%

• 下半年宏观经济逐渐复苏,结构特点如下:

基建投资和制造业投资在三季度存在赶工情况,三季度增速继续抬升,尤其基建投资在政策支持下反弹较快。二者在四季度均有所回落。基建和制造业投资全年均保持在较高水平。

与2020年情况相似,今年的消费亦受到疫情影响。由于收入增长预期进一步恶化,消费复苏的内生动力更弱,但政策刺激力度更强。综合考虑下,预计下半年消费逐渐复苏,三季度的恢复速度快于四季度,四季度社零增速恢复至接近名义GDP增速的水平。

房地产刺激政策逐渐加码,销售市场已经出现边际改善。在政策放松的影响下,预计房地产开发投资下半年逐渐恢复,投资增速逐渐提升,全年有望实现1.5%的正增长。

贸易方面,由于全球经济增速回落且供给逐渐恢复,我国企业面临的外需环境恶化,进出口同比增速都缓慢下降。

数据来源:歌斐宏观模型,Wind

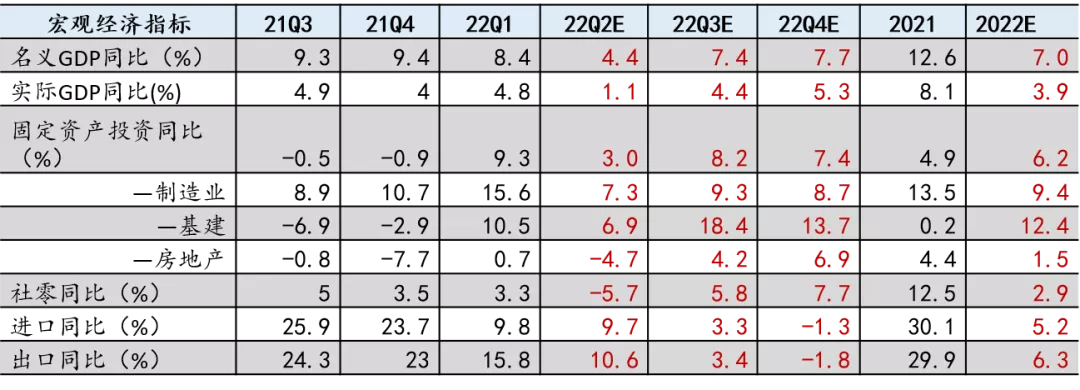

数据来源:歌斐宏观模型,Wind❏ 通胀:CPI温和上行

• 5月CPI同比2.1%,持平于4月,整体保持平稳。结构上,CPI食品同比2.3%,回升0.4个百分点,环比-1.3%,与季节性相当。其中,猪肉价格显著上涨而菜价则大幅下跌,二者起到对冲效果。CPI非食品同比2.1%,回落0.1个百分点,环比0.1%,保持较为稳定。

• 下半年CPI同比预计温和上行。据测算,年内CPI同比将达到3%以上。驱动因素主要来自三个方面:一是下半年猪周期处在上行通道,猪肉价格大概率上涨;二是俄乌冲突造成农产品和化肥供给受损,可能推高粮食价格;三是全球能源供给仍存缺口,原油价格短期内恐难快速下跌。

图表:CPI增速较为平稳

图表:下半年CPI将温和上行

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 通胀:PPI继续回落

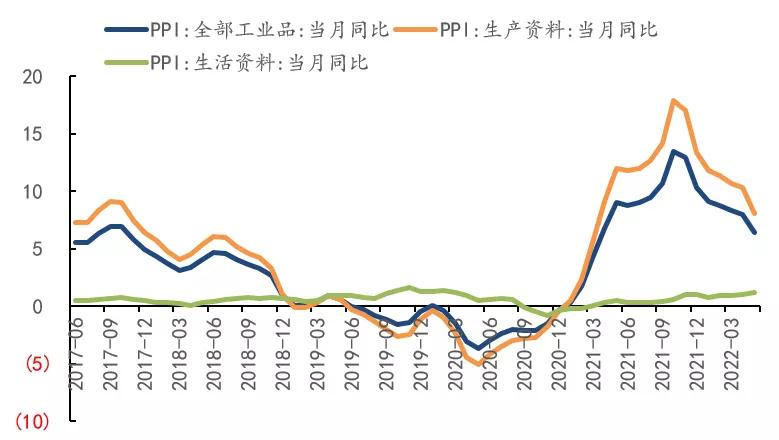

• 5月PPI同比增速下降较快。5月PPI同比6.4%,较4月下降1.6个百分点;PPI环比0.1%,涨幅收窄0.5个百分点。生产资料方面,农副和能源涨幅靠前,仍主要与俄乌地缘冲突等供给收缩因素有关;有色金属由涨转跌显示全球制造业景气边际放缓;生活资料各分项不同程度上涨,化工产业链涨价压力大于金属产业链。

• 展望下半年,PPI大概率继续回落。核心逻辑在于:(1)在海外央行加息、收紧流动性的背景之下,全球需求与经济增长动能下降,美国经济衰退预期快速提升,大宗商品价格有望继续回落;(2)翘尾因素对PPI同比的拉动整体较快速下降。根据模型测算,在中性假设条件下,年内PPI同比将下降至1%左右。

图表:CPI增速较为平稳

图表:下半年CPI将温和上行

数据来源:歌斐宏观,Wind

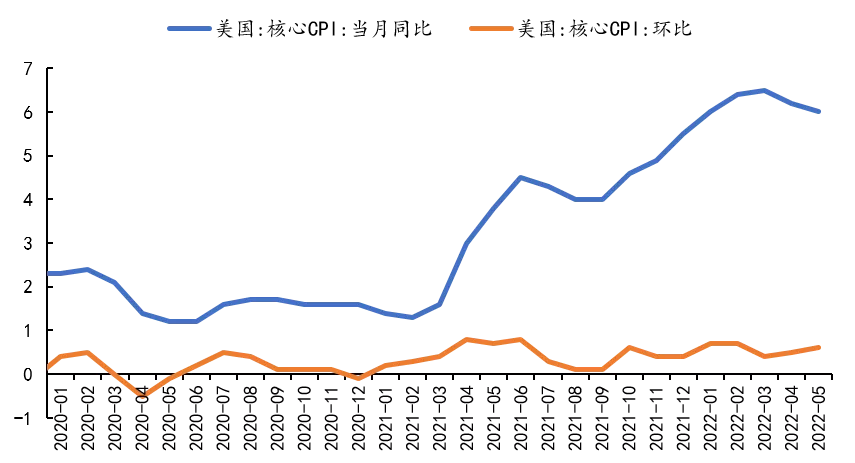

数据来源:歌斐宏观,Wind❏ 海外经济:通胀是主要矛盾,美联储快速加息

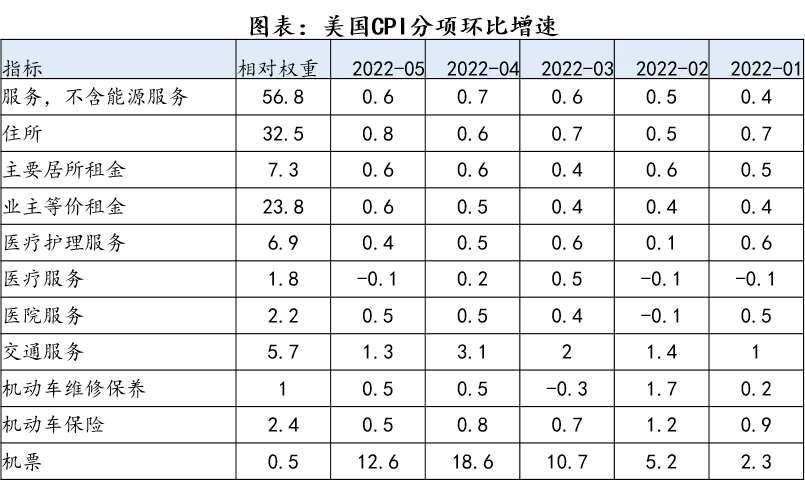

• 美国通胀居高不下,抑制通胀成为美联储的核心目标。5月美国核心CPI同比(剔除食品项和能源项)6%,连续2个月下行;但核心CPI环比保持0.6%高位,通胀依然保持高位。分项看,住所环比录得疫情以来的最高值,机票、二手车和户外设备和用品等与出行相关的商品环比增速仍在上移。

• 中期选举不再成为联储加息的障碍。拜登支持率连续下降,11月6日将举行中期选举,民主党失去议会控制权将是比较确定的结果。民主党政策重心可能从中期选举转向2024年大选,白宫不再成为美联储加息的掣肘。

• 联储加息节奏加快:6月加息75bp,预计7月仍将加息75bp。快速加息有利于控制通胀,但可能造成衰退提前,预计经济衰退提前到今年年底,明年上半年可进入到降息周期。

图表:CPI增速较为平稳

图表:下半年CPI将温和上行

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,Wind❏ 海外经济:美联储快速加息提升经济衰退风险

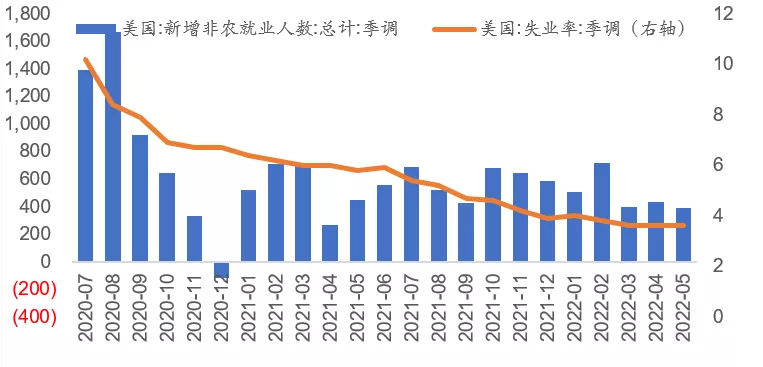

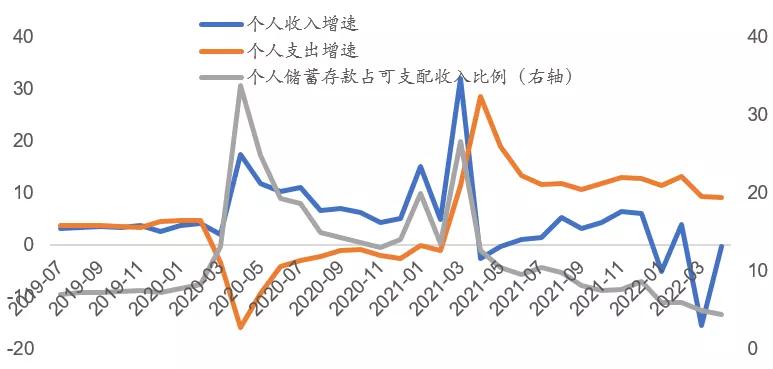

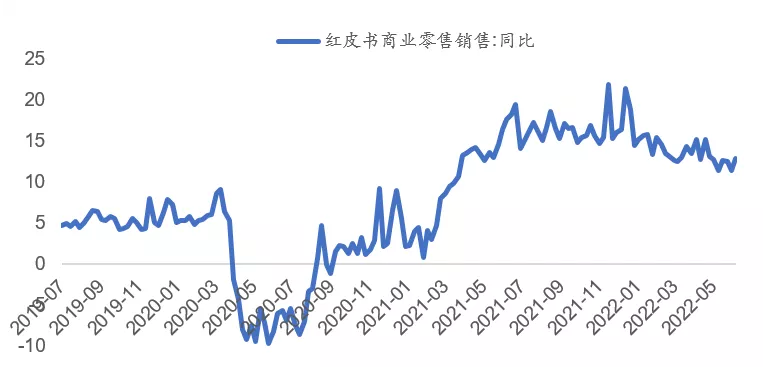

• 随着美联储快速加息,利率中枢快速上移,对美国经济产生负面冲击。从跟踪的相关指标看,对利率较为敏感的消费、投资等指标已经连续下滑。按照目前的情况预测,美国经济可能四季度步入衰退。

图表:美国消费者信心指数持续下滑

图表:美国失业率下降至低位

图表:美国居民收入增速下滑

图表:美国商业零售增速下滑

数据来源:歌斐宏观,Wind

数据来源:歌斐宏观,WindMONTHLY REPORT 02

大类资产配置:

A股>商品>债券

(具体配置策略建议详见完整报告)

了解更多:

诺亚2022年下半年投资展望:

稳字当头,适者生存,高净值家庭开启“双循环”

歌斐CIO办公室2022下半年策略报告:

经济探底,市场筑底

【免责声明】

1、本文所有观点不构成任何投资建议,您仍需根据您的独立判断做出您的投资决策,本公众号不对投资后果承担任何法律责任。

2、本公众号的原创文章相关知识产权归诺亚财富所有,未经允许,不能对原文进行有悖原意的引用、删节和修改。

3、本公众号包含前瞻性陈述。前瞻性陈述的标志性词语包括"预期"、"应"、“估计”、"可能"、"会"、“将”、“相信”、“将来”、“计划”以及类似表达。前瞻性陈述通常涉及不受本公司控制的风险及不确定性因素,可能导致实际结果与前瞻性陈述的预期结果完全不符。任何人需审慎考虑风险及不确定性因素,不可完全依赖本公司的“前瞻性陈述”。本公司声明,无论是否出现最新信息、未来事件或其它情况,本公司均无义务对任何前瞻性陈述进行更新或修改。

4、本公众号的转载文章观点仅代表作者个人观点,不代表诺亚控股集团任何立场。