上半年行情收官。

A股新基建、锂电光伏储能等新能源板块率先崛起,悄然开启了牛市模式。

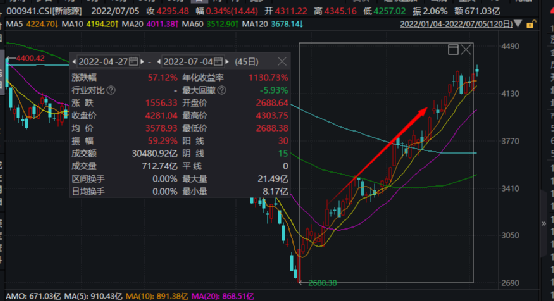

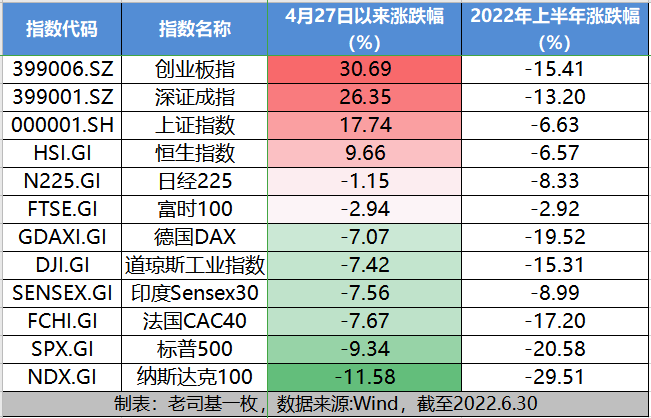

以4月27日上证指数触底反弹算起,沪指已自低点反弹17.74%,深证成指反弹26.35%,创业板指自低点反弹30.69%。4月底以来,A股三大股指在全球重要市场指数中表现亮眼,大幅跑赢欧美市场。

市场反弹已有一段时间,站在半年度时点和市场点位来看,当前选股与选基都需要更为审慎。

那么,下半年有哪些性价比高、确定性强的投资方向值得我们去布局呢?老司基个人觉得,碳中和赛道值得大家高度关注。

十万亿赛道,投资大幕开启

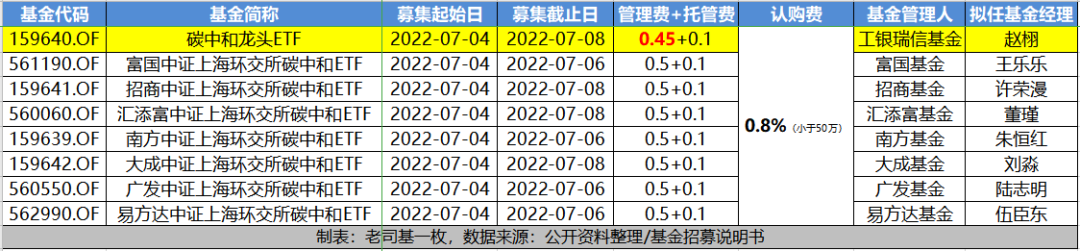

7月4日,包括工银碳中和龙头ETF(159640)在内的首批8只碳中和ETF正式拉开发行大幕。

市场人士指出,如此激烈的同题竞技,在ETF历史上并不多,但每一次都有着重大的指向意义。这次8家公募巨头旗下碳中和ETF的集中发行,彰显了当下A股指数投资,谁才是真正的“核心”。

这批碳中和ETF跟踪均为中证上海环交所碳中和指数(指数简称:SEEE碳中和,指数代码:931755)。Wind数据显示,截至2022年6月30日,该指数样本公司总市值超10万亿元,妥妥的十万亿新赛道哈。毋庸置疑,“碳中和”是未来全球大势所趋,赛道确定性较强,存在较高的增长潜力。

近几年,发布“碳中和”目标的经济体快速增加,相关经济体GDP在全球的占比目前已超过三分之二。其中,中国、美国和欧盟这三大全球主要碳排放经济体(碳排放合计占比53%)都承诺将于本世纪中叶左右实现“净零排放”或“碳中和”。

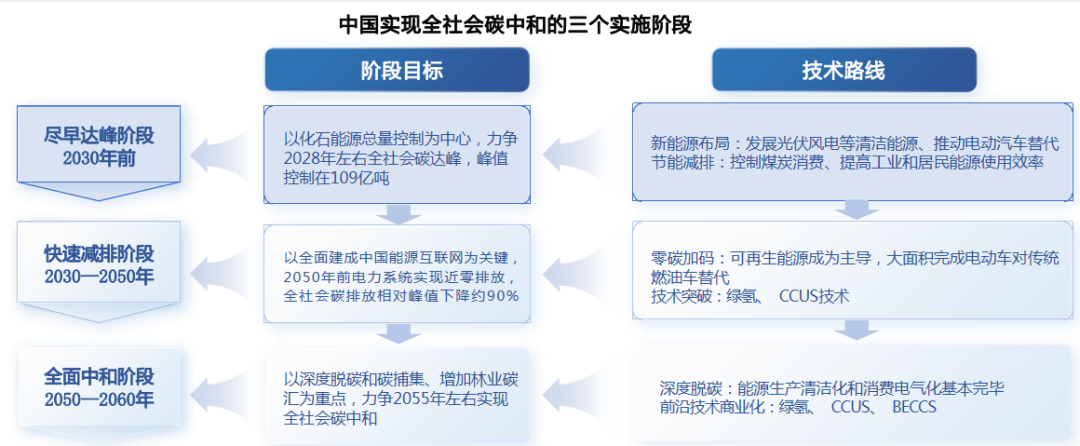

随着高层对于碳中和、碳达峰的相关意见和行动方案出台,我国推进碳达峰、碳中和工作有了总体部署,以“2030年碳达峰、2060年碳中和”为节点设置了阶段目标,分阶段达成。

可以说,“碳中和”的重大意义不言而喻,在未来的40年左右时间里,这一领域有着较大的投资机会和潜力,会催生出更多优质的公司。

具体来看,十万亿级的碳中和赛道,将带来各产业部门低碳发展与高碳转型的两方面发展机遇。低碳发展方面,电力部门高排放占比的现状决定了电力脱碳、降低碳排放的关键,光伏、风电、储能等行业迎来历史性机遇。高碳转型方面,工业、建筑等行业均不可避免地需要进行终端电气化,火电、煤炭、钢铁行业也面临着新的转型发展机遇。

指数化布局,一键配置核心资产

老司基觉得,碳中和赛道涉及的产业链较为复杂、受益公司也较多,对个股没有深入研究的小伙伴,借道指数化投资,可以一键配置核心资产,是比较方便的选择。

如前所述,首批8只碳中和ETF跟踪的都是同一指数,即中证上海环交所碳中和指数,指数代码931755,指数简称SEEE碳中和。

老司基在之前文章《年化33%!8大公募巨头抢筹,这个指数为何那么香?》简单介绍过该指数,这里再详细说一下它的独特优势:

一是,权威机构联名、独家模型数据。指数由中证指数有限公司与上海环境能源交易所两大权威机构强强联合,根据沪深上市公司披露的碳中和数据科学编制,指数编制方案中独家运用基于上海环交所数据的碳中和行业减排模型以及公司碳减排综合评分。指数从碳中和实现路径出发,覆盖深度低碳领域和高碳减排领域,行业碳减排评分助力大浪淘沙。

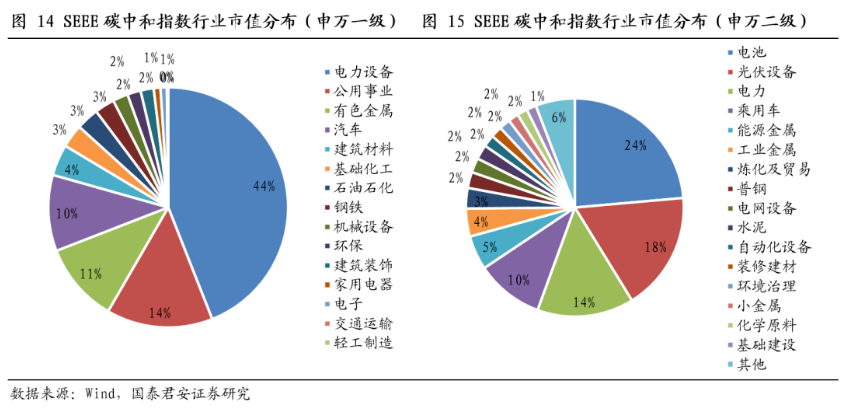

二是,龙头属性突出,行业覆盖全面。从规模风格来看,SEEE碳中和指数约70%权重的指数成份股属于大盘成长型规模风格分类,约70%数量的成份股与沪深300指数及中证500指数重合,充分反映在“双碳”行动中发挥引领示范效应上市公司的表现。另外,指数成分股行业分布上突出了低碳发电和储能产业链,高碳减排行业市值占比相对较低。

从申万一级行业上看,指数成分股集中于电力设备和公用事业,合计占比达到58%;从申万二级行业上看,成分股集中于电池、光伏和电力,合计占比达到56%。

从市值分布上看,指数对小盘股和大盘股均有覆盖。200亿以下的股票有24只;1000亿以上的股票有32只,并且不乏宁德时代、比亚迪等万亿龙头。

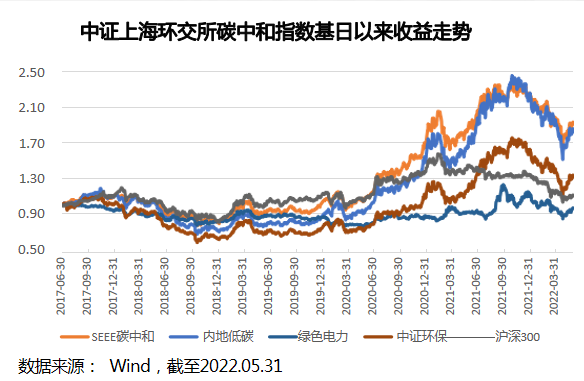

三是,历史业绩突出、超额收益显著。从指数的历史业绩表现来看,SEEE碳中和指数的长期走势相比市场基准超额收益显著,历史业绩突出,收益风险特征稳健而有弹性。

Wind数据显示,截至2022年6月30日,SEEE碳中和指数自2017年6月30日基日以来,累计涨幅118.44%,区间年化收益率17.43%,年化夏普比率0.83,而同期沪深300指数累计涨幅22.25%,区间年化收益率4.22%,年化夏普比率0.22。同时,SEEE碳中和指数的年化波动率低于中证内地低碳经济主题指数等同类指数。

从当前时点看,该指数PE-TTM为25.95倍,处于上市以来的57.14%分位点,处于历史较低位置,性价比凸显。

三步筛选,优选费率较低产品

8只碳中和ETF同台竞技,如何选择成为投资者比较关心的问题。

老司基觉得,可以从以下三个步骤进行筛选:

一是,关注指数投资团队实力。这次是8家公募大厂出马,实力应该都不错。以工银瑞信基金为例,公司拥有一支专业背景突出、运作经验深厚的投资团队,投资团队成员平均管理年限达6年。历经多年耕耘积淀,工银瑞信基金旗下指数基金产品线已覆盖被动指数、增强指数、灵活配置、商品型基金等类型及策略,搭建起完善、多样的指数投资产品线,首只印度市场基金、首只湾创ETF成为其产品创新能力的见证。在产品运作上,工银瑞信基金构建了一流的ETF系统,保障ETF平稳运作和精细化管理,自2009年正式管理ETF以来,公司持续保持运作“零风险”纪录。

二是,关注基金经理指数化投资经验。虽然指数基金不涉及主动选股,但与主动权益基金经理相比,指数基金经理的工作更为精细化,在控制跟踪误差的同时,还要时刻保持对市场行情的敏感。ETF每天在二级市场有非常大的成交量,也有很大的申购赎回量,为了让ETF在市场高效运作,需要做到非常精细化的管理,这对基金经理的综合能力要求较高。

老司基发现,这次8家公司都派出了比较资深的基金经理,有些还是ETF投资总监亲自担纲管理。像碳中和龙头ETF(159640)拟任基金经理赵栩,是工银瑞信基金指数投资中心副总经理、被动量化投资团队负责人,14年从业经验,10年投资管理经验,在ETF及其联接基金投资管理方面具有丰富经验,兼具上交所、深交所ETF管理经验。

三是,关注产品管理费率。因为8只产品跟踪的都是同一指数,如果团队实力和基金经理能力接近的话,管理费率便宜的产品或是更好的选择。毕竟,投资理财,省到就是赚到。

首批8只碳中和ETF发行信息一览

老司基发现,这次8只碳中和ETF产品中,管理费+托管费基本都是0.5%(管理费)+0.1%(托管费)的行业标配;认购费方面,小于50万的认购都是0.8%。只有碳中和龙头ETF(159640)的管理费为0.45%/年,比其他产品低了5个BP。

展望下半年行情,一揽子稳增长政策形成合力,市场对基本面改善预期不断强化,A股“慢牛”行情或将持续。老司基认为,随着我国双碳战略持续推进以及政策暖风频吹,碳中和主题下的多层次产业链投资机会有望不断涌现。我们不妨借道碳中和ETF这一全新投资利器,分享“双碳经济”广阔成长机遇。