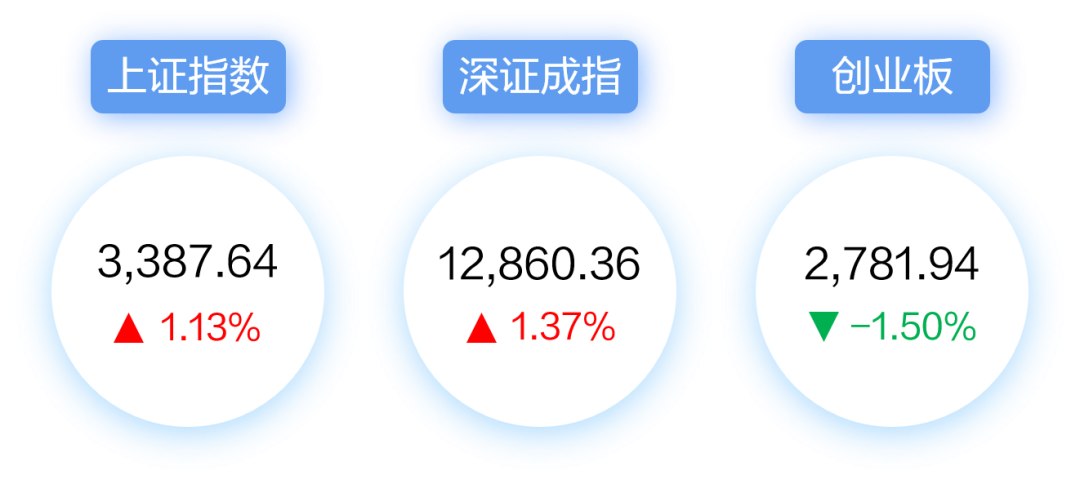

周一,A股市场低开后震荡上行。3000亿猪肉龙头股涨停,猪产业相关个股现涨停潮,带动农林牧渔板块大涨6.68%。医药生物板块上涨3.86%,国防军工、公用事业、美容护理板块涨幅超过2%。另一边,受市场传言影响,半导体行业大幅调整,电子板块下跌2.01%。截至收盘,上证指数报3405.43点,上涨0.53%;深证成指、创业板指分别上涨1.29%、1.90%。(数据来源:Wind,截至2022.07.04)

数据来源:Wind,截至2022.07.04

数据来源:Wind,截至2022.07.04景顺长城投研团队认为,4月底政治局一季度经济形势分析会以来,中国市场走出了一轮较为强劲的反弹行情。经过两个月的反弹,后续结构和风格的选择可能会更加重要。对于高估值板块需谨慎,而对于估值合理、随着经济触底回升而基本面反转的板块值得重视。

6月经济数据显示经济复苏较强,

关注疫情修复情况

6月制造业PMI环比上升0.6ppt至50.2%,重回扩张区间。虽然PMI低于市场一致预期,但是排除供货商配送时间后的PMI环比上升2.0ppt,显示实际恢复强度可能高于表征。

其中核心的供需指标皆重回扩张区间,且生产快于需求:新订单分项环比上升2.2ppt至50.4%,其中新出口订单环比上升3.3ppt至49.5%,但部分可能是由于疫情缓解后带来的订单回流,而在全球经济下行预期不断加深的情况下,外需仍然面临一定下行压力,后续新出口订单能否进一步回升至扩张区间仍需继续观察。生产分项环比上升3.1ppt至52.8%,高于新订单。

我们认为随着供给冲击的大幅缓解,后续的关注点应更多从供给转向需求。虽然企业生产经营活动预期环比上升1.3ppt至55.2%,但是仍然低于历史同期平均水平;在手订单环比下降0.8ppt至44.2%;统计局也表示:“仍有49.3%的企业反映订单不足,市场需求偏弱依然是目前制造业面临的主要问题。”服务业商务活动指数环比+7.2个百分点至54.3%,环比增幅高于5月的7.1ppt,且重回扩张区间。

疫情管控边际放松,关注疫情修复情况。6月以来,疫情防控取得成效,疫情防控政策边际调整,各地复工复产有序推进,国务院应对新型冠状病毒肺炎疫情联防联控机制综合组6月28日发布《新型冠状病毒肺炎防控方案(第九版)》,将密切接触者、入境人员隔离管控时间从“14天集中隔离医学观察+7天居家健康监测”调整为“7天集中隔离医学观察+3天居家健康监测”,统一封管控区和中高风险区划定标准,此外行程码也宣布“去星”。在疫情影响逐渐缓和的背景下,我们认为此前受到抑制的线下消费活动可能会明显修复。

关注估值合理基本面反转板块,

对高估值板块需谨慎

向后展望,中外周期反向,政策“内松外紧”,经济有望延续反弹趋势,建议根据地产销售修复情况、财政政策力度以及防疫政策的边际变化来把握节奏和结构。

4月底政治局一季度经济形势分析会以来,中国市场走出了一轮较为强劲的反弹行情。虽然海外市场对于通胀、增长和政策的担忧升温,但国内宽松的资金面和环比修复的经济数据驱动A股情绪改善和估值修复。往后看,经济高频数据持续修复,在稳增长与宽信用传导下,盈利有望逐渐回升。然而,仍需警惕海外流动性紧缩、衰退带来的外需走弱压力以及国内经济修复速度偏慢带来的影响。

从宏观环境来看,海外方面,欧美滞涨具备长期性和复杂性,很可能需要货币政策持续紧缩才能应对,经济不可避免受到阶段性冲击。而中国是全球少有依然能保持低通胀的经济体,也是全球极少有能力继续保持宽松货币政策的经济体。

往后国内需求环比改善,同时部分原材料价格回落带来企业盈利的修复,经济企稳回升趋势较为明确,但修复速度可能偏慢。与2020年的快速修复所不同的是,居民与企业的预期以及资产负债表、现金流在过去两年都受到了持续的侵蚀,重启强力扩张缺乏能力、意愿以及需要时间。因而,预计本轮政策撬动的幅度相对以前有所下降,复苏斜率趋缓。

从市场运行来看,经过两个月的反弹,后续结构和风格的选择可能会更加重要。对于高估值板块需谨慎,而对于估值合理、随着经济触底回升而基本面反转的板块值得重视。需根据地产销售修复情况、财政政策力度以及防疫政策的边际变化来把握节奏和结构。具体方向上,可以关注受益线下出行和消费恢复板块及稳增长板块。对于成长板块,需要根据景气程度及估值匹配度自下而上择股配置。

港股:有望在波动中逐渐修复

海外市场方面,美国通胀数据见顶回落,叠加6月份美联储75bps加息落地,进一步印证我们对加息节奏见顶的判断,预计下半年外围市场流动性环境将得到改善。国内方面,稳增长政策仍在持续发力,经济企稳回升的趋势向好,防疫政策边际放松将进一步带动消费及出行需求复苏。

面对海外经济的不确定性环境,以及一定获利回吐压力,港股市场短期可能仍有波动,但在经历了一年多的下跌之后,整体估值比较便宜,在全球资产比价中具备性价比优势,下行空间有限。此外,近期港股在南向资金持续流入以及政策和监管环境改善等因素的推动下,展现出相对韧性,预计后续仍将持续受益于A股流动性外溢。7月份,A股及港股市场将迎来Q2业绩前瞻,需聚焦基本面有韧性及边际反转的投资机会。具体方向上,可以关注互联网、医药及医疗服务等超跌反弹的投资机会。

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:

五、景顺长城基金管理有限公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。景顺长城基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、本基金管理人依照有关法律法规及约定申请募集旗下基金,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。相关基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站http://eid.csrc.gov.cn/fund和基金管理人网站www.igwfmc.com进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。