距离第一批REITs产品上市已经过去1年了。

虽然后续REITs市场中又出现了几只新产品,但是涉及的类型并没有扩展。

在失去了新鲜感之后,这个市场也是越来越冷清了。

我们在6月21日也写过一篇关于REITs的文章,不过那个时候市场的关注点更多集中于第一批REITs产品的解禁,却忽视了REITs市场的纳新。

6月21日,鹏华深圳清洁能源REIT正式获批。

与第二批、第三批REITs不一样,这回的REITs产品不再是一只同质化产品,它是国内首单清洁能源类公募REITs产品。

在股市里呼风唤雨的清洁能源行业,终于也迎来了REITs版本。

不过,股票这种权益类产品与REITs这种偏固收类产品的特性相距甚远,不能将炒股的那一套理论套用在REITs产品上。

所以,我又认真读了一下这只产品的招募说明书,发现在REITs的视角中,这同样是一只不错的产品。

调峰的重要性

鹏华深圳清洁能源REIT的底层资产是深圳能源东部电厂(一期)项目的特许经营权,发电方式为天然气发电。

在产品的招募说明书中,“调峰”这个词条出现了69次。

对于这只REITs的投资者来说,理解“调峰”至关重要。

“调峰”,可以字面展开为“调节+峰谷”。

生活和生产用电有周期性,一般来说,白天用电需求较高(峰),夜晚用电需求低(谷);夏冬用电需求高(峰),春秋用电需求低(谷)。

由于用电需求的非线性的特点,更加经济的做法是发电端根据需求做出生产调整,用电高峰的时候多发点,用电低谷的时候少发电。

这就是“调峰”。

新能源发电:对电网的调峰的冲击

新能源发电虽然符合发展大势,但是缺点也非常明显。

光伏、风电具有明显的波动性、随机性和间歇性特征,其在电网中的比重越高,电网对于调峰的压力就越大。

比如说光伏发电,在光照充足的条件下,电力供给非常充沛,但是夜晚或者光照条件差的情况下,发电量就会急剧减少。

用一句话形容,光伏发电就是在看天吃饭。

风电与水电也存在同样的问题,风力大不大,降雨量多不多,分别会影响到它们的发电效率。

如果未来新能源发电成为发电结构里面占比最高的一部分,那么一定需要一个稳定的调峰方式作为补充,减少用电稳定性的焦虑。

相比之下,火电最大的优势就是稳定,所以它就是对新能源发电的最好补充。

火电也可以清洁

火电的发电方式是通过燃烧高碳能源产生高压蒸汽,推动轮机转动从而实现发电。

只要有足够多的能源,就可以保持发电的稳定。

如果将发电结构二次细化,火电又可以分为煤炭发电(燃煤机发电)与天然气发电(燃气机发电)。

虽然煤炭发电、天然气发电的原理一样,但是煤炭发电与天然气发电的地位却有很大的差别。

《2019-2020 年全国碳排放权交易配额总量设定与分配实施方案》对于煤炭发电的碳排放进行了量化:常规燃煤机组供电碳排放基准值为 0.877-1.146 tCO2/MWh,燃气机组供电碳排放基准值为0.392tCO2/MWh。

这说明,在发电量一样的情况下,煤炭发电的碳排放是天然气发电的2-3倍。

可别小看数字之间的差距,这直接决定了二者的宿命:

煤炭发电被归为传统能源,未来的市场空间向下,而天然气发电被归为清洁能源,未来的市场空间向上。

除了低碳环保的特点之外,相比煤炭发电,天然气发电的另一个优势是启停成本低。

这主要体现在两个方面:

一方面,燃气机启停一次所消耗的单位能源更少,原材料成本更低。

另一方面,燃气机的启停速度更快,灵活性高,时间成本低。

所以,作为新能源发电的必要补充,天然气发电是一个更好的方式。

底层资产质量突出

相比光伏、风电,天然气发电的成长性确实没有那么强,但是作为电网调峰的最优解,它能够长期稳定存在。

对于特许经营权类REITS产品来说,成长空间没那么重要,长期稳定才是关键。

除了行业整体优势之外,底层资产的个体优势同样明显。

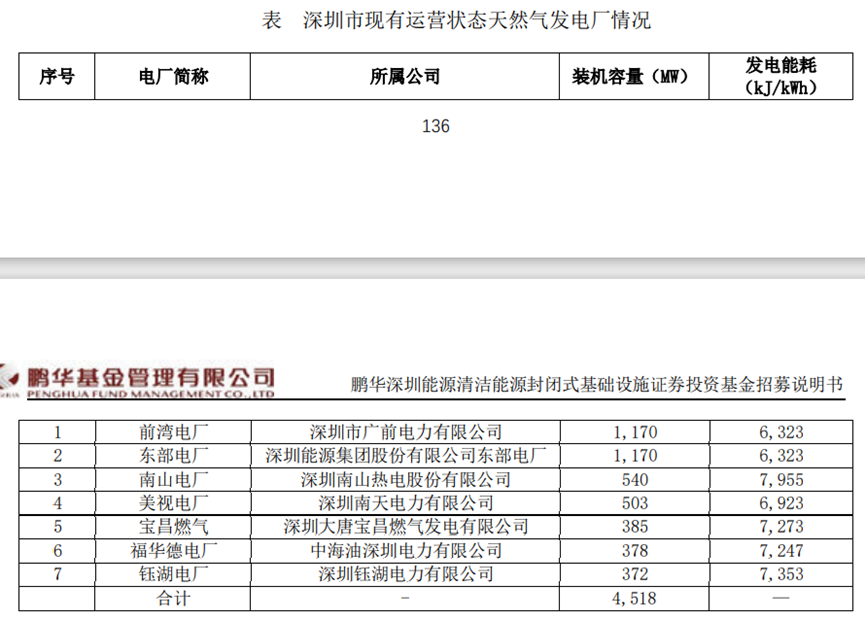

东部电厂地处深圳,是当地装机容量最大的天然气发电厂之一。

因为存在规模效应,东部电厂的发电能耗显著低于深圳市其他天然气发电厂。

反映在财务上,电站的成本相对更低,毛利率也将会更高,投资者的回报也将更加丰厚。

投资价值

从资产质量上看,鹏华深圳清洁能源REIT确实很好,但同时也需要关注风险。

除了REITs产品的常规风险外,鹏华深圳清洁能源REIT的最大风险来自于成本端的不确定性。

深圳能源东部电厂的天然气供给商主要为澳洲公司,供货方式为长协供货。

如果澳洲公司不如约履行供货协议,深圳能源东部电厂将以市场价格采购天然气。

所以,在成本端,REIT产品存在一定的断供风险和价格风险。

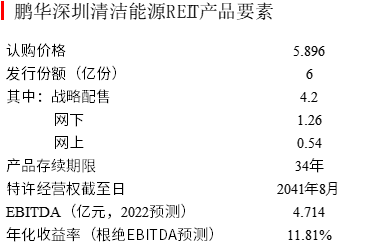

此外,鹏华深圳清洁能源REIT的认购价格定为5.896元/份。

如果按照2022年预测的EBITDA、20年的特许经营权期限计算,这笔投资的内部收益率约11.8%。

在不考虑未来经营水平波动的情况下,这个收益率还是不错的。

而且,这只产品上市后,很有可能出现较大的溢价。

第一批REITs中,两只环保REITs产品二级市场的表现十分优秀,区间最高收益一度超过70%。

而清洁能源发电也属于环保范畴,所以鹏华深圳清洁能源REIT也极有可能复制它们的走势。

结尾

鹏华深圳清洁能源REIT将于下周开启对于公众投资者的配售。

如无意外,这一定会成为市场抢手货。

在网下认购阶段,鹏华深圳清洁能源REIT全部配售对象拟认购数量达到137.53亿份,为初始网下发售份额数量的109倍,创下公募REITs行业记录。

这种火爆的认购行情很有可能延续至公众发售阶段。

最后要特别提醒大家一点,这只REIT的销售渠道比较特殊,支付宝、天天基金都不在这次的渠道名单之内。

我研究了一下,发现性价比最高的认购方式是在管理人鹏华基金的app上认购,好像叫“鹏华A加钱包”。

通过鹏华基金app购买可以免除认购费。

而对于个人投资者来说,更大的优势在于配售退款快,基金公司直接退款给个人。

从战略配售和网下投资者认购的火爆程度看,对公众投资者的战略配售无法避免,所以更快拿回退款,大家的钱也可以尽早做出安排。

在能源转型的大浪潮下,清洁能源REITs产品的出现几乎是一个必然。

而对于投资者来说,在股票市场反弹后,选择REITs这种偏固收的标的,可能是一个更加稳健的分享能源转型投资机遇的方式

非常适合那些看好行业前景但又不太敢下手买股票的投资者们。

风险提示:文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。