又一家基金公司董事长变更,资产管理规模超3000亿元的华宝基金官宣新的掌舵者。7月2日,华宝基金公告称,黄孔威出任公司董事长,原董事长朱永红因工作安排离任。

华宝基金迎来新董事长

2003年,华宝基金正式成立,截至2022年一季度末,其资产管理规模约为3500亿元。从华宝基金最新股东情况来看,今年5月,华宝基金股权发生了变更。华平资产管理有限合伙(Warburg Pincus Asset Management, L.P.)将其持有的20%股权转让给江苏省铁路集团有限公司。此次股东变更后,华宝信托有限责任公司、华平资产管理、江苏省铁路集团有限公司分别持有公司51%、29%和20%的股权。

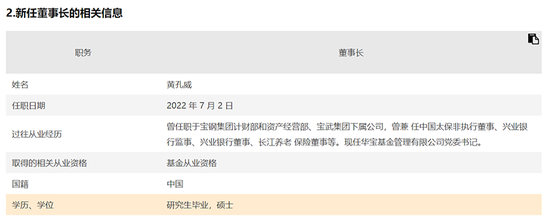

梳理华宝基金新任董事长黄孔威的履历,他曾任职于宝钢集团计财部和资产经营部、宝武集团下属公司,并曾兼任中国太保非执行董事、兴业银行监事、兴业银行董事、长江养老保险董事等,现任华宝基金党委书记。

从其最新公开发言来看,黄孔威较为重视ESG投资。6月30日,他在 “2022 ESG全球领导者峰会”上发表演讲,谈及了华宝基金积极践行责任投资,助力实体经济绿色与ESG转型的相关经验。

黄孔威表示,华宝基金作为中国宝武集团下属子企业,致力于服务共同建设产业生态圈、践行双碳战略。公司的重点工作任务之一,就是加大产业与金融的结合力度,利用资本市场的力量,负责任地助力我国核心优质资产的可持续发展。

在他看来,公募基金行业可从四个方面着力并引导实体经济向负责任、可持续的方向转型。

首先,公募基金管理人应致力于发挥资本市场定价机制,通过专业投融资引导实体产业转型。公募基金在投资过程中,支持具备可持续发展愿景、更明确转型意愿和更强转型能力的企业,与实体产业相伴成长,引导企业将ESG议题纳入公司整体战略、风险管理、及营运策略等方面,助推转型升级。

其次,公募基金管理人应推动开展尽责管理,引导和监督被投公司将ESG议题纳入决策和经营,提升其ESG绩效。公募基金管理人还可以联合其他资产所有者、资产管理者、研究智库、自律组织及第三方等服务商,从专业知识和技能层面互补,汇聚各方的力量、影响力与号召力,促进行业间共同协作推动尽责管理,如此便可以共同探索股东积极参与的方法及工具,识别行业和公司层面的核心ESG问题,助力中国上市与非上市公司形成系统全面的低碳转型与可持续发展路径。

第三,公募基金管理人应增强ESG投研实力,推出“精品”ESG投资工具和产品。截至2021年12月,国内泛ESG基金(包括股票和债券基金)总规模超过2200亿元,相比2013年增长逾4倍,达到历史最高水平。未来中国公募基金需要在ESG投研能力建设方面持续加大投入力度,并引领发展,创新研发一系列“精品”ESG投资工具和产品供投资者选择。

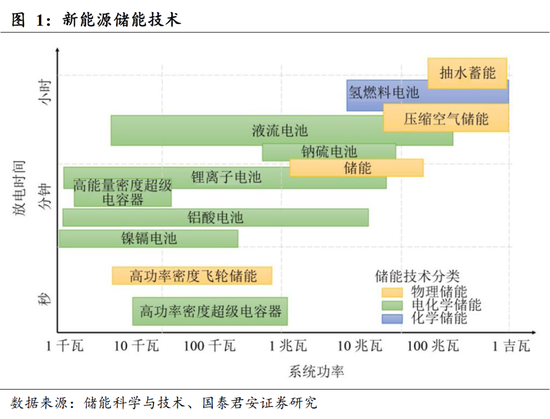

第四,公募基金管理人应致力于加大绿色低碳产业创新与金融的结合力度。在碳中和的大背景下,清洁氢能、碳捕集技术(CCUS)、低碳冶金等前沿新技术可能带来的产业创新越来越受社会的关注,实际上也可能奠定新工业技术革新的基础。公募基金在这一过程中,可积极发挥自身的金融专业性,在投融资过程中支持新技术、新材料、新工艺的研发创新,倡导产业最佳实践。

上半年多家基金管理人高管变更

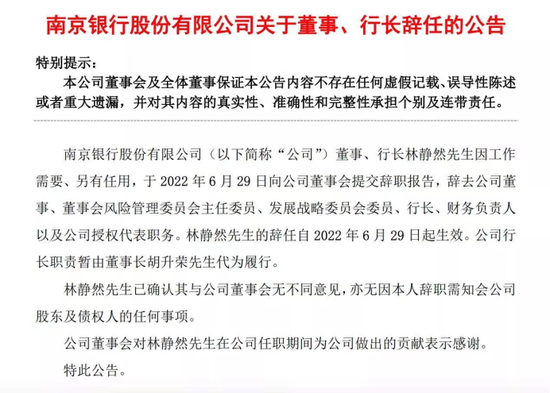

事实上,华宝基金总经理也刚刚发生变更。4月18日,华宝基金公告称,黄小薏因个人原因离任总经理,副总经理向辉成为接任者。离开华宝基金的黄小薏选择加盟富达国际,担任富达国际中国区董事总经理。

梳理发现,今年上半年多家基金管理人的高管发生了变更,其中既有资产管理规模超万亿的头部公司,也有处于追赶中的中小型基金公司。例如,5月28日,头部公募之一南方基金发布公告称,由周易担任南方基金董事长;7月1日,泰信基金公告称,李高峰接棒成为公司新董事长。此外,融通基金、金鹰基金、银河基金、淳厚基金、前海开源等基金公司董事长均发生了变更。

在业内人士看来,基金公司高管变更的原因主要有两方面,一是出于公司发展需要,股东方选择新的高管任职;二是基金公司高管有自己职业规划,选择新的公司发展。

“基金行业目前处于高速发展期,对于高速发展的行业而言,人才流动往往较为频繁。但行稳方能致远,人才是资产管理行业的核心,对于一家基金公司而言,想要实现长远的发展,必须保证管理层的稳定。”上述人士表示。

责编:邵子怡、郭晨希 校对:张 宇

制作:张 巘 图编:尤霏霏

监制:林艳兴 签发:于雅琴