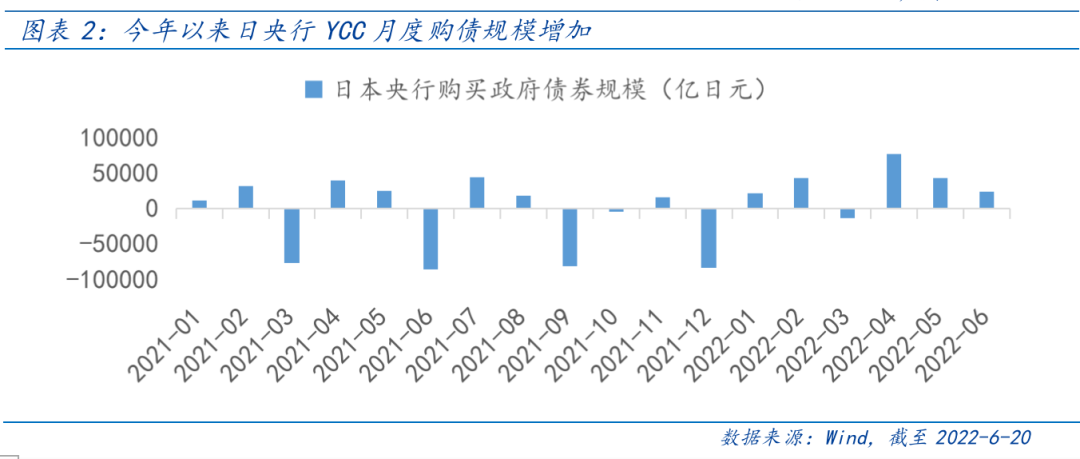

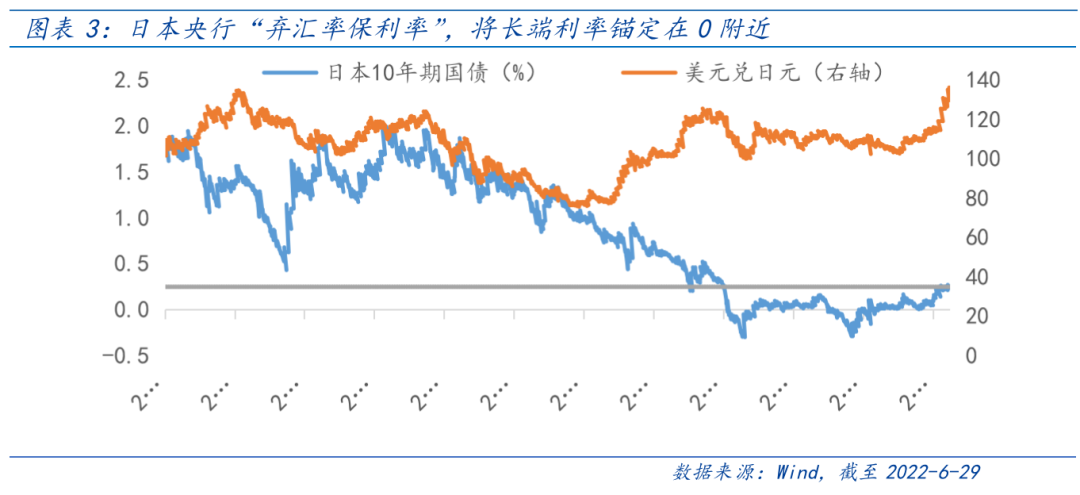

在欧美央行紧缩加速、长端利率上行的背景下,日债利率面临上行压力。日本央行选择维持超宽松货币政策,通过收益率曲线控制(Yield Curve Control,简称YCC,指央行通过购买特定期限的债券,将收益率控制在目标水平)将长端利率锚定在0附近,大幅购债导致目前持有的国债份额已超过50%,创历史新高。同时,日本与欧美的利差扩大带来日元大幅贬值。市场开始担心,日央行是否将继续维持YCC?一旦利率失控,日央行是否有能力支付庞大债务的利息?日债风险是否会外溢,对全球金融市场带来冲击?

日本央行为何做“逆行者”?

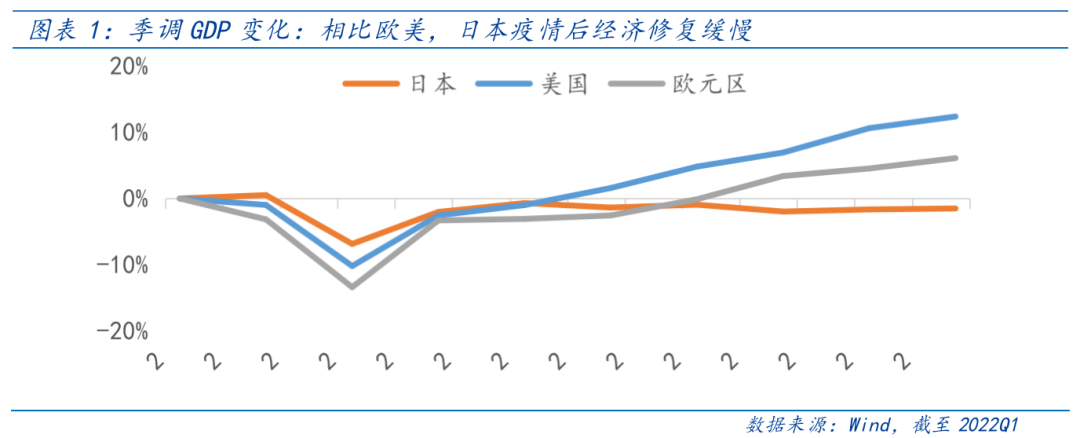

与欧美国家面对的高通胀不同,日本在经济低迷+低通胀+高债务的组合下,提振经济,摆脱通缩,减轻政府利息支付压力的需求导致对宽松货币政策的依赖度较高。截至2021年,日本政府债务占名义GDP比重高达225%,居全球首位。自新冠疫情以来,日本经济受到重创后修复缓慢,需要继续维持宽松刺激经济。

超宽松货币的副作用:日元下跌,央行财务风险增加

今年以来,欧美央行陆续开启紧缩周期,日债收益率面临上行压力,日央行被迫大规模购债,以维持收益率在0.25%以下的目标范围。当前,持有超过50%的日本国债使得日央行的财务状况更加脆弱,在利率上升时承担损失。从日本央行投资组合的整体收益率来看,已从 2019年的0.242% 降至 2021年的0.169%。当市场丧失对央行维持YCC的信心,利率和汇率或将受到进一步冲击。一旦利率失控债券价格灾难性下跌,可能引发经济崩溃,债务危机风险将传导至全球,但目前来看日本央行鸽派立场并未动摇。

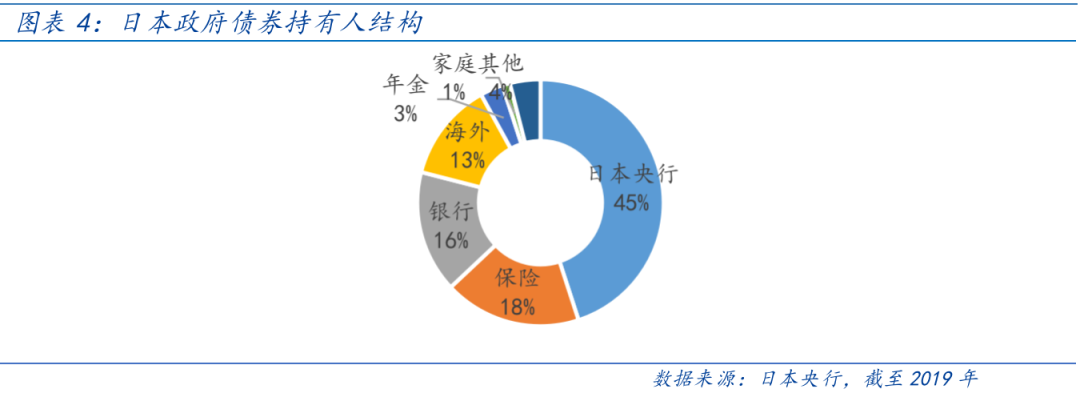

全球最高政府杠杆率,日债泡沫为何没有破碎?

日本是政府债券规模占GDP比重最高的国家,225%的政府杠杆率远高于欧债危机初期希腊的133%。但从持有人结构来看,欧洲各国的国债海外持有占比大多在 20%以上。而日本国债约80%由日本央行和本国金融机构持有,以配置型资金为主,海外持有比例仅为13%。此外,日本央行在YCC计划下承担“最后购买者”的角色,以固定价格无限量购买债券,是国债市场实力强大的稳定器。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。