同业存单指数基金、纯债基金、“固收+”等都相对适合中低风险投资者,投资者应结合资金流动性、风险定位等建立对不同基金的合理收益和风险预期

《投资时报》记者 李浥尘

今年以来,A股市场持续震荡,权益类基金整体业绩表现不佳,许多基金投资者投资的股票型基金或是偏股型混合基金,不仅没有盈利,反而出现不同幅度的亏损。

股市表现不佳,使得投资者的投资风险明显偏好下降,追求长期稳健收益的产品已成为越来越多投资者的选择与共识。与此同时,自去年底,资管新规要求银行理财不再保本保收益,凭借“刚性兑付”迅速壮大起来的保本型银行理财产品逐渐退出历史舞台,理财产品向净值化转型,产生了规模超过万亿元的资金溢出。

如何承接相关投资需求及银行理财外溢资金需求?《投资时报》记者注意到,不少基金公司和券商资管公司从市场变化中发现新需求,积极布局风险偏好较低的客户可投资的基金品类,进一步满足投资者对理财产品的多方位需求。

值得关注的是,今年的基金新发市场已凸显中低风险基金发展机遇。一方面是权益类基金发行数量、规模持续探底,投资者徘徊在避险情绪下;另一方面是创新产品同业存单指数基金以及传统的纯债基金一路开挂,规模和新发数量均“高歌猛进”。

在众多基金产品中,哪些品类适合中低风险资金及投资者需求?《投资时报》综合采访了解到,对中低风险承受能力的投资者而言,不能带着预期收益、刚性兑付的老观念进行投资,看到哪个产品收益率高就买哪个产品,而应树立自负盈亏的理念,认真评估自身对于风险的承受能力,选择风险收益特征匹配的产品。

从目前的基金品类看,同业存单指数基金、纯债基金、“固收+”等基金都相对适合中低风险投资者,但投资者在挑选这些品类的基金时,依然需要结合当下的利率水平,根据不同基金品种的投资范围以及自身资金流动性情况、风险定位等,对不同的基金建立合理的收益预期和风险预期。

中低风险基金面临大机遇

A股市场今年以来波谲云诡,历经不小的震荡与回调,与其关联紧密的权益类基金,整体业绩不佳。海通证券数据显示,截至6月10日,今年以来指数股基平均收益率为-13.82%,主动股基平均收益率为-14.83%,主动混合基金平均收益率为-10.66%,两大类与股票密切相关的基金均录得超过10%的负收益,且略显尴尬的是,主动型基金还没跑赢被动的指数型股基。

数据同时显示,混合型基金中的12个细分种类,均为负收益,其中,偏股混合型基金为-14.88%,与股基相差无几。同期,“固收+”产品受权益资产下跌拖累,今年以来(截至6月10日)业绩也多为负收益,可转债基金平均收益率为-10.52%;偏债混合型基金平均收益率跌幅相对较小,为-2.31%。

债券基金方面,指数债基平均收益率为1.05%,同期主动管理的纯债基金与短债基金均表现亮眼,平均收益率分别为1.37%、1.31%,超过被动的指数债基,基金经理的主动管理能力有所体现。

似乎是巧合,今年以来明显好于权益类基金的业绩,无疑利于固定收益类阵营中的低风险基金发展,而“资管新规”的擎出,也同步给了中低风险基金进一步发展壮大的机遇。

《投资时报》记者注意到,随着今年资管新规过渡期正式结束,老银行理财产品加速退出,理财产品全面向净值化转型。招商银行研究院预计,此项产品转型有约1.6万亿元资金溢出。此外,银行理财市场自身变化也在加剧转型和资金溢出。数据显示,2022年以来银行理财净值出现大面积波动,收益率出现负值的现象频出。仅看今年3月数据,当月新增净值型理财产品破净产品数量达到1081只。从比例来看,2021年12月到2022年3月,月末破净比例由1.00%激增至7.33%。

对于这些溢出的银行理财产品资金而言,投资需求仍然存在,但多数风险承受能力相对较弱,它们更多关注产品的稳健性,期待能提供稳健回报的固定收益类资管产品。

招商银行研究显示,资管新规公布后,自2018年6月至2021年以来的新发固收类基金持有人结构中,对个人投资者起到替代作用的主要是“固收+”产品和 FOF(提供场景解决方案的产品种类);中长期纯债基金和被动指数型债基更受机构青睐;短债基金作为“货币+”的产品定位,同时受到个人和机构的欢迎。

引人留意的是,作为资管行业的一大支柱,公募基金行业从市场变化中已窥得新需求,并着力以中低风险基金产品来抢占这部分市场。

平安证券研究数据显示,今年以来(截至6月10日),公募基金发行规模合计5425.08亿元,其中1至5月发行规模较去年同期下降66.70%,下降明显。但债券型基金发行份额占比逐月提升,1月至4月占比分别为11.58%、34.46%、61.11%、75.83%,5月提升至84.86%。总体来看,固收类产品发行规模占总规模的比重为57.50%,在发行市场上扛起大旗,募集规模占比过半。

在中低风险基金范畴之下,究竟有哪些产品能匹配银行理财外溢资金以及有意规避股票市场大幅波动的避险资金需求?

2021年1月以来基金月度发行规模(单位:亿元)

数据来源:Wind,平安证券研究所;数据截至2022年6月10日

数据来源:Wind,平安证券研究所;数据截至2022年6月10日新锐投资品:

同业存单指数基金

《投资时报》记者研究发现,从品种来看,在低风险偏好投资者眼中,2022年受“偏爱”的产品除了中长期纯债基金、短债基金等以外,同业存单指数基金凭借着收益相对较高、波动很低同时流动性好的自身产品优势,快速在低风险资金需求中“走红”。

数据显示,截至6月10日,目前全市场已经成立了21只同业存单指数基金,总规模已超过1461亿元,去年底才上市的同业存单指数基金成为最受追捧的新锐。

同业存单指数基金多为被动管理型并跟踪中证同业存单AAA指数。从业绩表现看,据中金公司研究数据显示,同业存单指数基金历史年化收益率好于目前2年及以下定期存款、大额存单,也较大幅度地高于货币基金。具体看,同业存单指数基金近三年年化收益率超过3%,较货币基金高71BP(基点);近一个月年化收益率甚至高达3.36%,比货币基金高出超过140BP。

从波动性看,同业存单指数基金波动性小于短期纯债基金,略高于货币基金,能满足低风险偏好投资者的投资需求;从风险收益比看,同业存单指数基金介于短债基金和货币基金之间。从流动性看,这类基金多数只有7天锁定期,没有申购赎回费,流动性非常接近现金类产品。

另外,较之其他公募基金,同业存单指数基金还具备运作成本较低的优势,管理费甚至低于货币基金,并且免申购赎回费。

同业存单指数基金无论对于投资者还是对于基金发行人而言,都是一个具备竞争力的创新产品。对于基金公司而言,同业存单指数基金产品的发行,可以完善债券型基金、指数型基金两种类别基金产品内容,从期限上也可以补充持有期在7-30天之间的产品,丰富基金产品线。

对于投资者而言,可以满足短期理财需求和低风险投资需求。同业存单指数基金对有闲钱理财、现金管理、平衡组合风险及短期平滑震荡需求的投资者较为适合。

不过,值得注意的是,投资同业存单指数基金虽风险较低,但并不保本。

积小胜为大胜:

纯债基金

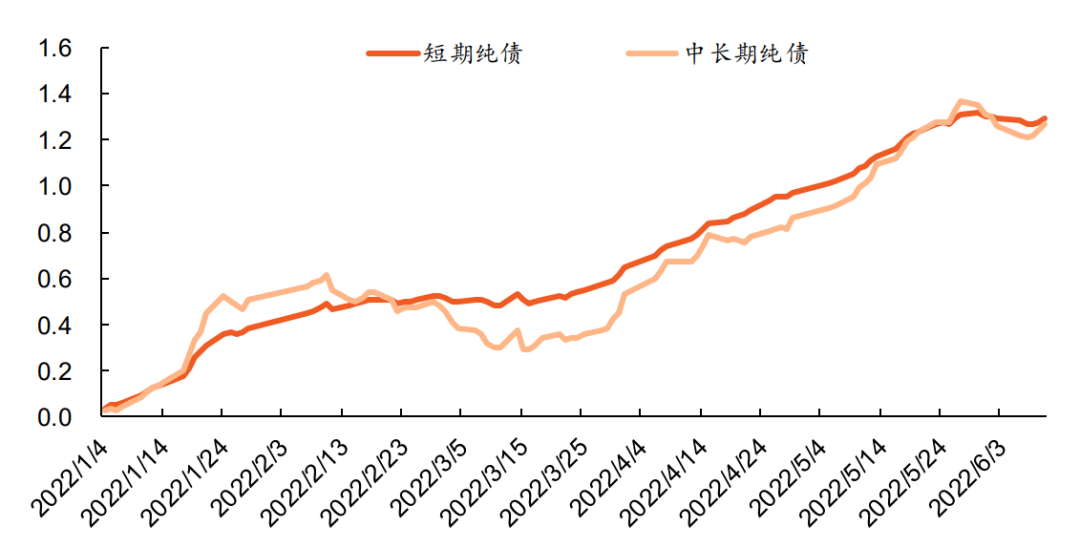

今年以来(截至6月10日)短期纯债基金、中长期纯债基金业绩(单位:%)

数据来源:Wind,平安证券研究所

数据来源:Wind,平安证券研究所由于纯债基金不涉及权益投资,回撤和风险相对较低,在股票市场的震荡焦虑中,其优势更为凸显,尤其是过往业绩较为亮眼,基金经理风格稳健的纯债基金颇受投资者的关注。

统计数据显示,今年前5个月新成立的基金中,中长期纯债基金占比超三成。在纯债基金中,相比短债基金,中长期纯债基金通过拉长久期承担利率风险,或信用下沉承担信用风险能获取更高的收益水平。Wind数据显示,截至2021年末,中长期纯债型基金指数从2004年至2021年期间,平均收益率连续18个会计年度为正。

与投资者较为熟悉的中长期纯债基金相比,短期纯债基金是近几年兴起的品种,原因一方面是由于公募短期理财基金受到监管进行转型,另一方面是因为货币基金收益持续下降。

从整体规模看,根据银河证券的统计,截至2022年3月31日,短债基金的规模为3079.42亿元,较去年同期1382.47亿元的规模,有了较大幅度的提升。

短债基金一直被市场定位为增强版货基,较货币基金投资范围限制更少、投资品种平均剩余期限更长。短债基金主要投资于久期在3年以内的中短期限债券,市场中近一半的短债基金,其产品合同规定的投资范围要求须投资期限 397 天以内的债券资产。

与中长期纯债基金相比,由于短债基金投资债券的久期较短,其受市场波动的影响亦相对较小,历史波动率更低、防御性更强。数据显示,短债基金近一年年化回报整体平均在 3.71%,成立以来平均最大回撤为-0.83%,不过不同的产品之间收益分化比较大,在债市震荡行情下,对基金经理久期管理能力要求比较高。

需注意的是,中长期、短期等纯债基金虽是一种较低风险的理财配置品种,但绝对不是传统意义上的“无风险”标的。

投资者在选择时,要研究其历史业绩、基金经理、基金公司、回撤指标等数据,尤其要重点关注基金经理。具体而言,首先要关注基金经理是否具有丰富的债券基金管理投资经验,纯债基金需要基金经理的丰富投资经验、投资能力来支撑它的业绩,不像权益类基金踩对了一个板块,就会成为明星基金;其次,其管理的基金回撤是否小。纯债基金更像是一场长跑马拉松,优秀基金经理均不在乎短时间内跑得多快,更在乎整个过程中,是否能长期稳健,保持较小的回撤,每次少跌一点,积小胜为大胜,从而取得最终的胜利。

风险可控、收益不俗:

“固收+”基金

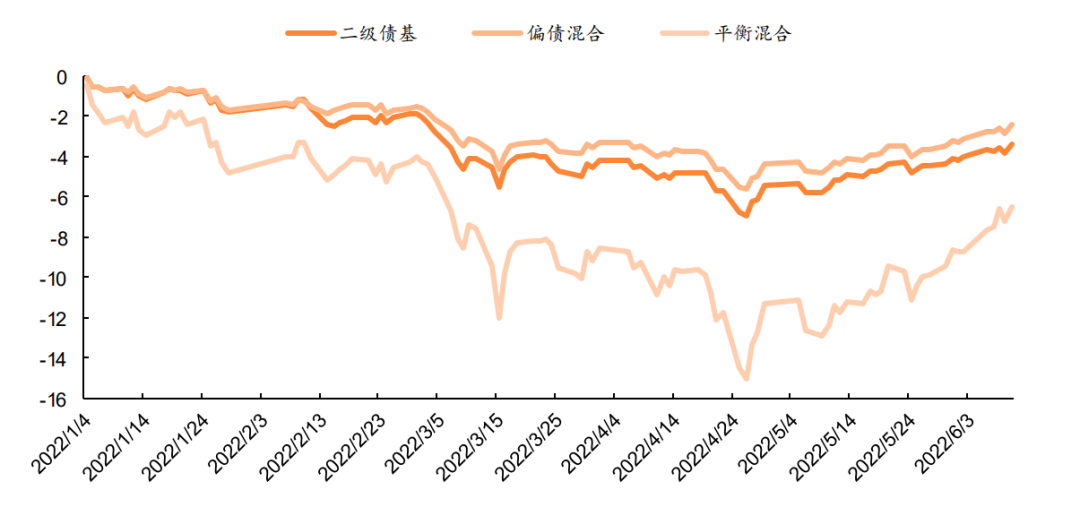

今年以来(截至6月10日)“固收+”基金业绩(单位:%)

数据来源:Wind,平安证券研究所

数据来源:Wind,平安证券研究所近年来比较热门的“固收+”基金是在“固定收益资产”的基础上,拿出一定比例资金投资于股票等风险相对较高的权益类资产。按照传统的基金分类标准,“固收+”主要包含偏债混合基金、二级债基、可转债基金。

由于“固收+”可以以纯债等固定收益类资产作为底仓,叠加可转债、股票等资产,通过打新、对冲等策略增厚收益,因此,“固收+”与固定收益类产品相比,收益弹性更高;与权益产品相比,防守更加出色,且波动小、绝对收益较高。

在经历了2021年的大幅震荡后,越来越多的投资者认识到了稳健的可贵,所以风险可控、收益不俗的“固收+”基金受到投资者青睐。到2021 年底,“固收+”基金数量已突破 1200只,规模达 2.2 万亿元左右。

但是任何金融产品都不能盲目投资,“固收+”基金也不例外。实际上,历次股市波动,都会带来对“固收+”基金的质疑,投资者可以依据自己的投资策略选择合适的“固收+”产品。

《投资时报》记者了解到,按照股票等高收益资产占基金净资产的比例,“固收+”基金可以分为三类:防御型、均衡型、进攻型,其持有高收益资产的比例分别为10%左右、20%左右、30%左右。

如果投资者本身持有相当部分的权益类资产,可以配置一定比例的防御型固收+产品,分散投资风险和市场系统性风险,降低整体组合的波动性;如果投资者本身不投资股票等权益类资产,可以配置一些进攻型的固收+产品,长期来看可以获取较高的收益。

同时,“固收+”基金经理的权益部分投资风格也可以细分,大部分基金经理“+”的这部分喜欢蓝筹、低估值品种,也有部分基金经理喜欢赛道、成长品种。如果投资者本身配置有蓝筹、低估值,可以选择喜欢赛道股的基金经理管理的“固收+”产品;如果投资者本身配置有赛道、成长品种,可以选择喜欢蓝筹、低估值的基金经理管理的“固收+”产品。