《道德经》写到:道生一,一生二,二生三,三生万物。

华商基金的高兵,也有他自己的“三生万物”:“医药+消费+科技”是高兵进行华商新兴活力灵活配置混合基金投资管理的三大基本要素,然后,随力应物,因时而动、因势而为。

究其原因,高兵认为,“医药+消费+科技”的投资组合,切中了时代的脉搏。虽然市场瞬息万变,但是主线围绕于此,“三生万物”,组合致胜。

“医药+消费+科技”

高兵目前管理着华商新兴活力灵活配置混合、华商智能生活灵活配置混合等基金产品。在高兵管理的基金产品的定期报告中,显露着一个言行一致、持之以恒的专业投资者的“直白心事”。

“本基金始终会围绕‘医药+消费+科技’做均衡配置,不会特别偏向一个特定领域。同时根据市场变化和板块的估值水平,本组合会在不同方向做适度的偏离。”——华商新兴活力灵活配置混合2020年一季报。

“本基金始终会围绕‘医药+消费+科技’做均衡配置,不会特别极致到一个特定的细分领域甚至三级子行业。同时根据市场变化和板块的估值水平,本组合会在消费、医药和科技做适当板块偏离。”——华商新兴活力灵活配置混合2020年四季报。

“本基金配置的方向始终围绕‘医药+消费+科技’的配置思路,不断优化组合的品种,逐步增强组合持仓的阿尔法属性,通过长周期持有来对抗短期的市场波动。”——华商新兴活力灵活配置混合2021年四季报。

可以看到,“医药+消费+科技”,就是高兵的投资的核心所在,由此,组合的调整,就是“三生万物”的自然生发。

当然,选择这三个主攻方向,背后是高兵的“道法自然”,即抓住时代的最强音、把握时代的投资机会。

履历显示,高兵在2007年8月至2010年2月就职于普华永道中天会计师事务所,任高级审计师;2010年2月加入华商基金,历任行业研究员及基金经理助理,2013年8月开始担任基金经理助理,2015 年4月开始担任基金经理。

可以说,高兵是一位既有丰富的财务审计经验,能够对相关上市公司的经营活动、模式变革、项目与财务管理等深入了解;又有长期一线投研经验的基金经理,能够全面地发掘上市公司的投资价值与制定对上市公司的投资策略。

券商研报曾对高兵有这样的评价:成长型投资,长期关注宏观经济政策,坚持自上而下和自下而上相结合的行业配置思路,发掘转型经济下的中长期投资机会,在不确定性中寻找相对的确定性机会,在细分高景气度赛道内优选个股,寻找真正的阿尔法公司,立足于强阿尔法品种长期持有作为组合配置的基本盘,通过深度的产业链调研不断优化组合品种。

由此可见,“医药+消费+科技”三个方向,就是高兵自上而下和自下而上相结合,得出的行业配置之道。

与此同时,医药、消费和科技这三个行业,已经被市场证明为拥有足够的深度和广度,能够容纳大量的市场资金,而且优选之道、组合之道,在其中不会觉得“拥挤”,而能够游刃有余。

组合之道

“三生万物”,高兵选择的“医药+消费+科技”三大方向,通过不同的组合,幻化成千姿百态的具体策略。

因为组合可以千姿百态,所以在高兵看来,投资已经无需在仓位上花费较大精力大进大出,而是可以在保持较高仓位的基础上,通过组合来抓取贝塔和阿尔法收益,并且力争控制回撤、平滑波动。

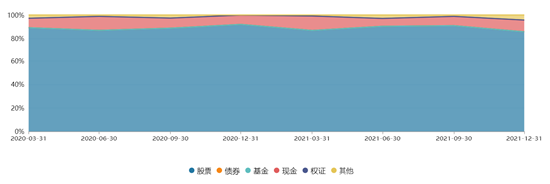

确实如此,观察发现,高兵管理的华商新兴活力灵活配置混合,持续在权益投资上保持较高仓位。

(华商新兴活力灵活配置混合2020年以来的资产配置情况;图片来源:wind)

(华商新兴活力灵活配置混合2020年以来的资产配置情况;图片来源:wind)当然,毋庸置疑,组合的随力应物、因时而动、因势而为,其实需要基金经理“勤于思、敏于行”。这一点,同样在高兵管理的华商新兴活力灵活配置混合的定期报告中,窥见其精进之道。

比如,在新冠疫情持续影响下的2020年,各个季度,高兵都有不同的观察和思考,并据此调适自己的投资组合。

在2020年一季度,2月份,基金对科技股的消费电子半导体做了相应的偏离。3月初当对科技股全面进行评估之后,大幅降低了科技股的仓位配置,从而转向复工主线的消费品和受益于海外疫情发酵的原料药、制剂出口、医疗器械出口等。消费品的配置以纯内需的必选消费为主。由于不太容易判断海外疫情的拐点,以及疫情最终的走向,所以3月份以来偏向了防御。

到了2020年二季度,基金逐步从医药、消费部分涨幅过大的品种转向对消费电子、面板以及信创领域的配置。同时受益于欧美复工的电动车、线性驱动产品也纳入了组合布局。

进入当年三季度,基金对生物医药的品种进行了优化,主要围绕疫苗、生长激素、创新药、CDMO和医疗器械领域核心品种的配置。消费领域主要围绕白酒和免税领域以及速冻食品领域做了布局。科技领域维持对消费电子和信创领域的布局,同时三季度加大了对光伏和军工板块的龙头品种的配置。

而后进入2020年四季度,高兵的投资组合对生物医药的品种进行了优化,规避了受带量采购影响比较大的细分领域和个股,主要围绕疫苗、生长激素、创新药、CDMO和医疗器械等领域的核心品种进行配置。消费领域主要围绕白酒和免税做了布局。同时科技领域维持对消费电子和信创领域核心龙头品种的配置,同时加大了对光伏和军工板块各细分领域龙头品种的配置。光伏领域重点围绕2021年相对紧缺的环节以及未来趋势相对确定的技术路线进行了配置,主要集中在硅料领域、210硅片和组件以及HIT技术路线等。军工方面围绕订单需求旺盛的环节涉及主机厂、军工核心元器件以及上游稀缺性材料等领域进行了重点布局。

这样的因时制宜的应变之道,让投资组合对市场的变化保持了足够的敏感度,如果从投资结果来看,也是相当不错:2020年,华商新兴活力灵活配置混合的份额净值增长率为71.36%,同期基金业绩比较基准收益率为18.27%,超额收益高达53.09个百分点。

全力以赴寻找阿尔法

在华商新兴活力灵活配置混合的2021年四季报中,高兵分享了他最新的思考。他讲到,新能源投资的拥挤和调整、CXO在莫须有的利空下连续下跌等现象,“引发了我们对于赛道内卷新的思考。对产业趋势的信仰使我们在高景气行业始终坚持下去,短期市场担忧的因素我们要去区分哪些是本质上的影响,哪些只是情绪上的扰动,市场有时候会因为情绪偏离下杀,但终归还是要回归到基本面驱动。”

高兵注意到了赛道内卷的问题,其坚决之道,是回归投资本源。事实上,在基本面驱动的挖掘上,正是高兵的投资的核心要义。

高兵认为,面对不确定因素增多的市场,找到真正的优质公司才是最重要的:“纠结于指数涨幅没有太多意义,我们更应该把时间花在更有效率的事情上,全力以赴去寻找能创造出阿尔法的好公司。”

高兵讲过,自己最喜欢那种质地过硬,能抗打的公司。基于这个标准,在高兵看来,首先是公司业绩要有高质量的增速,其中,“高质量”不能是一个季度或者一年的业绩增长,也不能是因为并购重组高爆发的业绩增长,而是要源于公司内生动力持续稳定、最好要保持3-5年的业绩增长。

在测算公司的“质地”上,高兵则具备得天独厚的优势。

高兵坦言自己毕业后在普华永道做了两年多的审计工作,所以对于财务数据的判断是非常严苛的。高兵思路是:(1)上市公司三张表格(资产负债表、损益表、现金流量表)中财务指标必须相互印证,(2)核心财务指标必须重点关注和深刻解读,(3)必须仔细研读公司历史的财报,分析历史数据,最好从招股说明书开始看起。

触类旁通,高兵还会通过大量的调研和访谈,进一步佐证公司的情况。高兵的调研同样非常严苛,访谈场次频率非常高,可以为了调研清楚一个公司做十几场以上的访谈,访谈对象覆盖面也非常全,从公司高管、中层到公司的下游企业,甚至公司的竞争对手。

聚焦“医药+消费+科技”主流赛道,又有专业的组合之道,再加上个股研究上的专业专注,高兵的投资,具备了长期的、旺盛的生命力。

数据说明:文中所提“券商研报”为太平洋证券量化研究团队2021.8.15发布。基金超额收益指区间基金净值增长率减除该基金业绩比较标准的同区间的收益率后的结果。

截至2021.12.31,高兵具有11.9年证券从业经历(6.3年证券研究经历,5.6年证券投资经历)。高兵历任基金:华商盛世成长混合2015.4.8-2016.8.19,华商产业升级混合2016.1.18-2017.4.21,华商创新成长灵活配置混合发起式2016.12.23-2018.7.16,华商新常态灵活配置混合2016.8.5-2018.7.16,华商乐享互联灵活配置混合A 2015.12.18-2018.11.28,华商新兴活力灵活配置混合2019.8.9至今,华商智能生活灵活配置混合2019.8.23至今,华商新能源汽车混合A2021.11.17至今,华商新能源汽车混合C2021.11.17至今。

以下基金各年度基金份额净值增长率及同期业绩比较基准增长率均来源于基金定期报告(份额净值增长率即收益率);任职回报率经托管行复核,同期业绩比较基准增长率来源于Wind;最新基金份额净值详见华商基金官网。

华商新兴活力灵活配置混合成立于2016.2.25,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%。2017-2021年份额净值增长率分别为6.73%、-29.66%、34.78%、71.36%、66.91%;同期业绩比较基准增长率分别为9.99%、-16.78%、23.15%、18.27%、1.29%。业绩登载期间基金经理变更情况:何奇峰2016.2.25-2018.7.12、翟金林2017.7.31-2019.8.29、高兵2019.8.9至今。高兵任职回报率及同期业绩比较基准增长率为(2019.8.9-2021.12.31):240.63%、29.79%。

华商智能生活灵活配置混合成立于2015.11.13,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%。2017-2021年份额净值增长率分别为-7.64%、-5.72%、34.97%、75.53%、66.45%;同期业绩比较基准增长率分别为9.99%、-16.78%、23.15%、18.27%、1.29%。业绩登载期间基金经理变更情况:马国江2015.11.13-2019.3.13、周海栋2019.3.8-2020.4.14、高兵2019.8.23至今。高兵任职回报率及同期业绩比较基准增长率为(2019.8.23-2021.12.31):241.45%、26.58%。

华商产业升级混合成立于2010.6.18,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深 300指数收益率×75%+上证国债指数收益率×25%。2017-2021年份额净值增长率分别为17.89%、-32.84%、44.84%、55.20%、11.49%,2017-2021年业绩比较基准增长率分别16.22%、-18.21%、27.79%、21.45%、-2.62%。业绩登载期间基金经理变更情况:高兵2016.1.18-2017.4.21,彭欣杨2016.8.5至今。高兵任职回报率及同期业绩比较基准增长率为(2016.1.18-2017.4.21):17.19%、9.53%。

华商创新成长灵活配置混合发起式成立于2014.3.18,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率×55%+上证国债指数收益率。2017-2021年份额净值增长率分别为-7.90%、-34.65%、66.32%、101.40%、27.73%,2017-2021年业绩比较基准增长率分别11.92%、-12.22%、21.32%、16.76%、-0.66%。业绩登载期间基金经理变更情况:刘宏2014.3.18-2017.1.26,高兵2016.12.23-2018.7.16,梁皓2018.7.12至今。高兵任职回报率及同期业绩比较基准增长率为(2016.12.23-2018.7.16):-28.01%、4.40%。

华商新常态灵活配置混合成立于2015.6.29。于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:沪深300指数收益率×65%+上证国债指数收益率×35%。2017-2021年份额净值增长率分别为-3.74%、-36.67%、53.86%、80.29%、31.82%;同期业绩比较基准增长率分别为14.06%、-15.25%、24.54%、19.11%、-1.63%。业绩登载期间基金经理变更情况:高兵(2016.8.5-2018.7.16)、吴昊(2018.7.12至今)。高兵任职回报率及同期业绩比较基准增长为(2016.8.5-2018.7.16):-26.00%、7.54%。

华商乐享互联灵活配置混合A成立于2015.12.18,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩比较基准为:中证800指数收益率×65%+上证国债指数收益率×35%;2017-2021年份额净值增长率分别为-2.52%、-39.91%、84.18%、79.96%、15.62%;同期业绩比较基准增长率分别为9.99%、-16.78%、23.15%、18.27%、1.29%;业绩登载期间基金经理变更情况:高兵(2015.12.18-2018.11.28)、周海栋(2018.11.26至今)。高兵任职回报率及同期业绩比较基准增长率为(2015.12.18-2018.11.28):-46.10%、-12.39%。

华商盛世成长混合成立于2008.9.23,于2020.12.28修改投资范围,增加存托凭证为投资标的,详阅法律文件。业绩登载期间基金经理变更情况:赵媛媛 2015.7.6 -2016.8.19,高兵2015.4.8-2016.8.19,刘宏2016.8.19-2017.1.26,何奇峰2016.12.23-2017.12.28,马国江2016.12.23-2019.3.13,鲁宁2016.12.23-2019.3.22,周海栋2017.12.21至今。业绩比较基准为:沪深300指数收益率×75%+上证国债指数收益率×25%。2015-2021年份额净值增长率分别为84.67%、-33.13%、-2.71%、-11.26%、31.68%、39.94%、15.94%,同期业绩比较基准增长率分别为10.37%、-7.40%、16.22%、-18.21%、27.79%、21.45%、-2.62%。高兵任职回报率及同期业绩比较基准为(2015.4.8-2016.8.19):-18.56%、-12.88%。

华商新能源汽车混合A/C成立于2021.11.17,业绩比较基准为:中证新能源汽车指数收益率×70%+中债总全价(总值)指数收益率×20%+中证港股通综合指数收益率×10%;目前该基金成立未满半年,在此不附业绩数据信息。

风险提示:本基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,也不构成新发基金业绩表现的保证。基金管理人管理的其它基金业绩并不构成基金业绩表现的保证。请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。以上内容不代表投资建议,市场有风险,基金投资需谨慎。敬请投资者选择符合风险承受能力、投资目标的产品。